Аналитики международной консалтинговой компании Knight Frank подвели итоги I квартала 2021 года на рынке инвестиций в коммерческую недвижимость России. Согласно исследованию, объем инвестиций достиг 52 млрд руб., что на 16% ниже аналогичного показателя 2020 года. Снижение оказалось сдержанным – показатель хоть и не достиг уровня, зафиксированного в аналогичный период в 2018-2020 гг., но все еще остается выше результатов первых кварталов 2015-2017 гг. Сделок с участием иностранных инвесторов в I квартале 2021 года зафиксировано не было. В целом в текущем году ожидается стабильная и позитивная динамика основных показателей рынка инвестиций.

По словам Алексея Новикова, управляющего партнера Knight Frank Russia, большую часть инвестиционного объема по-прежнему занимают сделки с участками под девелопмент (55%). Однако в I квартале отмечалась позитивная динамика в гостиничной и торговой недвижимости, наиболее пострадавших от кризиса: доля инвестиций в эти сегменты увеличилась за год до 6% (+5 п.п.) и 16% (+9 п.п.) соответственно.

Динамика общего объема инвестиций в коммерческую недвижимость

Источник: Knight Frank Research, 2021

С точки зрения доли инвестированных средств первое место в I квартале 2021 года снова заняли площадки под девелопмент – 55% против 60% годом ранее. Несмотря на практически одинаковый показатель, поменялась география инвестиций в этот сегмент: за первые три месяца 2021 года 69% всех купленных земельных участков были реализованы в Санкт-Петербурге и только 31% в Москве. В I квартале прошлого года распределение между Санкт-Петербургом и Москвой составляло 6% и 94% соответственно. Стоит отметить, что в 2020 году на рынке Санкт-Петербурга был зафиксирован дефицит предложения первичной жилой недвижимости, поэтому застройщики активизировались в аспекте приобретения площадок под девелопмент, что привело к серьезному росту объемов инвестиций в данный продукт и росту доли города в общем объеме вложений.

Из-за большого объема сделок с участками под девелопмент в Санкт-Петербурге доля вложений в этот регион оказалась выше, чем в объекты Москвы: 48% и 45% соответственно. Однако стоит отметить, что такое явление носит временный характер и нивелируется уже во II-III кварталах 2021 года, когда доля Санкт-Петербурга снизится до привычных значений. В целом площадки под девелопмент все еще привлекают крупные инвестиции в силу неокончательного устранения неопределенности в экономике и «выжидательного» подхода, которого придерживаются инвесторы относительного покупки готовых объектов.

Складская недвижимость продолжает привлекать внимание инвесторов после роста активности в прошлом году – в I квартале 2021 года доля вложений достигла 9% от общего объема и составила порядка 4,6 млрд руб. Крупнейшей сделкой в сегменте стала покупка структурой компании «Элма Групп» складского комплекса на Курьяновской набережной в Печатниках. Благодаря сохраняющемуся интересу инвесторов к концу года доля инвестиций в этот сектор может увеличиться до 15-20%. Несмотря на снижение доли на 4 п.п. по сравнению с I кварталом 2020 года, в течение текущего года ожидается крупный объем сделок со складскими и логистическими активами.

В I квартале 2021 года 16% инвестиций пришлось на торговые объекты – показатель уже достиг более половины от совокупного прошлогоднего объема инвестиций в данный сегмент. Основную роль здесь сыграли сделки с торговыми активами ТЦ «Гименей» и «Якиманка, 26» в центре Москвы. Тем не менее, говорить о полноценном восстановлении спроса инвесторов к сегменту преждевременно.

Доля сделок с офисными активами снизилась за год с 19% до 13%. Крупнейшими сделками в I квартале 2021 года стали покупка холдингом «Империя» двух объектов на Миллионной улице в Санкт-Петербурге, а также приобретение московского бизнес-центра «Авиатор». Поскольку сегмент продемонстрировал свою устойчивость в период нестабильности по итогам 2021 года, доля вложений в него может достигнуть порядка 20-25% общего объема сделок с офисной недвижимостью.

Структура инвестиций по сегментам

Источник: Knight Frank Research, 2021

Сделок с участием иностранных инвесторов в I квартале 2021 года зафиксировано не было. На снижение заинтересованности зарубежных игроков в российском рынке продолжает влиять сохраняющиеся неопределенность в мире, ограничения вследствие пандемии коронавируса и волатильность национальной валюты. Ожидается, что в 2021 году и в следующие несколько лет основную активность на российском рынке инвестиций в недвижимость будут формировать локальные игроки, а доля вложений зарубежных инвесторов не будет превышать 10% от общего объема инвестиций.

Крупнейшие инвестиционные сделки в I кв. 2021 г.

|

Сегмент |

Объект |

Регион |

Покупатель |

Цена, диапазон, руб. |

|

Торговая недвижимость |

ТЦ Гименей и Якиманка |

Москва |

Михаил Арустамов |

6,0-6,5 млрд руб. |

|

Площадки под девелопмент |

Участок на Васильевском острове |

Санкт-Петербург |

ЛСР Групп |

4,7-4,9 млрд руб. |

|

Площадки под девелопмент |

Участок на Стрельне |

Санкт-Петербург |

Setl Group |

3,0-4,0 млрд руб. |

|

Офисная недвижимость |

Здания на Миллионной ул., 5 и 6 |

Санкт-Петербург |

Холдинг «Империя» |

2,6-3,7 млрд руб. |

|

Площадки под девелопмент |

Участок на углу Обводного канала и Лермонтовского пр-та |

Санкт-Петербург |

РБИ Групп |

2,5-2,7 млрд руб. |

Источник: Knight Frank Research, 2021

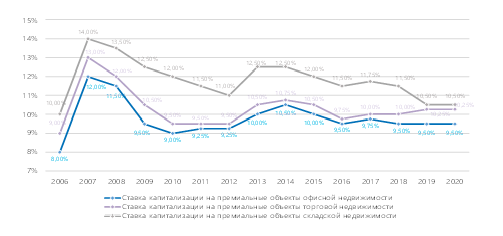

В I квартале 2021 года изменения ставок капитализации во всех трех сегментах недвижимости не зафиксировано. На текущий момент они находятся в диапазоне 10-11% для премиальных складских активов Москвы и Московского региона, для премиальных офисных объектов показатель равен 9-10%, для торговых объектов держится на уровне 9,5-11%.

Стоит отметить, что подход к отражению усредненного диапазона ставок капитализации является стремлением к соблюдению общих рыночных тенденций. Тем не менее, в рамках текущего рынка ставки капитализации могут существенно отличаться от указанного диапазона в большую и меньшую сторону, особенно относительно торговых и офисных активов, где разброс финансовых показателей очень широк.

Ставки капитализации

Источник: Knight Frank Research, 2021

Алексей Новиков отмечает: «Несмотря на прогнозируемое 30-процентное падение рынка в 2020 году, результаты прошлого года оказались более позитивными для рынка инвестиций России. Системные изменения отдельных сегментов уже привели к трансформации привычной структуры инвестирования, смещая интерес игроков в сторону складских и логистических объектов. В 2021 году на фоне общего восстановления экономики мы ожидаем постепенного роста инвестиционной активности в целом. В зависимости от темпов восстановления экономики годовой показатель может составить порядка 270-290 млрд руб., таким образом, мы прогнозируем рост на уровне 5-12%. К концу первого полугодия со снятием ограничений не только в Москве и Санкт-Петербурге, но и в регионах России, сформируется более четкий вектор поведения инвесторов, что позволит прозрачнее оценить потенциальные итоги текущего года».