К концу 2025 года российский финансовый сектор и крупнейшие маркетплейсы вошли в публичный конфликт из-за практики субсидирования промоакций и «встраивания» финансовых сервисов платформ в расчёты покупателей и селлеров. Формально спор ведётся «в интересах потребителя» — о доступности товаров и честной конкуренции. По сути же речь о перераспределении денежных потоков: кто будет управлять платежами, кредитованием, комиссией и данными о покупателе. А значит — кто заберёт маржу в цепочке «производитель/продавец → площадка → покупатель».

Для логистики и цепей поставок эта дискуссия не вторична. Финансы и логистика на маркетплейсах давно связаны: промосубсидии формируют пики спроса; платежные инструменты задают конверсию; условия для селлеров влияют на товарные потоки, складирование и оборачиваемость. Любые ограничения на «платёжные рельсы» маркетплейсов будут иметь прямые последствия для стоимости выполнения заказа, планирования мощностей и структуры ассортимента.

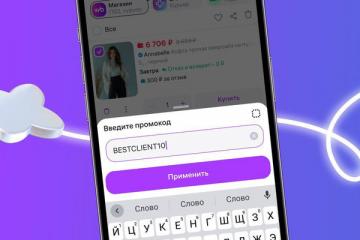

Что стало триггером: промосубсидии и «привязка» к платежной инфраструктуре платформ

Крупные банки и часть традиционной розницы (прежде всего непродовольственной) публично выступили против практики, при которой маркетплейсы субсидируют промоакции и стимулируют использование собственных платежных сервисов и банковских продуктов. Ключевая претензия со стороны банков — влияние таких схем на экономику и конкуренцию, включая утверждение о значимых недополученных налогах бюджета в 2025 году (заявлялась оценка 1,5 трлн руб.).

Маркетплейсы, в свою очередь, защищают модель через потребительскую ценность: скидки повышают доступность товаров. Обе стороны правы частично — но их интересы различаются: платформы расширяют контроль над платежами и финансированием оборота, банки защищают транзакционный доход и клиентскую базу.

Почему банки встревожены: финтех как драйвер прибыли маркетплейсов и угроза «переманивания» клиентов

2025 год стал для маркетплейсов финансово сильным: Ozon впервые за длительный период показал чистую прибыль во 2 квартале 2025 года (359 млн руб. против убытка 28 млрд руб. годом ранее). Важная деталь: акцент делается не только на торговой комиссии, но и на финтехе — у Ozon отмечался рост процентной выручки финтех-направления почти в три раза год к году, а прибыль до налогообложения по направлению выросла втрое до 13,1 млрд руб., что связывалось с развитием кредитного и транзакционного бизнеса и ростом привлечённых средств клиентов. У Wildberries также связывали двузначные темпы роста с развитием финтех-сервисов.

Для «старых» банков главная угроза не в текущем обороте финтех-подразделений платформ, а в эффекте масштаба аудитории. По данным Mediascope, месячный охват Ozon в октябре 2025 года — 82,6 млн человек старше 12 лет, дневной — 39,8 млн; у Wildberries — 80,7 млн и 36 млн соответственно. Такая база пользователей — потенциальный канал перетока клиентов из классических банков в банки экосистем маркетплейсов, с последующим перераспределением платежных комиссий, кредитного дохода и остатков на счетах.

Почему к банкам присоединилась традиционная розница

Традиционный непродовольственный ритейл в значительной степени «уступил» долю онлайн-площадкам в период пандемии и после неё, а затем начал искать способы замедлить экспансию платформ через регуляторные механизмы. Поддержка банков в этом конфликте — попытка вернуть переговорную силу и ограничить инструменты, которые дают маркетплейсам преимущество в цене и конверсии.

С точки зрения цепей поставок это отражает более широкий тренд: конкуренция смещается от «кто лучше перевезёт и быстрее доставит» к «кто дешевле привлечёт покупателя, профинансирует оборот и удержит его в своей платежной среде». Логистика остаётся критической, но всё чаще становится «исполняющей частью» стратегии роста, построенной на финансах и данных.

Роль регулятора: почему вмешательство ЦБ меняет вероятность исхода

Принципиально важным фактором стало публичное включение Банка России: сообщалось о поддержке позиции банков и обращении в Минэкономики с предложением ограничить практику разных цен в зависимости от способа оплаты или даже запретить продажу продуктов дочерних банков маркетплейсов.

Сигнал рынку здесь двойной:

-

конфликт выходит за рамки корпоративного спора и переходит в режим регулирования конкуренции и платежной инфраструктуры;

-

у банков появляется сильный институциональный союзник, что повышает вероятность ограничительных мер в отношении финтеха маркетплейсов.

В тексте приводится пример из другой отрасли, где регулятор ранее ограничивал схемы субсидирования ставок (ипотечные программы с околонулевыми ставками), делая практику экономически невыгодной через требования и риск-коэффициенты. Это важно не как «аналогия ради аналогии», а как демонстрация инструментария: регулятор может не запрещать модель напрямую, а ухудшать её экономику.

Что это значит для логистики маркетплейсов и селлеров: 5 практических последствий

1) Меньше «суперскидок» — более ровный спрос, но ниже пиковая загрузка

Если субсидирование промо через платежную инфраструктуру будет ограничено, часть агрессивных промо-механик может ослабнуть. Это потенциально снижает экстремальные пики по заказам (полезно для операционной устойчивости), но одновременно уменьшает «пиковую монетизацию» складов и last mile.

2) Удорожание привлечения покупателя → давление на unit-economics доставки

Когда конверсия и частота покупок поддерживаются не только логистикой, но и финтех-стимулами (кэшбэки, рассрочки, платежные бонусы), ограничения по финтеху могут увеличить стоимость привлечения и удержания. В таких условиях маркетплейсы будут искать компенсацию в комиссиях, тарифах на услуги фулфилмента и условиями для селлеров.

3) Изменение условий оборотного капитала для селлеров

Финтех платформ — это не только платежи, но и кредитование, авансирование, управление остатками. Если «финансовый рычаг» ослабнет, малым и средним продавцам может стать дороже финансировать запасы и поставки — что ударит по наличию ассортимента и глубине складских остатков, особенно в длинном хвосте.

4) Пересборка промо-календарей и прогнозирования

Субсидируемые промо — один из ключевых источников волатильности. Их изменение потребует пересмотра Demand Planning: меньше опоры на «разгон промо», больше — на предсказуемую сезонность, цену и сервисные метрики.

5) Рост значимости мультиканальности

При усилении регулирования отдельные селлеры ускорят диверсификацию: распределение товарных потоков между несколькими площадками, D2C и офлайн-каналами — чтобы не зависеть от одной финансово-платёжной экосистемы. Это означает рост сложности логистики: больше точек поставки, больше вариантов упаковки/маркировки, выше требования к интеграции WMS/TMS и управлению запасами.

Что делать компаниям: рекомендации по ролям

Селлерам и брендам

-

Пересчитать unit-economics по сценариям «меньше промо/дороже финсервисы»: вклад скидок в оборачиваемость, влияние на возвраты и стоимость фулфилмента.

-

Усилить управление оборотным капиталом: минимальные страховые запасы, ABC/XYZ-сегментация, договорённости по срокам оплаты и поставок.

-

Готовить мультиплатформенную модель: стандартизировать упаковку, маркировку, контент-карточки, чтобы быстрее переносить ассортимент между каналами.

Маркетплейсам и 3PL/фулфилмент-операторам

-

Переориентировать планирование мощностей с «пиковых промо» на более равномерную загрузку: производительность процессов, гибкие смены, буферные мощности.

-

Прозрачно отделять «торговую» и «финансовую» часть стимулов в отношениях с селлерами — это снижает регуляторные риски.

Банкам и финтех-партнёрам

-

Предлагать альтернативу «встроенному финтеху» платформ: отраслевые решения для селлеров (расчёты, кредитование оборота, эквайринг), которые интегрируются с несколькими площадками и ERP/WMS.

-

Конкурировать не запретами, а удобством: скорость выплат, прозрачность тарифов, готовые инструменты управления выручкой и остатками.

Прогноз: к чему рынок придёт в 2026 году

Вероятнее всего, конфликт завершится не «победой одной стороны», а настройкой правил игры: ограничением наиболее чувствительных практик (дифференциация цен по способу оплаты, продвижение продуктов дочерних банков) и ростом требований к прозрачности экономики скидок и платежей.

Для логистики ключевой вывод простой: в e-commerce больше нельзя отделять физический поток от денежного. Там, где меняются платежные стимулы, меняется спрос; где меняется спрос — меняются запасы, складские мощности, последняя миля и стоимость сервиса. Компании, которые уже сейчас выстроят сценарное планирование и разнесут зависимость от промо/финтеха по нескольким каналам, будут устойчивее в любой регуляторной конфигурации.