В рамках ежегодного исследования рынка транспортно-логистических услуг («Рынок логистического аутсорсинга. Итоги 2016-2017 и прогноз до 2020 г.»), аналитическое агентство M.A.Research подвело итоги работы компаний в сегменте 3PL-услуг.

По оценке M.A.Research, в 2016 г. объем рынка 3PL-услуг вырос на 8%, достигнув 189 млрд руб. Около 72% оборота логистических операторов обеспечили операции по перевозке и экспедированию грузов (собственным и привлеченным транспортом), 28% приходилось на сегменты складских и управленческих услуг, включая управление цепочками поставок. Максимальная ориентированность на клиента, предложение новых продуктов и услуг, нацеленных на сокращение издержек внутри цепочек поставок, стали основными элементами конкурентной борьбы и факторами роста наиболее успешных логистических операторов.

Динамика рынка 3PL-услуг в России, 2009-2017 гг., млрд руб. и %

Источник: годовые отчеты компаний, СМИ, СПАРК, M.A.Research

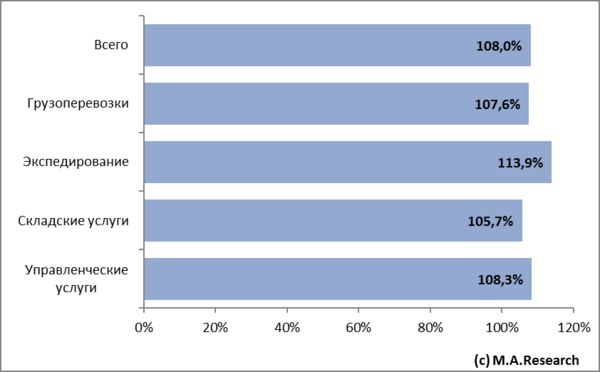

Положительную динамику рынку 3PL-услуг после провального 2015 г. обеспечили операции в сегментах транспортно-экспедиторских услуг и управленческих решений, в то время как выручка сегменте складских услуг росла более медленными темпами, что отражает общее состояние рынка складских услуг.

Динамика сегментов рынка 3PL-услуг, 2016 г., % к 2015 г.

Источник: M.A.Research

3PL-операторы занимают относительно большую долю на российском рынке складских услуг (32% в 2016 г.). Порядка 56% компаний имеют собственный автопарк, при этом их участие в организации и выполнении грузоперевозок не превышает 4,1%. В данных сегментах рынка ТЛУ основной объем услуг предоставляют транспортно-экспедиторские компании (сегмент 2PL).

Низкая доля 3PL-услуг в обороте рынка ТЛУ в значительной степени является следствием существующей структуры производства и соответственно грузопотоков в РФ, которая характеризуется преобладанием сырьевых товаров и полуфабрикатов – углеводородов, руды, каменного угля, минеральных удобрений, леса и пиломатериалов. Сырьевые компании, как правило, готовы передать на аутсорсинг лишь базовые услуги по транспортировке и переработке грузов, оставляя за собой управление цепочками поставок. Доставка грузов от производителя к потребителю (внутри страны или до границы) осуществляется преимущественно железнодорожным транспортом в рамках прямых контрактов с транспортно-экспедиционными компаниями или компаниями-перевозчиками (прежде всего с ОАО «РЖД» и ее дочерними структурами, а также независимыми операторами подвижного состава) при минимальной экспедиторской наценке.

Вместе с тем, как показывает опыт «РЖД Логистика», комплексное транспортно-логистическое обслуживание компаний-экспортеров сырья, а также организация сервиса несырьевого железнодорожного экспорта способны существенно снизить логистические издержки за счет организации оптимальных цепочек поставок продукции до границ Российской Федерации (до морских портов и сухопутных погранпереходов), а также оптимизации внутренней логистики предприятий.

В последние несколько лет отмечается тенденция повышения комплексности услуг, предоставляемых автоперевозчиками. За счет развития сегмента складских услуг и наращивания компетенций по управлению цепями поставок идет формирование крупных 3PL-операторов.

В целом на рынке контрактной логистики и комплексных отраслевых решений, основой которого в России, как и во всей Европе, являются услуги 3PL-провайдеров, имеется значительный объем неудовлетворенного спроса.

Основной спрос на услуги 3PL-провайдеров формируют компании, специализирующиеся на производстве и торговле товарами с высокой добавленной стоимостью, занимающиеся внешнеэкономической деятельностью или реализующие проекты, требующие особых условий и схем доставки грузов несколькими видами транспорта. В 2015-2016 гг. наилучшие результаты демонстрировали компании, активно включившиеся в логистическое обслуживание интернет-магазинов: формирование заказов, складскую логистику и доставку до потребителя. В условиях высокого уровня конкуренции отмечалось повышение спроса на логистический аутсорсинг в сегменте розничной торговли, включая организацию работы распределительных центров (особенно в регионах РФ) и обеспечение доставки товаров в магазины. При этом серьезными конкурентными преимуществами обладали логистические операторы, способные предложить новые технологические решения, направленные на снижение издержек внутри цепочек поставок.

В 2016 г. отмечалось относительное снижение спроса на аренду качественных складских площадей со стороны логистических компаний: на их долю пришлось не более 18% общего объема заключенных сделок на рынке складской недвижимости. При этом ряд ведущих логистических операторов (Itella, FM Logistic, STS Logistics) продолжили практику аренды крупных складских площадей или их строительства по проектам built-to-suite. Характерно, что эта новая тенденция проявляется не только в столицах, но и в некоторых регионах РФ. По данным Knight Frank, в 2016 г. 80% логистических компаний увеличили складские мощности. При этом 42% компаний арендуют складские мощности, 25% совмещают помещения в аренде и собственности, 33% владеют складскими мощностями.

По итогам 2016 г. многим ведущим игрокам удалось существенно сократить и оптимизировать затраты и повысить эффективность своего бизнеса, показав высокие темпы роста выручки.

В 2017-2020 гг. повышение спроса на логистический аутсорсинг со стороны торговых и дистрибьюторских компаний, развивающих e-commerce, потребность в новых логистических решениях для сокращения издержек в цепях поставок, будут способствовать росту сегмента 3PL-услуг. Важным фактором роста также является начавшийся в 2017 г. процесс увеличения объемов производства в основных грузообразующих секторах промышленности и строительства, восстановления импортных операций на фоне стабилизации рубля. При этом серьезным ограничителем роста спроса на услуги 3PL остается низкая динамика реальных доходов населения и оборота розничной торговли.