По данным консалтинговой компании Knight Frank Russia, рынок складской недвижимости Китая оценивается в общей сложности более чем в 1,1 млрд кв. м. При этом доля высококачественных площадей по различным оценкам составляет не более 6,9%, поскольку подавляющее большинство действующих складских площадей — бывшие промышленные объекты, не подходящие под современные требования к хранению и распределению товаров. Макроэкономические условия развития складской недвижимости Китая различаются в зависимости от провинции, что выражается в неравномерном уровне развития логистической инфраструктуры и объемах качественной складской недвижимости. Одним из драйверов развития внутреннего спроса является сфера электронной торговли. E-commerce компании также выступают основным источником спроса на высококачественные складские площади. Увеличение объемов трансграничной электронной торговли Китая стимулирует строительство зарубежных складов и бондовых складов на экспорт в зонах транзитной торговли. На конец 2021 года суммарная площадь зарубежных складов китайских компаний составила более 16 млн кв. м. По различным оценкам до 86% всего объема трансграничной электронной торговли Китая проходит через зарубежные склады. Доля России в трансграничной электронной торговле Китая на конец 2018 года составила 11,3%. В условиях ограниченного импорта из стран Европы и США можно, с одной стороны, ожидать увеличение площадей, занятых китайскими компаниями, действующими по модели зарубежного склада. С другой стороны, принятие изменений в Таможенный кодекс, касающихся ввода процедуры бондового склада, может также служить дополнительным стимулом к увеличению присутствия китайских компаний на российском рынке.

Ольга Широкова, региональный директор департамента консалтинга и аналитики Knight Frank Russia: «Китайский рынок складской недвижимости — один из наиболее крупных и развитых в мире. Он значительно отличается от российского по объему и доле качественного предложения, профилю арендаторов и условиям формирования рынка. Мы также видим, как Китаем стимулируется развитие зарубежных складов за пределами страны для увеличения товарооборота в сфере международной электронной торговли. Поскольку Китай является одним из основных партнеров России в сфере электронной торговли, мы можем ожидать, что в условиях изменения логистических цепочек китайские компании начнут рассматривать увеличение складских мощностей и на российском рынке. Способствовать этому может уточнение механизма функционирования режима бондового склада для зарубежных маркетплейсов в рамках обсуждаемого законопроекта, а также сотрудничество с министерством коммерции Китая в разработке отраслевых и национальных стандартов по строительству зарубежных складов китайских компаний на российском рынке».

Основные показатели

|

|

Китайская Народная Республика |

Российская Федерация |

|

Численность населения |

1 412 млн человек |

146 млн человек |

|

Доля городских жителей |

59,5% |

75% |

|

Площадь |

9 598 тыс. кв. м |

17 125 тыс. кв. м |

|

ВВП по ППС на 1 чел. [1] |

17 211 долл. США |

29 812 долл. США |

|

Суммарная складская площадь на 1 чел. |

0,81 кв. м. / чел. |

0,24 кв. м. / чел. |

|

Высококачественная складская площадь на 1 чел. |

0,05 кв. м. / чел. |

0,08 кв. м. / чел. |

|

Доля высококачественных складских площадей |

От 6,1% до 6,9% |

~ 35% |

|

Средняя запрашиваемая арендная ставка |

~ 62,66 долл./кв. м/год для высококачественных площадей[2] ~ 47,22 долл./кв. м/год для площадей независимо от класса объекта |

~ 86,66 долл./кв. м/год для объектов на первичном рынке ~ 73,33 долл./кв. м/год для объектов на вторичном рынке |

|

Средний уровень вакантных площадей |

~ 3,3% для высококачественных площадей в городах Большого Залива От 11 до 13% для площадей независимо от класса объектов |

~ 3,1% для складов класса А и В с учетом субаренды До 5-6% к концу года |

Источник: Knight Frank Research

По данным Китайской ассоциации складирования и логистики (CAWD) и Knight Frank Mainland China, суммарная площадь складских объектов Китая составляет более 1,145 млрд кв. м, из которых лишь от 70 до 80 млн кв. м (6,1%–6,9%) являются высококачественными складами класса A. Это объясняется тем, что рынок качественной складской недвижимости в Китае начал формироваться лишь недавно, из-за чего подавляющее большинство складских площадей — бывшие промышленные объекты.

За период с октября 2021 по март 2022 года объемы ввода высококачественных складских площадей составили 7,56 млн кв. м. При этом, по данным CAWD, за 2021 год суммарная площадь ввода высококачественных площадей материкового Китая составила 14,7 млн кв. м со среднемесячными темпами ввода в 1,225 млн кв. м. Таким образом, общая обеспеченность складскими площадями в Китае составляет около 0,81 кв. м/чел. (в РФ — 0,24 кв. м/чел.), а высококачественными площадями – около 0,05 кв. м/чел. (в РФ — 0,08 кв. м/чел.).

Ожидается, что в ближайшей перспективе увеличится предложение качественных складских площадей в городах-спутниках крупнейших агломераций. Это может произойти из-за ограничения предложения пригодной под индустриальную застройку земли в городах-центрах агломераций. Так, по данным министерства земельных и природных ресурсов Китая, объем предложения земли под строительство промышленных объектов сократился с 2,1 тыс. кв. км в 2013 году до 1,23 тыс. кв. км в 2018 году.

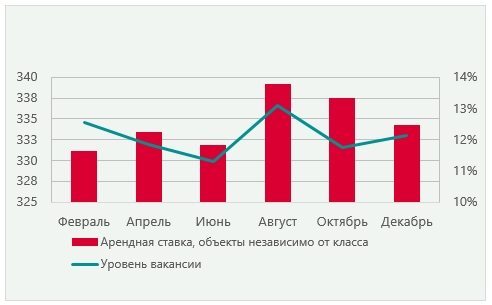

В отличие от средней арендной ставки на российском рынке складской недвижимости, средняя ставка аренды в Китае не показывает постоянного роста и относительно стабильна, несмотря на значительные различия между провинциями. Для России рост ставки обусловлен низкой вакансией высококачественных объектов вместе с растущим спросом со стороны арендаторов. Для китайского рынка ввиду подавляющего объема менее востребованных складских площадей низкого класса вакансия остается на стабильном уровне 11–13%. По мнению аналитиков Knight Frank Mainland China, это связано с тем, что растущий спрос на высококачественные складские площади в некоторых провинциях своевременно удовлетворяется открытием новых объектов.

Динамика фактической арендной ставки на склады материкового Китая независимо от класса, юань/м2/год вкл. управленческие расходы, 2021 г.

Источник: CWAD

Основным драйвером спроса на складские площади на конец 2021 года выступают компании сферы электронной торговли, 3PL-логистики, фармацевтики и свежих продуктов. На них приходится до 70% новых договоров аренды. 17% спроса формируют компании потребительских товаров, изделий из пластмассы, бумаги и упаковки. Оставшиеся 13% приходятся на компании, реализующие электронику и бытовую технику, мебель и товары для дома, автомобильные и сопутствующие товары.

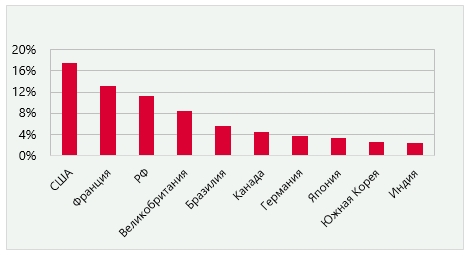

Китай — крупнейший рынок электронной торговли в мире. Согласно 14-му пятилетнему плану развития страны, общие объемы оборота товаров (GMV) в сфере электронной торговли должны увеличиться с 37,2 трлн юаней (5,8 трлн долл.) в 2020 году до 46 трлн юаней (7,2 трлн долл.) в 2025 году. По данным McKinsey, на Китай приходится до 40% объема мирового рынка электронной торговли[3]. При этом на онлайн-продажи приходится более 50% от общего числа розничных продаж. По данным China International E-Commerce Network (CIECC), объем трансграничного импорта и экспорта в 2021 году достиг 1,98 трлн юаней, что на 17% больше, чем в 2020 году (1,69 трлн юаней)[4]. 77% всего объема приходится на экспорт. По данным LeadLeo, доля России в экспорте электронной торговли Китая на 2018 год составляла 11,3% от общего объема (третье место). Первое и второе место — у США (17,5%) и Франции (13,2%) соответственно.

Доля стран в экспорте трансграничной торговли КНР, 2018 г.

Источник: LeadLeo

По данным аналитиков Knight Frank Russia, к концу года в Московском регионе и Санкт-Петербурге ожидается увеличение вакантных площадей, предлагаемых в аренду и субаренду, до 5–6%. Арендаторы оптимизируют бизнес-процессы и сокращают занимаемые площади, а часть иностранных компаний уходят с рынка. Учитывая прогнозируемое Банком России снижение предложения потребительских товаров, можно ожидать установление нового равновесия на складском рынке, при котором новые арендаторы способны удовлетворить потребности в площадях уже построенных объектов.

Дополнительным стимулом выхода на российский рынок китайских арендаторов может послужить обсуждаемая программа промышленной ипотеки, а также запуск формата зарубежных и бондовых складов на территории РФ. По данным Fudan Institute of Belt and Road & Global Governance (BRGG), на конец 2021 года в России функционирует более 30 зарубежных складов Китая, ориентированных, в основном, на продажу одежды и бытовой техники.[5]

Возможность использования процедуры бондового склада широким кругом юридических лиц позволит маркетплейсам сократить текущее высвобождение площадей и снизить долю субаренды на рынке даже с учетом развития параллельного импорта.

[1]The World Bank, GDP, PPP (current international $)

[2] Расчет при курсе 1 USD = 75 руб., 1 USD = 6.32 CNY

[3] McKinsey, Digital China: Powering the economy to global competitiveness

[4] CIECC, E-tailing Market Development Report 2020

[5] BRGG, The Russian market has become one of the most valuable overseas markets for Chinese cross-border e-merchants