Аналитики международной консалтинговой компании Knight Frank подвели итоги I квартала 2020 года на рынке офисной недвижимости Москвы. Согласно их исследованию,доля свободных офисов Москвы снизилась до уровня 7%, что ниже показателя III квартала 2008 года, когда объем офисов в столице был вдвое меньше текущего. Объем поглощения площадей на офисном рынке Москвы достиг уровня в 199 тыс. кв. м, увеличившись на 11% по сравнению с аналогичным периодом прошлого года. Несмотря на высокий показатель спроса, в следующие два квартала ожидается замедление активности пользователей офисов.

По итогам 2019 года совокупный объем предложения офисов на московском рынке составил 16,8 млн кв. м, из которых 4,50 млн кв. м относятся к классу А, а 12,33 млн кв. м – к классу В.

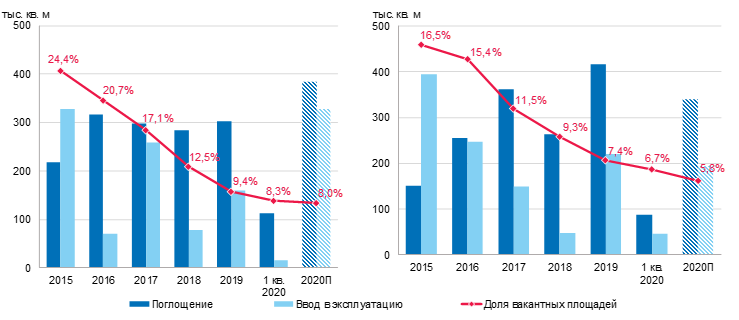

Объем введенных в I квартале 2020 года офисов составил 61 тыс. кв. м, что вдвое больше показателя аналогичного квартала прошлого года, когда на рынке оказалось 27,5 тыс. кв. м площадей. Совокупный объем анонсированных к вводу офисов в этом году составляет 522 тыс. кв. м, 63% из которых относятся к классу А. Крупнейшими объектами ожидаемыми к вводу являются Neva Towers (50 тыс. кв. м), «Парк Легенд» класс А (50 тыс. кв. м) и «ВТБ Арена Парк» зд. 8 (33 тыс. кв. м). Учитывая последние события на рынке и ожидаемое во II квартале резкое снижение спроса, многие девелоперы отложат вывод своих проектов на рынок до момента стабилизации текущей ситуации, что продлится минимум до конца текущего года. По оценам аналитиков Knight Frank, годовой объем ввода может снизиться на 190-200 тыс. кв. м, составив всего 320-330 тыс. кв. м от заявленных 522 тыс. кв. м.

Динамика объема ввода офисных площадей, тыс. кв. м

Источник: Knight Frank Research, 2020

В I квартале 2020 года объем поглощения офисов составил 199,7 тыс. кв. м, продемонстрировав рост на 11% по отношению к аналогичному периоду прошлого года. В свою очередь, в следующем квартале будет наблюдаться замедление роста объемов поглощения в Москве, ввиду ситуации с пандемией коронавируса – многие компании предпочтут отложить принятие решения о переезде до момента, пока положение не нормализуется, что, вероятнее всего, выльется в существенный скачок объемов поглощения в конце года и в следующем году при сдержанной динамике во II-III кварталах.

Совокупный объем поглощения офисов по итогам I квартала 2020 года составил 199 тыс. кв. м, таким образом рост составил 11% по сравнению с I кварталом 2019 года. В структуре поглощения 56% заняли офисы класса А. В случае, если текущая ситуация в экономической и социальной сферах сохранится не более чем на месяц, негативный эффект на рынок нивелируется. В ином случае, если текущая ситуация сохранится до середины года и более, прогнозируется замедление спроса, который начнет восстанавливаться только в конце текущего года.

По словам Марии Зиминой, директора департамента офисной недвижимости Knight Frank, рынок ждет рост объемов сделок по пересмотру и перезаключению коммерческих условий. Во-первых, нестабильность курсов валют, вызванная снижением цен на нефть, скажется на арендаторах, находящихся в валютных договорах аренды. Во-вторых, ситуация с пандемией заставит работодателей пересмотреть свое отношение к организации офисного пространства и работы в целом. Даже несмотря на физические отсутствие сотрудников многих компаний, операционная их деятельность не приостанавливается, многие работодатели могут начать по-другому относиться к удаленной работе, а значит появится потребность в переконфигурации текущих пространств, занимаемых арендаторами. В целом нас ожидают значимые изменения практик рынка, игрокам стоит готовиться к тому, чтобы быстро адаптироваться к новым реалиям, которые будут формировать новую структуру спроса на офисы. Более того, девелоперы офисной недвижимости, несмотря на высокие объемы спроса в прошлом году, приостановят вывод своих проектов на рынок, что существенно снизит объем ввода текущего года. Начнется более активное восстановление практики предварительных сделок по аренде и покупке – проекты будут выводиться на рынок только в случае наличия якорного или моно-арендатора на офисные площади будущего проекта.

Мария Зимина добавляет: «На текущий момент государственные органы разрабатывают меры поддержки пострадавших от пандемии арендаторов, включая офисную недвижимость. Прежде всего на текущий момент это касается отсрочки платежей и переносов сроков оплаты. Многие арендаторы либо уже начали, либо планируют вести переговоры с арендодателями, ход которых определит текущее положение компании, в том числе уровень дебиторской задолженности, планы по изменению бизнес-процессов в связи с удаленной работой, и в целом устойчивость бизнеса к будущей рецессии. С другой стороны, арендодатели также готовятся к переговорам и уже продумывают антикризисные решения, в том числе для того, чтобы привлечь новых арендаторов. Неизбежно для рынка в текущей ситуации замедление девелоперской активности в связи с пересмотром планов по новому строительству».

Доля свободных площадей продолжила быстрое снижение, которое не удалось скомпенсировать новыми площадями на рынке. В классе А доля свободных офисов достигла уровня 8,3%, снизившись на 1,1 п.п. за квартал. В классе В снижение показателя составило 0,8 п.п. – до 6,7%. Несмотря на оптимистичные ожидания относительно планируемого пополнения рынка объемами новых офисов, дисбаланс объемов поглощения и ввода, начавшийся после 2015 года, сохраняется на таком уровне, при котором возможностей для роста вакантности и доступности офисов нет. При этом ожидаемое замедление спроса и спад активности на рынке приведет как минимум к остановке столь затяжного падения доли свободных офисов. Рынок, как и в последний год, остается на стороне арендодателя. Однако в случае, если многие компании сейчас начнут отказываться от части площадей или переезжать в меньший по площади офис, вакантность увеличится, а собственники как минимум станут более гибкими в общении с арендаторами.

Динамика уровня вакансии и поглощения офисных площадей

Источник: Knight Frank Research, 2020

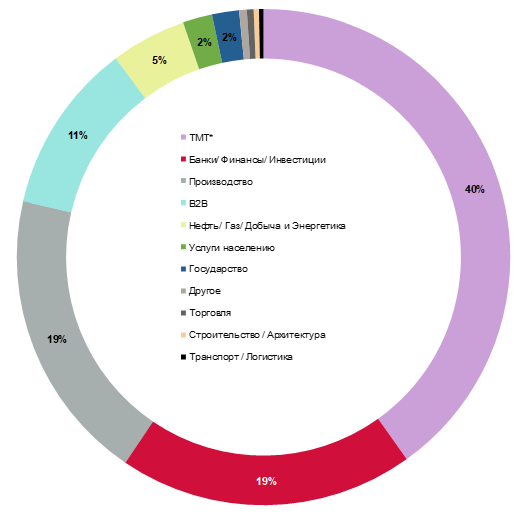

Наиболее активными на рынке офисов в I квартале 2020 года оказались компании сектора TMT (телеком, медиа и технологии), на который пришлось 40% в общем объеме сделок. Среди ключевых сделок этого сегмента – продление Mail.ru в бизнес-центре SkyLight, а также аренда компанией «Ростелеком» площадей в новом офисном центре «Академик» (23 918 кв. м). Второе и третье место с долями в 19% разделили представители сектора «Банки/Финансы/Инвестиции» и «Производство». Крупнейшей сделкой в первой группе является покупка компанией «Альфа-Страхование» офисов в рамках строящегося проекта «Парк Легенд» (27 736 кв. м). В секторе производственных компаний наиболее активными были фармацевтические компании, которые представляют две крупнейшие сделки в этом сегменте – продление Sanofi в бизнес-центре «Саммит» на Тверской улице и новая аренда во второй фазе бизнес-центра «Алкон» компанией Novartis (7 621 кв. м).

Структура спроса по секторам компаний

Источник: Knight Frank Research, 2020

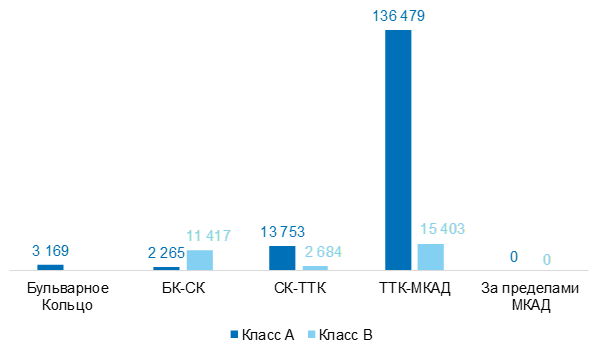

Среди районов города в I квартале 2020 года наиболее популярным оказался субрынок ТТК-МКАД – 82% офисов в структуре спроса I квартала располагались в этих нецентральных локациях. Несмотря на то, что структура спроса по зонам города изменится по результатам следующего квартала и станет более сглаженной, ожидается сохранение тенденции к смещению деловой активности из центра города, в первую очередь за счет растущего дефицита офисных площадей внутри Садового кольца, а также удорожания оставшихся свободных офисов в этой зоне.

Структура спроса по секторам компаний

Источник: Knight Frank Research, 2020

Наблюдается дальнейшее изменение структуры спроса по размеру офисного блока, зафиксированное еще в 2019 году. В среднем сегменте рынка – офисные блоки размером 2 000-5 000 кв. м и 5 000-10 000 кв. м – продолжительное время снижается доля в общем количестве сделок. При этом наблюдается существенный рост спроса на блоки меньшего размера, особенно 500-1 000 кв. м. Также наблюдается рост количества сделок в наиболее крупном сегменте рынка свыше 10 000 кв. м. При этом стоит отметить, что рост доли этого сегмента в том числе связан с восстановлением практики по предварительной аренде и продаже – две из пяти крупнейших сделок были закрыты в объектах, официальный ввод в эксплуатацию которых еще не прошел. Зачастую такие сделки в будущих объектах закрывают крупные арендаторы или покупатели, которые планируют переезд или расширение, но не могут найти опции среди существующего предложения. Возросшая неопределенность рынка офисов и экономики в целом может повлиять на поведение девелоперов, которые и так почти не выводили проекты на рынок в последние несколько лет. Вероятнее, нас ждет очередное падение объемов ввода, а выходить на рынок будут в первую очередь проекты, построенные по схеме полного или частичного built-to-suit, либо на площади которых до момента ввода заключались предварительные договора аренды или купли-продажи.

Структура спроса по секторам компаний

Источник: Knight Frank Research, 2020

По словам Марии Зиминой, директора департамента офисной недвижимости Knight Frank, на рынке ожидается рост объемов сделок по продлению и пересмотрю коммерческих условий, особенно в наиболее дорогих деловых районах и объектах, где ставки офисы маркетируются в долларах. Если в I квартале 2020 года соотношение сделок по новой аренде и покупке и сделок по продлению и пересмотру коммерческих условий составило 76% на 24%, то по итогам года возможно увеличение доли сделок по продлению и пересмотрю до 40-50% от всего объема арендной активности. Возвращение спроса к привычной структуре произойдет, вероятнее всего, только в конце года.

Крупнейшие сделки на офисном рынке

|

Здание |

Класс |

Площадь, кв. м |

Компания |

Сектор |

Тип сделки |

|---|---|---|---|---|---|

|

SkyLight |

A |

30 488 |

Mail.ru |

ТМТ |

Продление/Пересмотр |

|

«Парк Легенд» |

A |

27 736 |

«Альфа-Страхование» |

Банки/ Финансы/ Инвестиции |

Продажа |

|

«Академик» |

A |

23 918 |

«Ростелеком» |

ТМТ |

Новая аренда |

|

«Искра Парк» |

A |

17 669 |

CEO Spaces |

B2B |

Новая аренда |

|

«Саммит» |

A |

9 929 |

Sanofi |

Производство |

Продление/Пересмотр |

|

«Алкон II» |

A |

7 621 |

Novartis Pharma |

Производство |

Новая аренда |

|

«Белые Сады» |

A |

5 873 |

Royal Dutch Shell |

Нефть/ Газ/ Добыча и Энергетика |

Новая аренда |

|

Гончарный 1-й переулок, 8 стр. 6 |

B |

4 776 |

ГК «ЛокоТех» |

Производство |

Новая аренда |

Источник: Knight Frank Research, 2020

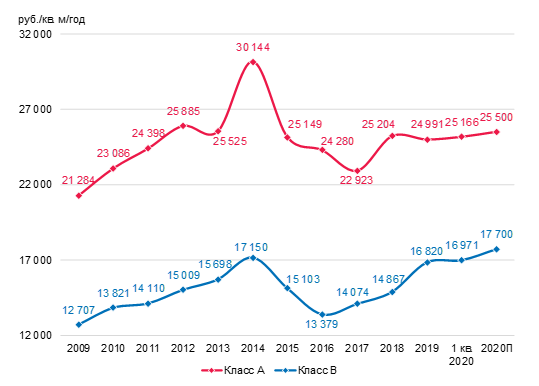

Ставки аренды не претерпели существенных изменений в I квартале, что в целом является нормальным для начала года. В классе А средневзвешенный показатель составил 25 166 руб./кв. м/год, квартальный рост – 0,7%. В классе В также наблюдалась положительная динамика, показатель вырос на 0,9% и составил 16 971 руб./кв. м/год. Дальнейшая динамика ставок в 2020 году будет подвержена ряду событий, главные из которых уже наступили, но еще не проявили себя в полной мере. Существенное ослабление рубля и издержки, которые понесут арендаторы в валютных договорах, могут привести к отказу части собственников от практики маркетирования офисов в валюте. Еще один фактор – пандемия коронавируса. Вероятность сильного ужатия бизнесов компаний-арендаторов присутствует, многие понесут издержки в той или иной степени. Если для большинства компаний последствия будут выражаться в сокращении штата сотрудников, то для некоторых ситуация обернется полным закрытием бизнеса, если текущая ситуация не стабилизируется в ближайшее время. В обоих случаях рынок может ждать не только замедление спроса, но и оптимизация текущего объема арендованных площадей, что может повлиять на средневзвешенные уровни ставок аренды.

Динамика средневзвешенных ставок аренды, руб./кв. м/год

Источник: Knight Frank Research, 2020

Мария Зимина отмечает: «Ввиду сложной в силу неопределенности текущей ситуации как в целом в экономике, так и на офисном рынке Москвы, мы ожидаем замедления роста или даже падения основных индикаторов рынка. Активность пользователей замедлится в следующем квартале, но по итогам года начнет восстановление, которое продолжится и в следующем году. Вероятнее всего, объем ввода новых площадей в этом году вновь окажется низким, а основным трендом следующих периодов станет восстановление сделок по предварительной аренде и покупке, что также простимулирует восстановление строительной активности на рынке».

Офисная недвижимость Москвы, I квартал 2020 г./I квартал 2019 г.

|

Основные показатели. Динамика* |

I кв. 2020 |

I кв. 2019 |

|

|

Общий объем предложения качественных площадей, тыс. кв. м |

16 835 |

16 419 |

|

|

в том числе: |

Класс А |

4 502 |

4 274 |

|

|

Класс В |

12 332 |

12 144 |

|

Введено в эксплуатацию в 1 кв. 2020 г., тыс. кв. м |

61,5 |

27,5 |

|

|

в том числе: |

Класс А |

15,4 |

0 |

|

|

Класс В |

46,1 |

27,5 |

|

Объем чистого поглощения в 1 кв. 2020 г., тыс. кв. м |

199,7 |

180,0 |

|

|

Доля свободных площадей, % |

Класс А |

8,3 |

11,5 |

|

Класс В |

6,7 |

8,7 |

|

|

Средневзвешенные запрашиваемые ставки аренды, руб./кв. м/год** |

Класс А |

25 166 |

25 415 |

|

Класс В |

16 971 |

15 682 |

|

|

Средневзвешенные ставки операционных расходов, руб./кв. м/год |

Класс А |

6 800 |

6 800 |

|

Класс В |

4 580 |

4 580 |

|

Источник: Knight Frank Research, 2020