Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2019 года на офисном рынке Москвы.

Спрос

За период с января по декабрь 2019 года объем новых сделок составил 1,8 млн кв. м, увеличившись на 25% по отношению к предыдущему году, и достиг максимального значения, превысив показатель предыдущего рекорда 2007 года (1,7 млн кв. м). Устойчивый рост (в среднем на 20% за год) наблюдается с 2015 года. В 2019 году спрос достиг максимального значения в IV квартале.

В 2019 году доля сделок аренды офисных помещений увеличилась на 5 п.п. по отношению к 2018 году и составила 86%. (1,54 млн кв. м в абсолютном выражении). Основная доля крупных сделок в 2019 году пришлась на сделки приобретения офисных площадей в собственность конечными пользователями, совокупный объем проданных офисов составил 246 тыс. кв. м.

Крупные сделки в 2019 году

|

Компания |

Площадь, кв. м |

Здание |

Тип сделки |

Класс |

|---|---|---|---|---|

|

Правительство Москвы |

31 800 |

«Верейская Плаза IV»* |

Покупка |

B |

|

Конфиденциально |

23 920 |

«Академик» |

Аренда |

A |

|

Райффайзенбанк |

22 300 |

«Нагатино i-Land»* |

Покупка |

B |

|

ВЭБ.РФ |

19 500 |

«Знаменка Комплекс» |

Покупка |

A |

|

Газпромбанк |

18 760 |

«Аквамарин III» |

Покупка |

A |

|

Яндекс |

15 840 |

Lotte Plaza |

Аренда |

A |

|

Росбанк |

15 415 |

«OKO, Фаза II»* |

Аренда |

B |

|

Яндекс |

14 890 |

«OKO» |

Аренда |

A |

|

Авангард Банк |

13 960 |

Лесная ул., 6 |

Покупка |

B |

|

Эксмо |

13 200 |

Life&Activity* |

Покупка |

B |

|

WeWork |

8 500 |

МФК «Краснопрудный»* |

Аренда |

A |

* Объект находился в стадии проектирования/строительства на момент совершения сделки

Источник: CBRE, IV кв. 2019

Объем новых сделок в Москва-Сити в 2019 году составил 109 000 кв. м, что на 16% превосходит значение предыдущего года.

В 2020 году спрос сохранится на высоком уровне в 1,7 млн кв. м, отчасти за счет потребности ряда крупных компаний в офисных площадях.

Ключевые сферы деятельности компаний арендаторов и покупателей офисной недвижимости по объему новых сделок

Источник: CBRE, IV кв. 2019

Вакансия

Доля свободных площадей по итогам 2019 года снизилась на 2,1 п.п. с 11,2% в конце 2018 года до 9,1%. Уровень вакантных помещений снижается в целом по рынку уже четвертый год подряд. По нашим прогнозам, в 2020 году доля свободных площадей может сократиться до 8,5%-8,7%, а в 2021-2022 года увеличится до 9,2%-9,5% за счет более существенного ввода.

Доля свободных площадей в сегменте класса А с конца 2018 года снизилась на 3 п.п. до 10%, в сегменте класса В менее существенно – на 1,8 п.п. до 8,8%. В центральной части города внутри ТТК уровень вакантных площадей составляет примерно 7%, при этом в классе А этот показатель еще ниже.

Меньше всего офисных площадей в классе А предлагается в Центральном деловом районе. Там доля свободных площадей сократилась в 2019 году до 3,6% против 9,9% на конец 2018 года.

Доля свободных площадей в Москва-Сити сократилась до 9,2% против 12,5% на конец 2018 года.

Предложение

В 2019 году было введено в эксплуатацию 388 107 кв. м новых офисных площадей. Такое значение почти в три раза превосходит показатель 2018 года (133 277 кв. м), но на 5% уступает показателю 2017 года (408 000 кв. м). Объем нового предложения, вышедшего на рынок в IV квартале, составляет более 40% от суммарного ввода за весь год, при этом, сроки ввода порядка 86 000 кв. м офисных площадей были перенесены с конца 2019 года на 2020 год.

В 2019 году рынок пополнился 23 новыми либо реконструированными бизнес-центрами, из которых к классу А относятся только 6 объектов. Доля этого сегмента в объеме нового предложения снизилась с 58% в 2018 году до 43% в 2019 году. На класс В 2019 году пришлось 57%. Наибольший прирост нового предложения произошел в зоне между ТТК и МКАД – 213 266 кв. м, что в 10 раз больше ввода в данной локации в 2018 году (21 235 кв. м). Ввод новых офисных площадей в Центральном деловом районе (ЦДР) составил всего 13 737 кв. м, что является минимальным значением за последние 15 лет. Средний размер введенного в эксплуатацию объекта увеличился в 2019 году и составил 16 870 кв. м против 12 065 кв. м годом ранее.

По прогнозам CBRE, в 2020 году ожидается ввод в эксплуатацию порядка 630 000 кв. м, в 2021 году – 740 000 кв. м, а в 2022 году – 820 000 кв. м. Сроки окончания строительства по некоторым объектом могут переноситься, однако будет видна положительная динамика объема нового предложения в перспективе ближайших трех лет.

Ставки аренды

Средневзвешенная запрашиваемая ставка аренды в классе А (без учета класса А Прайм) на конец 2019 года составила 23 240 руб./кв. м/год, в классе В – 14 930 руб./кв. м/год. По сравнению с концом 2018 года этот показатель продемонстрировал увеличение на 4% и 2% соответственно. Отметим, что за последние три года запрашиваемая ставка аренды в классе А в пределах ТТК увеличилась на 43%, а за пределами ТТК – на 51%.

По прогнозам CBRE, в результате отсутствия предпосылок к изменению макроэкономической ситуации в 2020 году мы ожидаем умеренный рост уровня запрашиваемых ставок аренды в пределах 3% в обоих классах.

Средневзвешенная запрашиваемая ставка аренды на офисные площади в Москва-Сити по результатам 2019 году показала небольшое снижение за счет ухода с рынка более дорогих помещений класса А (в Башне «ОКО» уровень вакантных площадей снизился с 40% до 7% за год) и прироста нового предложения классе В с более низкими запрашиваемыми ставками аренды.

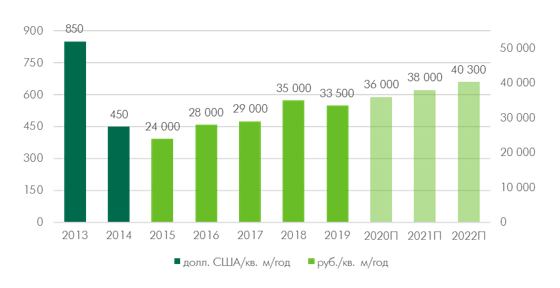

Динамика запрашиваемой ставки аренды в Москва-Сити

Источник: CBRE, IV кв. 2019

Елена Денисова, старший директор, руководитель отдела офисных помещений CBRE, комментирует:

«2019 год был динамичным для рынка офисной недвижимости Москвы. Объем новых сделок показал абсолютный рекорд за всю историю, превзойдя пиковые значения 2007-2008 годов. Уровень вакантных помещений продолжил снижаться. Наметилась положительная динамика ввода новых площадей, а ставки аренды, хотя и не системно по рынку, но демонстрируют рост. Усиление дефицита свободного предложения в некоторых субрынках будет способствовать росту ставок аренды, окончательному возврату тенденции к заключению сделок аренды будущей вещи и сделок build-to-suit и усилению конкуренции за качественный продукт».