Аналитики международной консалтинговой компании Knight Frank подвели итоги I полугодия 2020 года на рынке инвестиций в недвижимость России. Объем инвестированных средств сократился на 24% до 88 млрд руб. Активность иностранных инвесторов может оказаться по итогам года минимальной за последние 10 лет. По сравнению с аналогичным периодом прошлого года объем их вложений снизился в 7 раз до 3,7 млрд руб.

По словам Алексея Новиков, управляющего партнера Knight Frank Russia, в I полугодии 2020 года рынок инвестиций в недвижимость России ощущал на себе целый ряд негативных факторов – выход России из нефтяной сделки с ОПЕК, пандемия коронавируса, эффект от введенных в стране ограничений – все это сказалось на отрицательной динамике объемов инвестирования. Сохраняющаяся неопределенность не позволяет институциональным игрокам принимать решения и приобретать объекты. Меры, предпринимаемые государством в аспекте арендных отношений и стимулирования сектора недвижимости, не помогли существенно ни арендаторам, ни собственникам. Больший эффект имело снижение ключевой ставки до уровня 4,5%, что является минимальным уровнем за весь срок режима таргетирования инфляции.

Снижение совокупного объема инвестиций в целом было ожидаемо, однако отдельно стоит отметить резкое снижение объемов инвестированных средств иностранных игроков. По сравнению с аналогичным периодом прошлого года объем их вложений снизился в семь раз до 3,7 млрд руб. Помимо очевидных причин в виде пандемии и волатильности курса рубля, эффект имело заявление президента о введении 15%-го налога на доходы иностранных лиц и компаний. Схожая тенденция с большой долей вероятности сохранится как минимум до конца следующего года.

Динамика общего объема инвестиций в коммерческую недвижимость Москвы

Источник: Knight Frank Research

Структура инвестиций по сегментам

Источник: Knight Frank Research

Аналогично динамике объемов инвестирования в I квартале года, наибольший объем привлеченных средств за первое полугодие 2020 года пришелся на площадки под девелопмент, преимущественно под строительство многофункциональных объектов с преобладающей жилой составляющей, в том числе арендным жильем. Девелоперы продолжают приобретать площадки для реализации будущих проектов – рынок жилья остается крайне активным и гибким, даже с учетом пандемии. Этот сегмент рынка 66% инвестированных средств, при доле в 25% годом ранее. При этом падение интереса к готовым объектам наблюдается во всех сегментах – в основных сегментах коммерческой недвижимости застой, обусловленные необходимостью адаптации к текущим условия. Обе стороны сделки пока не могут понять, за какую цену продавать или покупать объекты, какой может быть структура финансирования и целесообразна ли та или иная покупка в целом. Доля офисов составила 23% против 32% по сравнению с прошлым годом, торговой – 6% против 12% годом ранее.

В пятерке крупнейших сделок II квартала 2020 года оказались приобретения офисных объектов и площадок под девелопмент. Крупнейшей сделкой квартала стала покупка группой «ПИК» проекта под застройку на территории «Московского трубозаготовительного завода», сумма сделка достигала 8-10 млрд руб. В сегменте офисов, среди крупнейших приобретений можно выделить покупку Capital Group части объектов «Экоофиса» в БЦ «Кожевники», технопарки «Перово Поле» и «Медведково» –4,0-4,2 млрд руб. Также можно отметить пополнения портфеля «Амероп» зданием BASF на Кадашевской набережной – 1,4-2 млрд руб.

Крупнейшие инвестиционные сделки во II кв. 2020

|

Объект |

Сегмент |

Регион |

Покупатель фактический |

Валюта сделки |

Цена в валюте сделки диапазон |

|

Девелоперский проект на территории Московского трубозаготовительного комбината |

Площадки под девелопмент |

Москва |

ПИК |

Рубль |

8–10 млрд |

|

БЦ Кожевники, Технопарк Медведково и Перово Поле |

Офисы |

Москва |

Capital Group |

Рубль |

4,0-4,2 мрлд |

|

Участок ЮКОСа на Дубининской улице |

Площадки под девелопмент |

Москва |

Гранель |

Рубль |

2,5-3 млрд |

|

Проект в Красногвардейском районе Петербурга по адресу Малоохтинский пр., 68 |

Площадки под девелопмент |

Санкт-Петербург |

Legenda |

Рубль |

2,0-2,6 млрд |

|

Здание BASF |

Офисы |

Москва |

Амероп |

Рубль |

1,4–2 млрд |

По мнению Алексея Новикова стоит ожидать рост доли складов в общем объеме инвестиций в следующие несколько лет – сегмент показал себя как более устойчивый и надежный для инвесторов, в отличие от офисов и, в особенности, торговли, которые оказались более подвержены кризисным явлениям. С начала года спроса на объекты складского сегмента, в отличие от других, не снизился значительно, а сохраняется на стабильно высоком уровне – только с участием консультантов Knight Frank было закрыто сделок общим объемом около 700 тыс. кв. м. Вектор интереса инвесторов явно в ближайшее время сместится именно на объекты складской недвижимости. Более того, возможно развитие рынка инвестиций в регионах – по предварительным данным объем сделок со складами там увеличился вдвое в I полугодии 2020. При этом если раньше покупки в складском сегменте зачастую совершались для собственного размещения, а инвестиционных сделок на рынке наблюдалось мало, сейчас ожидается рост объемов привлеченных средств именно за счет инвесторов, которые самостоятельно буду реализовывать и управлять объектами.

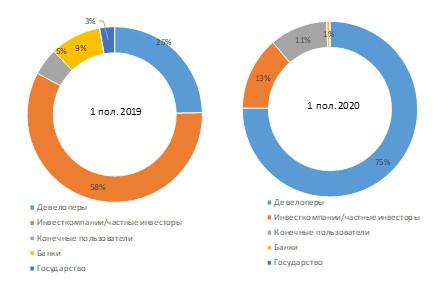

Наибольшая доля средств, инвестированных в площадки под строительство недвижимых объектов, обуславливает лидерство девелоперов в структуре спроса по профилю инвестора – 75% против 25% годом ранее. На инвестиционные компании пришлось 13% против лидирующей доли в 58% годом ранее. Профильные инвесторы в недвижимость, наблюдая за изменения на рынке, решили отложить завершение ряда ранее планируемых сделок. Вероятно, что в конце года именно эта группа покупателей будет формировать отложенный спрос. Существенно снизилась доля банков, с 9% до 1%, а государство на рынке инвестиций в недвижимость вовсе не проявляло никакой активности.

Портрет инвестора

Источник: Knight Frank Research

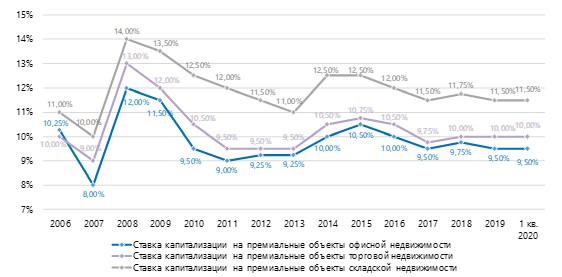

После снижения доходности по результатам прошлого года в традиционных сегментах средние ставки капитализации остались неизменными и составляют 9-10% для премиальных объектов офисной недвижимости, 9,5-10,5% – для торговой недвижимости и 11-12% – для складской недвижимости.

Ставка капитализации

Источник: Knight Frank Research

В 2020 году мы ожидаем снижения инвестиционной активности и роста ставки капитализации, связанного с увеличением стоимости заемного финансирования и существенным увеличением неопределенности на финансовых и сырьевых рынках.

Алексей Новиков отметил: «Рынок еще не оправился от последствий введенных в России ограничительных мер, а о полноценном восстановление можно будет говорить не раньше 2021 года. Отношение инвесторов к отдельным типам недвижимости поменяется, даже крупные игроки будут искать новые каналы вложения средств. Тем не менее, люди только начинают возвращаться к относительно привычному образу жизни, поэтому в полной мере оценить последствия рынок сможет только к концу года. Даже несмотря на возможность реализации отложенного спроса, падение годового показателя по-прежнему ожидается на уровне 25-30% до порядка 200 млрд рублей, а существенная доля сделок перенесется на следующий год».