CBRE, ведущая международная консалтинговая компания в области недвижимости, проанализировала рынок складской недвижимости в российских регионах во 2 полугодии 2014 года.

По итогам 2014 года в российских регионах введено 700 тыс. кв. м складских площадей, 70% из которых строились под собственника или при наличии компании-арендатора/покупателя.

На складском рынке в крупных городах России во 2 полугодии 2014 года можно отметить следующие тенденции:

- Объем строительства в региональных центрах (исключая Москву и Санкт-Петербург) за 2 полугодие 2014 года составил 450 тыс. кв. м, что в итоге за год сформировало почти 700 тыс. кв. м. новых площадей.

- Только 30% объема нового строительства в регионах было реализовано спекулятивно. 70% новых площадей строились под собственника или при наличии компании-арендатора/покупателя.

- Совокупный объем сделок в регионах превысил аналогичный показатель 2013 года в 1,3 раза и составил 368 тыс. кв. м, что, в основном, связано с активностью FMCG-сетей.

- В целом, 2014 год в региональных центрах характеризовался трендом, заложенным в 2012-2013 годах: поступательное развитие новых проектов в ответ на заявки покупателей/арендаторов.

По итогам 2 полугодия 2014 года сохраняется общая структура развития локальных региональных рынков России:

- Рынки Москвы и Санкт-Петербурга в совокупности формируют 74% рынка (60% и 14%).

- Наиболее активно растущими рынками являются Новосибирск, Екатеринбург и Самара, на долю которых приходится по 3-5% рынка.

- Остальные региональные центры, где уровень развития обусловлен низкой емкостью спроса, в совокупности занимают 16% рынка.

- В целом, объем качественного предложения на региональных рынках (исключая Москву и Санкт-Петербург) составляет 3,7 млн кв. м.

Спрос

Во 2 полугодии 2014 объем сделок в регионах составил 172 тыс. кв. м, в целом за год - 368 тыс. кв. м, что в 1,3 раза выше прошлого года.

В отличие от Москвы и Санкт-Петербурга, для региональных рынков по-прежнему сохраняется высокая доля прямых сделок, которая может достигать до 80% поглощения.

Крупнейшие сделки 2014 года были заключены в новосибирском ПНК-Толмачево: «Холидей Классик» арендовал 50 тыс. кв. м, Fix Price купил 23 тыс. кв. м, Okey арендовал 13 тыс. кв. м.

FMCG-сети были и остаются самым мощным драйвером развития регионального складского рыка – в 2014 году на их долю пришлось 53% общего объема поглощения, что является типичным показателем для региональных рынков.

Предложение

По итогам второго полугодия 2014 года в российских регионах России (исключая Москву и Санкт-Петербург) было введено 450 тыс. кв. м. По итогам года совокупный прирост составил почти 700 тыс. кв. м, что является рекордным объемом прироста с 2009 года.

Наибольший объем нового предложения в 2014 году пришелся на Новосибирск, где, наряду с небольшими проектами, был введен новый корпус комплекса ПНК-Толмачево, построенный для FMCG-ритейлера «Холидей Классик» площадью 50 тыс. кв. м, и мульти-температурный склад Логопарк Север площадью 25 тыс. кв. м. На втором месте по объему ввода в 2014 году находится Воронеж, где среди прочих были введены распределительные центры «Магнита» и Х5. Тройку лидеров замыкает Чита, где было завершено строительство первого здания грузового терминала Kenon для мультимодальных операций транзита Маньчжурия – Забайкальск.

На сегодняшний день наиболее развитыми с позиции объема складского предложения регионами являются Новосибирск (701 тыс. кв. м), Екатеринбург (610 тыс. кв. м) и Самара (386 тыс. кв. м).

Совокупный объем заявленного строительства на 2015 год составляет в региональных центрах 1,2 млн. кв. м площадей, из которых на стадии строительства находится 498 тыс. кв. м. Сколько именно выйдет на стройку из оставшихся анонсированных 700 тыс. кв. м, прогнозировать довольно сложно. Уже в конце 2014 года девелоперы перешли к взвешенной политике и не приступают к фактическому строительству без наличия клиента. Эта тенденция продолжится и в 2015 году.

Максимальный объем планируемого ввода ожидается в Новосибирске: в ИП «Промышленно-логистический парк» ведется строительство нескольких зданий под нужды ритейл-сетей (Магнит, Gloria Jeans и FixPrice).

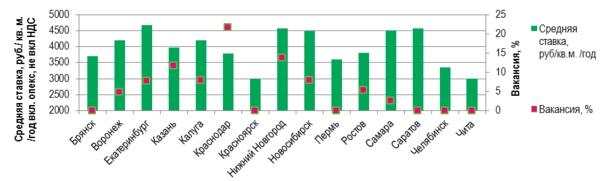

Уровень вакансии в российских городах с относительно развитыми складскими рынками составляет 4-8%. Минимальная и максимальная вакансия зафиксирована в городах, представленных единичными проектами.

Основные показатели рынка складской недвижимости в крупнейших городах России

Город

Население, тыс. чел.

Совокупный объем предложения складов класса А,

тыс. кв.м

Строительство, 2015,

тыс. кв. м

Объем качественной торговой недвижимости, тыс. кв. м

Обеспечен-ность населения ритейлом, кв./1000 чел

Обеспечен-ность торговой недвижимости складами

Оценка стадии рынка

Москва

11 979

8 788

1 000

4 802

401

1,83

Первичное насыщение

Санкт-Петербург

4 880

2 009

240

3 107

637

0,65

Первичное насыщение

Новосибирск

1 474

701

97

487

330

1,35

Близко к первичному насыщению

Екатеринбург

1 350

610

87

833

617

0,73

Близко к первичному насыщению

Нижний Новгород

1 251

216

42

460

368

0,47

Слабая насыщенность

Самара

1 190

386

0

627

527

0,62

Близко к первичному насыщению

Казань

1 166

201

0

349

299

0,57

Слабая насыщенность

Омск*

1 165

20

0

301

258

0,07

Дефицит

Челябинск

1 130

133

82

357

316

0,37

Слабая насыщенность

Ростов-на-Дону

1 089

169

0

491

451

0,34

Дефицит

Уфа*

1 062

36

0

495

466

0,07

Дефицит

Волгоград*

1 021

15

0

325

318

0,05

Дефицит

Воронеж

1 001

236

0

442

442

0,53

Слабая насыщенность

Пермь*

1 003

91

45

125

125

0,72

Слабая насыщенность

Краснодар

805

134

40

731

908

0,18

Дефицит

* Объем и качество предложения в городах свидетельствует об отсутствии качественного складского рынка

Источник: Исследования и консалтинг CBRE

Средняя ставка в региональных проектах по итогам 2014 года для объектов класса А и B составила 4 000 рублей/кв. м/год.

Рублевые ставки без выделения операционных расходов всегда были типичны для регионов, но со второго полугодия 2014 года они стали общепринятыми (за исключением действующих договоров по отдельным проектам, где сохраняются и/или долларовые ставки, и/или система выделения базовой ставки).

Средние ставки в большей степени зависят от конкретных проектов, чем от городов. В частности, на отдельные объекты класса А ставки находятся в диапазоне 4 500-5 600 руб./год/включая все (не включая НДС).

![]()

Источник: Исследования и консалтинг CBRE

Оксана Федулова, заместитель директора отдела исследований рынка CBRE, комментирует:

«Объем строительства складских площадей в региональных центрах в 2014 году стал рекордным с 2009 года. Но даже этот факт не смягчил дефицит - средний показатель обеспеченности ритейла в городах-миллионниках качественными складскими площадями сохраняется на уровне начала 2014 года и равен 0,47 кв. м складов на 1 кв. м ритейла. Кроме того, в ряде городов уровень обеспеченности ритейла складскими площадями даже снизился, что связано с опережающим развитием и активным строительством торговых центров в регионах».

Антон Алябьев, директор отдела складских и индустриальных помещений CBRE в России, комментирует:

«Основными потребителями складских площадей на региональных рынках являются крупнейшие продуктовые сети (Х5, Магнит, Lenta, Холидей Классик и т.д.), которые активно осваивают локальные рынки и наращивают складские площади вслед за расширением торговой сети.

Эта тенденция является довольно распространенной для региональных центров, и в 2015 году она сохранится. Уже сейчас в стадии строительства находится почти полмиллиона складских площадей, предназначенных под ведение бизнеса федеральных сетей».