За период с 2005 по 2015 гг. число продуктовых сетей на рынке Москвы выросло с 21 до 48, отмечают аналитики международной консалтинговой компании Knight Frank.

Общее количество сетевых магазинов продуктов питания за рассматриваемый период увеличилось в 3,2 раза и по состоянию на 1 апреля 2015 г. составило 2 106.

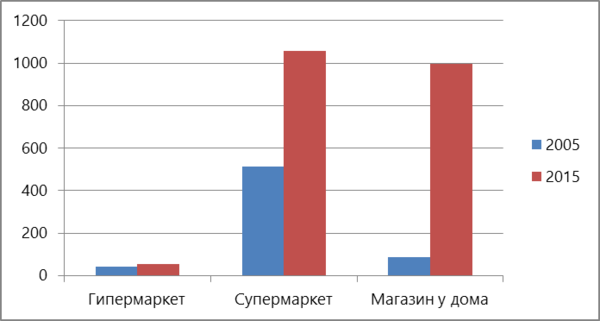

Кроме того, за прошедшее десятилетие появились новые форматы продуктовых магазинов. В частности, торговые операторы стали большее внимание уделять развитию магазинов малых форматов, а также формата «дискаунтер». (подробнее см. график 1) Например, X5 Retail Group активно развивает магазины шаговой доступности «Перекресток Экспресс» и дискаунтеры «Пятерочка», французский ритейлер «Ашан» – сеть дискаунтеров «Атак». С 2012 г. в Москве начали расти дискаунтеры новой сети «Верный». «Азбука вкуса» открыла первые магазины формата «минимаркет» AB Daily. Кроме этого, в 2012 г. торговая сеть «Магнолия» стала первым отечественным розничным оператором, который внедрил кассы самообслуживания.

Ольга Ясько, директор департамента аналитики Knight Frank Russai & CIS, отметила:«Позитивным фактом помимо увеличения количества сетей и числа продуктовых магазинов является развитие новых форматов, удобных как для еженедельных крупных закупок продуктами питания, так и для мелких ежедневных покупок. При этом анализ текущей ситуации показывает, что во многих районах столицы, особенно периферийных, которые массово застраивались и продолжают застраиваться в настоящее время жильем, все еще низка обеспеченность продуктовыми магазинами, что подчеркивает высокий потенциал для развития сегмента продуктового ритейла.».

На протяжении 10 лет московский рынок торговли продуктами питания развивался высокими темпами. Так, величина оборота розничной торговли пищевыми продуктами на душу населения в течение указанного периода выросла в 2,5 раза. По состоянию на 1 апреля 2015 г. совокупная торговая площадь сетевых продуктовых магазинов превышает 2,3 млн кв. м. Таким образом, сегодня в среднем по Москве на 1 кв. м торговых площадей приходится порядка 5 жителей, для сравнения: в 2005 г. на 1 кв. м приходилось 9 человек. К районам столицы, наиболее обеспеченным продуктовыми магазинами, относятся Красносельский, Нижегородский, Северное Измайлово, Свиблово, Ярославский, Левобережный (на 1000 жителей приходится более 350 кв. м торговых площадей в сетевых продуктовых магазинах). Среди наименее обеспеченных (с показателем менее 100 кв. м на 1000 человек) можно выделить районы Нагатинский Затон, Щукино, Измайлово Восточное, Восточный, Косино-Ухтомский, Беговой и Щукино.

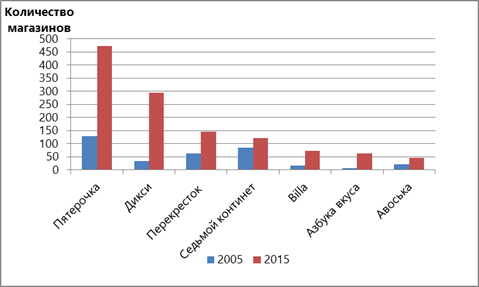

Также за период 2005-2015 гг. рынок претерпел ряд качественных преобразований. Например, изменился состав участников столичного рынка продуктовых сетей: одни компании, не справившись с трудностями кризисного периода 2008-2009 гг., ушли с рынка, другие были поглощены более сильными игроками. (подробнее см. таблицу 1) Наряду с этим рынок пополнился новыми сетями, среди них присутствуют как международные, так и региональные российские операторы. Региональные сети представлены такими супермаркетами как «Бахетле» (Татарстан), «Магнит» (Краснодарский край), «О’КЕЙ» (Санкт-Петербург), «Лента» (Санкт-Петербург) и других. Среди международных операторов – Globus и Selgros Cash&Carry. Наибольший рост по числу магазинов показали сети «Пятерочка», «Дикси», а также появившаяся в Московском регионе после 2005 г. сеть «Магнит», к настоящему моменту насчитывающая 188 магазинов. (подробнее см. график 2)

График 1. Распределение количества продуктовых сетей в зависимости от формата магазина, 2005-2015

Источник: Knight Frank Research, 2015

Таблица 1. Наиболее значимые продуктовые сети, ушедшие с московского рынка за последние 10 лет.

Продуктовая сеть

Количество магазинов по состоянию на 2005 г.

Квартал

39

Самохвал

31

Рамстор

28

Гроссмарт

21

12 месяцев

13

Дёшево

13

Цезарь парк

10

Остров

7

Патерсон

7

Столица

5

Источник: Knight Frank Research, 2015

График 2. Продуктовые сети, продемонстрировавшие наиболее высокие темпы роста в период 2005 - 2015 гг. на московском рынке

Источник: Knight Frank Research, 2015