Основные тезисы:

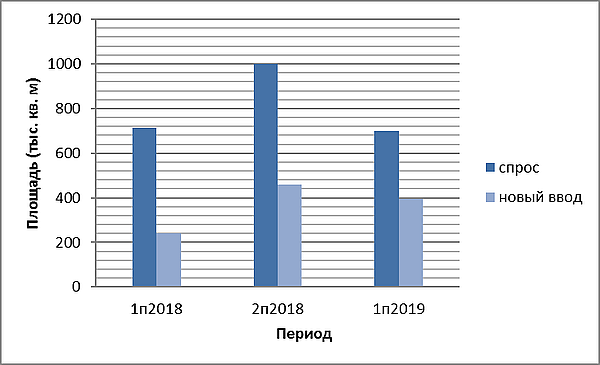

Темпы ввода новых площадей отстают от спроса

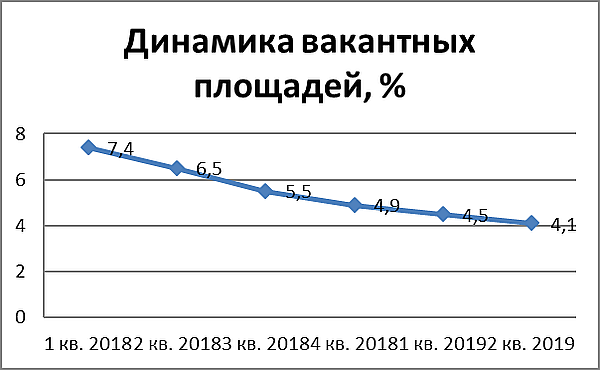

Доля вакантных площадей сокращается, а средние ставки аренды продолжают рост.

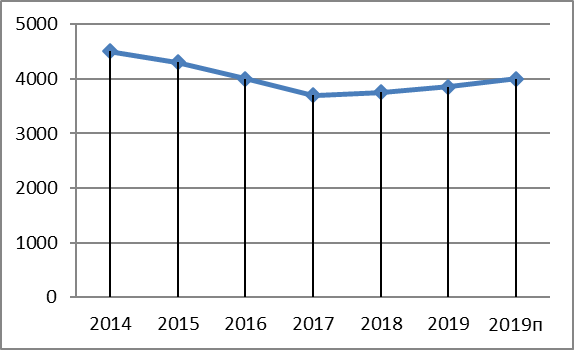

В перспективе ближайших шести месяцев средняя ставка может вернуться к уровню 2016 года, то есть, в первые за 3 года превысит отметку в 4000 руб. за 1 кв. м (Triple net).

Долгое время условия в сделках диктовали арендаторы, но при текущем положении дел все более сильную переговорную позицию имеют арендодатели.

Наблюдается увеличение доли сделок по схеме BTS/BTR в общем объеме строительства

В 2019 году в московском регионе к вводу запланировано более 1 млн кв. м складских площадей, что почти в 1,5 раза выше показателей ввода за 2018 год.

В московском регионе практически отсутствуют готовые блоки площадью более 20 000 кв. м.

Автоматизированный склад дистрибьюторского центра IKEA в Есипово стал одним из крупнейших складов в Европе с ожидаемой емкостью хранения 210000 паллетомест. Логистическим интегратором проекта выступил концерн Jungheinrich .

В крупнейших сделках наблюдается тенденция поэтапного занятия площадей.

Склады: ставки возвращаются к уровню 2016 года

Ключевым трендом первой половины 2019 года можно назвать устойчивый спрос на складскую недвижимость, который сохранился на уровне 2018 года. Напомним, прошлый год стал рекордным по этому показателю. Объемы ввода новых объектов постепенно увеличиваются, но спекулятивного строительства в общем объеме по прежнему не много, и в целом, темпы ввода отстают от динамики спроса. Как следствие, продолжает сокращаться доля вакантных площадей, а средние ставки аренды продолжают рост.

Индикаторы рынка

Объем сделок – 632 000 кв. м.

Объем нового ввода – 395 000 кв. м.

Прогнозируемый ввод за весь год – 1 025 тыс. кв. м.

Общее предложение – 14 455 тыс. кв. м.

Вакансия – 4,1%

Средняя ставка – 3 850 руб. за 1 кв. м в год (Triple net)

Соотношение объема сделок и объема ввода

Спрос

Если в первом квартале крупнейшие сделки аренды и купли-продажи были заключены с участием производственных и логистических компаний, то во втором квартале на лидирующие позиции вернулись торговые компании (онлайн и офлайн-ритейл). Так, крупнейшей стала сделка по аренде площадей в Томилино и Софьино (на юго-востоке Подмосковья) под нужды совместного проекта Сбербанка и Яндекс.Маркета – маркетплейса «Беру!». Онлайн-ритейлер займет 40 000 кв. м с последующим расширением до 100 000 кв. м в Томилино и 15 000 кв. м с расширением до 51 000 кв. м в Софьино. Второй по величине стала сделка по аренде продуктовым ритейлером ВкусВилл мультитемпературного склада в парке «PNK Вешки». Девелопер построит на территории своего индустриального парка склад общей площадью 108 000 кв. м. Ритейлер Fix Price, договорился о покупке склада площадью 28 000 кв. м в парке «PNK Пушкино».

Крупнейшие сделки 2019 года

|

Беру! |

150 000 |

Логопарк менеджмент и МЛП |

Софьино и Томилино |

|---|---|---|---|

|

ВкусВилл |

108 000 |

ПНК |

Вешки |

|

Мистраль |

53 000 |

ПНК |

Коледино |

|

Почта России |

50 000 |

Внуково Логистик |

Внуково |

|

Спортмастер |

35 000 |

Холмогоры |

Холмогоры |

|

Centos |

30 200 |

Моллтэк |

Крёкшино |

|

FixPrice |

28 000 |

ПНК |

Пушкино |

Напомним, что по итогам первого квартала крупнейшими сделками стали покупки склада площадью 53 000 кв. м производителем и дистрибьютором бакалейной продукции «Мистраль Трейдинг» и завершившаяся в 2019 году сделка «Почты России» по покупке 50 000 кв. м в комплексе «Внуково II».

Предложение

Всего в 2019 году в московском регионе к вводу запланировано более 1 млн кв. м складских площадей, что почти в 1,5 раза выше показателей ввода за 2018 год. При этом более половины от запланированного к вводу объема строится уже под конкретного заказчика, то есть после окончания строительства эти площади уже будут заняты и их нельзя будет арендовать. Таким образом, несмотря на высокие объемы ввода новых площадей, доля вакантных площадей будет сокращаться.

Среди спекулятивных объектов можно выделить корпус площадью 55 750 кв. м в ПСК «Атлант-парке», ввод которого запланирован на III-VI кв 2019 года, склад площадью 55 550 кв. м в парке «PNK Коледино» и 11-14 блоки комплекса «Внуково II», введенные во втором квартале. Их совокупная площадь составляет около 50 000 кв. м.

Наиболее крупным, среди заявленных на 2019 год проектов является строительство 2 и 3 очередей распределительного центра Wildberries. Первая очередь площадью 48 900 кв. м была введена в 1-м квартале 2019 года, а до 2020 года девелопер А Плюс Девелопмент планирует ввести в эксплуатацию еще около 100 000 кв. м. Еще одним крупным, и вместе с тем уникальным объектом, введенным в текущем году, стал автоматизированный высотный склад IKEA площадью около 90 000 кв. м., генеральным подрядчиком которого так же выступила компания А Плюс Девелопмент, а концерн Jungheinrich – выступил логистическим интегратором проекта. Таким образом автоматизированный склад дистрибьюторского центра IKEA в Есипово стал одним из крупнейших складов в Европе с ожидаемой емкостью хранения 210 000 паллетомест.

Крупнейшие объекты, введенные в 2019 году

|

IKEA |

А Плюс, Jungheinrich |

90 000 |

|---|---|---|

|

PNK парк Коледино |

PNK Group |

55 550 |

|

Внуково |

Logistics Partners |

50 000 |

|

Wildberries |

А Плюс |

49 000 |

|

PNK Парк Валищево |

PNK Group |

31 000 |

Объекты, запланированные к вводу в 2019 году

|

РЦ Leroy Merlin Белый Раст |

PNK Group |

140 000 |

|---|---|---|

|

РЦ Wildberries |

А Плюс |

96 000 |

|

Атлант-Парк |

Атлант Металлопласт |

55 750 |

|

Логопарк Дмитров |

Ghelamco |

50 000 |

|

Софьино |

Логопарк Менеджмент |

49 400 |

Вакансия и ставки

С начала 2018 года на московском рынке складской недвижимости наблюдается снижение доли свободных площадей. За полтора года вакансия сократилась на 2,9 п.п, с 7,4% до 4,5%, а до конца года может приблизиться к отметке 4%. При этом, в московском регионе практически отсутствуют готовые блоки площадью более 20 000 кв. м.

В крупнейших сделках наблюдается тенденция поэтапного занятия площадей. Так, в сделках ВкусВилла, «Беру!» и прошлогодней сделке OZON, компании занимают доступные складские площади, и сразу договариваясь о последующем расширении. В сделке «Мистраль», производитель покупает площади с прицелом на рост в долгосрочной перспективе, а в краткосрочной планирует сдавать излишние площади в аренду. Помимо нехватки готовых площадей, это говорит о том, что компании стремятся занять наиболее удобные локации и не без оснований опасаются дальнейшего роста ставок аренды.

Тенденция к постепенному росту средней ставки аренды стала заметна с начала 2018 года, с точечного повышения тарифов на наиболее востребованных объектах. Начиная со воторой половины 2018 года ставки повысили самые крупные девелоперы, и в 2019 году уровень ставки продолжает повышаться. Причиной тому служит не только сокращение вакансии, но и повышение НДС, цен на материалы и себестоимости строительства. Так, в первой половине 2018 года средняя ставка составляла порядка 3 600 руб. за 1 кв. м в год (Triple net), на сегодняшний день она достигает 3 850 руб., а к концу года может вырасти до 4 000 руб. за 1 кв. м. При этом? в складских комплексах ряда крупных игроков рынка , занимающихся профессиональным управлением, запрашиваемая ставка аренды уже составляет более 4 200 руб.

Инвестиции

По прогнозам аналитиков ILM, до конца года в московском регионе могут состояться крупные инвестиционные сделки. Инвесторы сейчас активно смотрят на рынок складской недвижимости. С инвестиционной точки зрения привлекательными являются крупные объекты в востребованных локациях – традиционно, это южное и северное направления. Уровень заполняемости качественных объектов и арендной ставки в них позволяют рассматривать склады, как один из наиболее интересных и самый надежный сегмент для инвестирования. Инвесторы смотрят готовые объекты, которых практически не осталось на рынке. Большинство из инвесторов не готовы брать на себя риск покупки будущей вещи на растущем рынке и предпочитают вести переговоры только по готовым объектам.

Выводы

Складской рынок сейчас переживает переходный период. После больших объемов ввода на фоне кризисных явлений в 2014 году на рынке образовалась большая вакансия, которая постепенно сокращалась, пока не пришла в этом году к минимальной отметке. Долгое время условия в сделках диктовали арендаторы, но при текущем положении дел все более сильную переговорную позицию имеют арендодатели. Кроме того, мы наблюдаем увеличение доли сделок по схеме BTS/BTR, что связано не только с низкой вакансией, но и с потребностями ряда арендаторов, таких как онлайн-ритейлеры и продуктовые сети в индивидуальных решениях.

В перспективе ближайших шести месяцев средняя ставка может вернуться к уровню 2016 года, то есть, в первые за 3 года превысит отметку в 4000 руб. за 1 кв. м (Triple net).

Динамика ставки аренды 2014 – 2019 (+ прогноз на конец года)

skladium.ru