Аналитики международной консалтинговой компании Knight Frank подготовили предварительные итоги 2018 года и прогноз на 2019 год на рынке складской недвижимости Московского региона. К основным трендам относятся рост объемов предложения (+6%), низкая вакантность (снижение на 2,8 п. п.) и исторический максимум спроса (1,6 млн кв. м).

По предварительным итогам 2018 года общий объем предложения на рынке складской недвижимости России составил около 24,9 млн кв. м, из которых 57% или 14,2 млн. кв. м расположено в Московском регионе. Годовая динамика показателя в столичном регионе – +6%.

В Московском регионе по предварительным итогам 2018 года введено в эксплуатацию около 850 тыс. кв. м качественных складских площадей, что на 49% выше аналогичного показателя по итогам 2017 года. При этом около 72% от общего объема введенных в эксплуатацию в этом году складских площадей построены под заказ или с привлечением генерального подрядчика, остальные 28% – для дальнейшей сдачи в аренду.

Источник: Knight Frank Research, 2018

Крупнейшие объекты, введенные в эксплуатацию в 2018 г. в Московском регионе

|

Название объекта |

Класс |

Общая площадь, кв. м |

|

Распределительный центр «Ашан» |

A |

138 000 |

|

Распределительный центр «Утконос» |

A |

71 000 |

|

«PNK Парк Бекасово», склад Детского мира |

A |

62 000 |

|

Складской комплекс Major Terminal, фаза 2 |

A |

57 300 |

|

«PNK Парк Коледино», корпус 1 |

A |

53 330 |

|

Складской комплекс GreenStore, фаза 2 |

В |

37 000 |

|

Терминал «Борисовский», фаза 2 |

A |

33 000 |

|

Логистический центр «ОнЛайн Трейд» |

A |

23 300 |

|

ПСК «Атлант Парк», корпус 29 (введена часть корпуса) |

A |

21 000 |

|

Логистический парк «Сынково», корпус 7 |

A |

20 590 |

Источник: Knight Frank Research, 2018

По оценкам аналитиков Knight Frank, доля вакантных площадей в Московском регионе по предварительным итогам 2018 года составила 5%, за год снизившись на 2,8 п. п., что обусловлено низким объемом спекулятивного девелопмента и высоким уровнем спроса на готовые складские комплексы. Однако аналитики Knight Frank прогнозируют, что по мере ввода в эксплуатацию собственных распределительных центров, ряд компаний может освободить текущие арендуемые площади, и на рынке появятся крупные блоки, предлагаемые в аренду.

Источник: Knight Frank Research, 2018

По предварительным итогам 2018 года спрос на складскую недвижимость в Московском регионе достиг 1,6 млн. кв. м, что является историческим максимумом. При этом следует отметить, что сделки по аренде и покупке в готовых зданиях занимают основной объем в структуре спроса (около 60% приходится на аренду в готовых зданиях и около 21% – на покупку).

Средний размер сделки по аренде в готовом здании по предварительным итогам 2018 года составил 9,9 тыс. кв. м, что соответствует показателю 2017 года.

Источник: Knight Frank Research, 2018

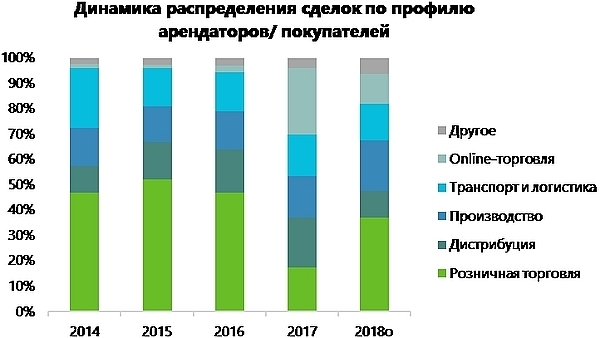

Как и в предыдущие годы (за исключением 2017 года, когда наибольшую долю в структуре спроса сформировал сегмент online торговли, в котором были заключены 2 крупных сделки: подписание договоров на строительство собственных распределительных центров компаниями «Утконос» и Wildberries площадью около 71 тыс. кв. м и 145 тыс. кв. м соответственно), основную долю в структуре спроса по предварительным итогам 2018 года сформировали розничные сети, которые как заключали договоры на строительство собственных распределительных центров, так и арендовали/покупали готовые складские комплексы с целью обслуживания offline и online каналов продаж. Крупнейшими сделками в данном сегменте стали подписание договора между DIY ритейлером Leroy Merlin и компанией PNK Group на строительство собственного распределительного центра в логистическом парке «Белый Раст» площадью более 140 тыс. кв. м, подписание компанией «Детский Мир» договора на строительство собственно складского комплекса в рамках «PNK Парка Бекасово» площадью более 60 тыс. кв. м, аренда розничным ритейлером «Вкус Вилл» склада «Дикси» площадью более 50 тыс. кв. м и т.д.

Второе место в структуре спроса по предварительным итогам 2018 года занял сегмент компаний-производителей. Крупнейшими сделками в данном сегменте стали аренда производителем строительных материалов Rockwool около 26 тыс. кв. м в Ногинске, заключение договора на строительство компаниями «А Плюс Девелопмент» и Rail Pro производственно-складского комплекса для концерна Asahi Glass Co., Ltd (AGC) (крупнейшего мирового производителя стекла) площадью более 20 тыс. кв. м. На третьем месте в структуре спроса сегмент логистических операторов, доля которого составила около 14%, или 204 тыс. кв. м. Одной из крупнейших сделок в данном сегменте стала аренда компанией ID Logistics около 37 тыс. кв. м в «PNK Парке Валищево».

Источник: Knight Frank Research, 2018

Крупнейшие сделки, заключенные на рынке складской недвижимости Московского региона в 2018 г.

|

Квартал |

Арендатор/ покупатель |

Сфера деятельности компании |

Объект / расположение |

Общая площадь, кв. м |

Тип сделки |

|

III квартал |

Leroy Merlin |

Розничная торговля |

Логистический комплекс "Белый Раст" |

140 000 |

BTS |

|

III квартал |

«Детский Мир» |

Розничная торговля |

«PNK Парк Бекасово» |

62 000 |

BTS |

|

II квартал |

«Ашан» |

Розничная торговля |

Индустриальный парк «Южные врата» |

53 000 |

Аренда |

|

I квартал |

«ВкусВилл» |

Розничная торговля |

«PNK Парк Северное Шереметьево», склад «Дикси» |

52 000 |

Аренда |

|

III квартал |

ID Logistics* |

Транспорт и логистика |

«PNK Парк Валищево» |

37 000 |

Аренда |

|

I квартал |

Rockwool |

Производство |

Логистический парк «Ногинск» |

25 790 |

Аренда |

|

II квартал |

Tmall |

Online-торговля |

Индустриальный парк «Южные врата» |

20 000 |

Аренда |

|

II квартал |

OZON* |

Online-торговля |

Складской комплекс «Ленинградский терминал» |

18 200 |

Аренда |

|

II квартал |

Hitachi Construction |

Производство |

Складской комплекс «Никольское» |

16 985 |

Аренда |

|

I квартал |

Hino Motors |

Производство |

З/у в г. Химки, Вашутинское шоссе |

14 000 |

BTS |

|

III квартал |

«Фора Фарм» |

Дистрибуция |

Склад на Вашутинском шоссе |

14 000 |

BTS |

|

II квартал |

«Вальта Петс»* |

Online-торговля |

Терминал «Борисовский» |

13 890 |

Аренда |

|

Прочие сделки |

|

|

|

853 700 |

BTS, аренда, продажа |

*Сделка с участием Knight Frank

В начале 2018 года наблюдалось снижение среднего уровня запрашиваемой ставки аренды с 3 700 руб./кв. м/год до 3 600 руб./кв. м/год triple net[1], однако на фоне высокого спроса в некоторых крупных объектах класса А во второй половине 2018 года наблюдалось увеличение запрашиваемой ставки аренды, и к концу года данный показатель составил 3 650 руб./кв. м/год triple net.

Источник: Knight Frank Research, 2018

По прогнозам аналитиков Knight Frank, в 2019 году объем ввода качественной складской недвижимости в Московском регионе составит около 850-900 тыс. кв. м, а спрос будет находиться на стабильно высоком уровне – порядка 1,3-1,5 млн кв. м. По словам Сергея Кузичева, директора департамента индустриальной недвижимости и земли Knight Frank, резкого снижения доли вакантных площадей в 2019 году не ожидается, так как объем предложения на рынке складской недвижимости Московского региона существенно увеличился за последние 10 лет, и 5% на конец 2009 года, когда общий объем складской недвижимости был равен 6,9 млн кв. м, не равны 5% на конец 2018 года, когда общий объем складской недвижимости достиг 14,2 млн кв. м. Вероятнее всего, к концу 2019 года доля вакантных площадей снизится до 4%, на рынке по-прежнему будут свободные блоки в готовых складских комплексах, так как ведется спекулятивное строительство, пусть и в умеренных объемах. Также некоторые крупные компании в настоящее время ведут строительство собственных распределительных центров и после переезда будут освобождать арендуемые площади. Несмотря на то, что по некоторым объектам наблюдается повышение запрашиваемых ставок аренды, прогноз по среднему уровню ставки на 2019 год носит достаточно консервативный характер. В первой половине 2019 года ставка, вероятнее всего, будет находиться на уровне 3 650 руб./кв. м/год triple net, а во второй половине 2019 года возможен незначительный рост среднего уровня ставки до 3 700 руб./кв. м/год triple net.

[1] Triple net – здесь и далее, запрашиваемая ставка аренды без учета НДС, операционных расходов и коммунальных платежей