Аналитики международной консалтинговой компании Knight Frank исследовали динамику спроса на рынке складской недвижимости Московского региона. По итогам I полугодия 2021 года объем сделок превысил 922 тыс. кв. м, что в два раза больше аналогичного показателя 2020 года (468 тыс. кв. м). Стоит отметить, что это также самое высокое число законтрактованных в I полугодии сделок с 2017 года. Лидирующую позицию в структуре спроса сохранил сегмент онлайн-торговли: на него пришлось 46% совокупного объема сделок в Московском регионе, что в абсолютных значениях составляет более 425 тыс. кв. м. Согласно прогнозам аналитиков, рекордный объем спроса, который был зафиксирован в прошлом году, повторится в 2021 году и сохранится на уровне 2,2–2,3 млн кв. м.

Константин Фомиченко, региональный директор, директор департамента индустриальной и складской недвижимости Knight Frank: «На фоне возросшего спроса на складскую недвижимость в Московском регионе, а также в результате снижающейся доли вакантных площадей отмечается высокая активность девелоперов. Так, в ближайшие три-четыре года в столичном регионе ожидается реализация более 6 млн кв. м качественной складской недвижимости. Примечательно, что помимо рекордного спроса в Московском регионе мы отмечаем исторически высокий показатель запросов на складскую недвижимость за все время наблюдения за рынком. В Московском регионе он достигает почти 4,5 млн кв. м, при этом речь идет только о запросах основных игроков. 54% от совокупного объема запросов приходится на сегмент онлайн-ретейла. На втором месте располагается сегмент розничной торговли с долей в 35%. Количество запросов на другие регионы России без учета столицы превышает 11,5 млн кв. м. Онлайн-ретейл сохраняет первенство и в регионах страны с долей в 52%».

По итогам I полугодия 2021 года в Московском регионе сохраняется активный спрос на складскую недвижимость – объем сделок составил более 922 тыс. кв. м, что в два раза больше аналогичного показателя 2020 года (468 тыс. кв. м).

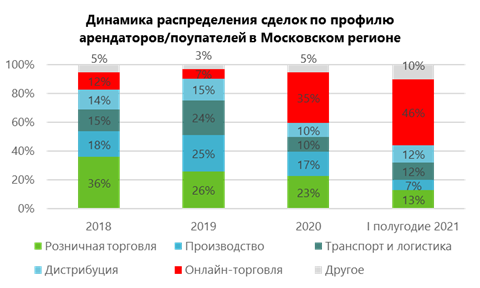

С 2017 года это наибольший объем сделок, которые были законтрактованы на рынке в I полугодии. При этом высокий спрос в I полугодии отмечался в 2018 и 2019 гг., когда основным драйвером рынка выступал сегмент розничной торговли.

Динамика объема сделок в Московском регионе

Источник: Knight Frank Research, 2021

В период наблюдения за рынком складской недвижимости в Московском регионе неоднократно отмечалось, что основным драйвером в сегменте выступает розничная торговля. При этом с 2020 года главным потребителем складских площадей в Московском регионе стал онлайн-ретейл.

По словам Константина Фомиченко, ключевым фактором снижения доли розничной торговли в структуре объема сделок является смещение спроса со столичного региона на иные регионы России. При этом высокий спрос на складскую недвижимость со стороны онлайн-торговли сохраняется на протяжении последних полутора лет. Это позволяет говорить о синергии развития e-commerce и складского сегмента.

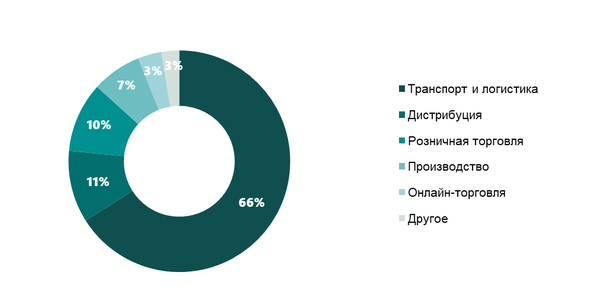

По итогам первых шести месяцев 2021 года лидирующую позицию в структуре спроса сохранил сегмент онлайн-торговли: на него пришлось 46% от совокупного объема сделок в Московском регионе, что в абсолютных значениях составляет более 425 тыс. кв. м. Второе место в структуре спроса занял сегмент розничной торговли – 13% от общего объема заключенных сделок, или 119 тыс. кв. м. Здесь стоит отметить подписание договора субаренды компанией «Магнит» на почти 34 тыс. кв. м в РЦ «Дикси». 12% от общего объема спроса пришлось на транспортные и дистрибьюторские компании, что в абсолютных значениях составляет 112 и 111 тыс. кв. м соответственно.

Источник: Knight Frank Research, 2021

Наибольший объем сделок был заключен на северо-восточном направлении Московского региона – 37% от совокупного поглощения, что в абсолютных значениях составляет 345 тыс. кв. м. Крупнейшей сделкой на северо-востоке стала аренда по схеме built-to-suit компанией Ozon 270 тыс. кв. м в «PNK Парк Пушкино-2». На втором месте в структуре спроса по направлениям находится юг. На него пришлось 27% от общего объема сделок, или 250 тыс. кв. м. Здесь стоит отметить покупку компанией Ixcellerate производственно-складского комплекса «Эфес» на юге Москвы площадью 70 тыс. кв. м для размещения дата-центра. 15%, или 137 тыс. кв. м, было заключено на юго-восточном направлении столичного региона. Ключевой сделкой на юго-востоке стала аренда компанией Lamoda 59 тыс. кв. м в логопарке «Софьино».

Источник: Knight Frank Research, 2021

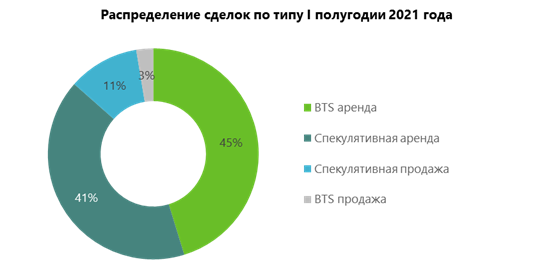

По итогам I полугодия 2021 года 45% от общего объема спроса пришлось на сделки, заключенные по схеме built-to-suit с последующей арендой, что в абсолютных значениях составляет 420 тыс. кв. м. Крупнейшей сделкой за всю историю наблюдения за рынком стала аренда по схеме built-to-suit компанией Ozon 270 тыс. кв. м в «PNK Парк Пушкино-2». 41% от совокупного объема сделок, или 378 тыс. кв. м., пришлось на спекулятивную аренду. Крупнейшей сделкой стала аренда компанией «ПЭК» 40 тыс. кв. м в складском комплексе «Adidas Чехов». 11% пришлось на спекулятивную продажу, что в абсолютных значениях составляет 100 тыс. кв. м.

Источник: Knight Frank Research, 2021

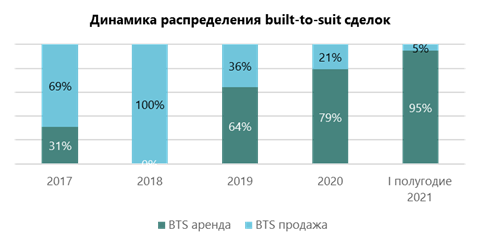

Основной объем сделок built-to-suit приходится на сделки с последующей арендой. Так, по итогам I полугодия 2021 на них приходится 95% от всего объема заключенных года сделок в Московском регионе. Рост доли built-to-suit сделок с последующей арендой отмечается с 2019 года.

Источник: Knight Frank Research, 2021

Рекордный объем спроса, который был зафиксирован в прошлом году, повторится и в 2021 году, и сохранится на уровне 2,2–2,3 млн кв. м.

Крупнейшие сделки, заключенные на рынке складской недвижимости Московского региона в I полугодии 2021 года

|

Арендатор |

Сфера деятельности компании |

Объект/расположение |

Общая площадь, м2 |

Тип сделки |

|

|

Ozon |

Онлайн-торговля |

«PNK Парк Пушкино-2» |

269 698 |

BTS Аренда |

|

|

Ixcellerate |

Другое |

«Эфес» |

70 534 |

Продажа |

|

|

LaModa |

Онлайн-торговля |

Логопарк «Софьино» |

59 048 |

BTS Аренда |

|

|

«ПЭК» |

Транспорт и логистика |

«Adidas Чехов» |

40 492 |

Аренда |

|

|

Конфиденциально |

Розничная торговля |

ОРЦ «Радумля» |

34 793 |

BTS Аренда |

|

|

«Магнит» |

Розничная торговля |

РЦ «Дикси» |

33 993 |

Субаренда |

|

|

|

|

|

|

|

|

Источник: Knight Frank Research, 2021