Аналитики международной консалтинговой компании Knight Frank подвели предварительные итоги 2020 года на складском рынке России и отмечают, что в результате пандемии и ее влияния в целом по стране ожидается снижение введенных площадей на 13%. При этом общий объем качественной складской недвижимости достиг 29 млн кв. м, из которых 16 млн кв. м (55%) приходится на Московский регион.

Обзор рынка складской недвижимости

Общий объем качественной складской недвижимости в России достиг 29 млн кв. м. На Московский регион приходится 16 млн кв. м или 55%. Эксперты Knight Frank отмечают, что общее предложение качественной складской недвижимости в регионе увеличилось на 5,6%.

Рынок складской недвижимости России

Источник: Knight Frank Research, 2020

По предварительным данным, в 2020 году в Московском регионе будет введено в эксплуатацию 850 тыс. кв. м качественной складской недвижимости, что на 13% ниже итогового показателя 2019 года, когда объем нового ввода составил 978 тыс. кв. м.

Константин Фомиченко, директор департамента индустриальной и складской недвижимости Knight Frank, объясняет это в том числе влиянием пандемии коронавируса, особенно ее первой фазы в марте – апреле 2020 года, когда ряд девелоперов приостановил на время реализацию своих проектов в связи с общим непониманием последствий эпидемиологической ситуации для развития экономики. В результате часть проектов, ввод которых планировался на 2020 год, была перенесена на 2021 год.

По данным экспертов Knight Frank, на конец года наибольшую долю в структуре объема ввода (45%) будут занимать объекты, построенные на своих земельных участках по схеме генерального подряда. Одним из крупнейших объектов данного типа стал распределительный центр продуктового ритейлера «Глобус» общей площадью 67 тыс. кв. м. При этом ожидается, что доля новых спекулятивных объектов, выводимых на рынок, к концу года достигнет 43% от общего объема нового предложения. Крупнейшим спекулятивным объектом, введенным к концу 2020 года, станет четвертая очередь логистического центра «Внуково-2» площадью 64,5 тыс. кв. м.

Распределение общего объема введенных в 2020 году складов в Московском регионе по типу строительства

Источник: Knight Frank Research, 2020

Развитие городского девелопмента. В то время как 41% респондентов планирует вести застройку в различных локациях (городских, загородных, районах для «вторых домов»), 45% все еще намерены сосредоточиться исключительно на городском девелопменте.

Крупнейшие объекты, введенные в эксплуатацию в 2020 году на рынке складской недвижимости Московского региона

|

Год |

Квартал |

Название объекта |

Девелопер/Собственник |

Общая площадь, м2 |

|

2020 |

Q1 |

Распределительный центр Wildberries (2-я/3-я очереди) |

Wildberries |

92 000 |

|

2020 |

Q3 |

Распределительный центр Глобус |

«Глобус» |

60 000 |

|

2020 |

Q3 |

Коломенский завод |

PNK Group |

47 000 |

|

2020 |

Q2 |

Логопарк «Софьино», корпус 3.2 |

«Логопарк Менеджмент» |

49 615 |

|

2020 |

Q1 |

РЦ «Верный» |

PLT |

44 444 |

|

2020 |

Q1 |

Логопарк «Быково», корпус Р |

«Логопарк Менеджмент» |

42 894 |

|

2020 |

Q2 |

Логистический центр |

Lizard |

26 971 |

|

2020 |

Q3 |

Логопарк «Сынково», 16-й и 17-й корпуса |

«Строительный альянс» |

24 526 |

Источник: Knight Frank Research, 2020

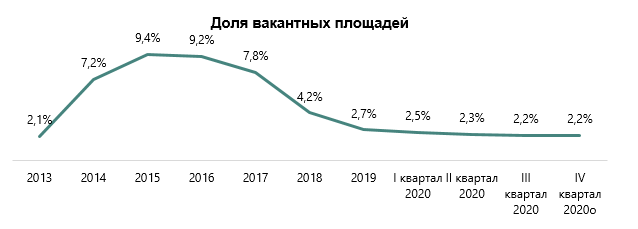

В Московском регионе отмечается минимальный объем свободного предложения на рынке: по предварительным итогам 2020 года доля вакантных площадей составляет 2,2%, снизившись на 0,5 п.п. по сравнению с итоговым показателем 2019 года.

Источник: Knight Frank Research, 2020

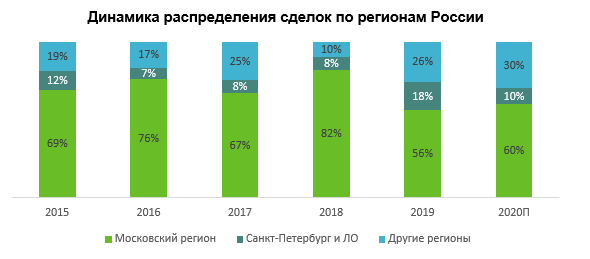

На рынке складской недвижимости в России укрепляется тренд смещения спроса в регионы, который мы отмечаем со второй половины 2018 года. По прогнозам аналитиков Knight Frank, общий объем сделок в регионах (без учета Московского региона, Санкт-Петербурга и Ленинградской области) может достигнуть 800 тыс. кв. м, что на 37% выше итогового показателя 2019 года.

Константин Фомиченко, директор департамента складской и индустриальной недвижимости Knight Frank: «События 2020 года, в том числе пандемия коронавируса, ускорили переход многих ретейлеров на онлайн-торговлю, в связи с чем им требуется наращивать обороты продаж и расширить свое присутствие на рынке складской недвижимости. Мы прогнозируем, что в следующем году присутствие крупных игроков на региональном рынке складской недвижимости будет расширяться».

Источник: Knight Frank Research, 2020

Почти половина всех сделок, а именно 49%, заключенных в других регионах России, пришлась на Сибирский федеральный округ. На втором месте в распределении регионального спроса расположился Краснодар – 16% от общего объема сделок.

Источник: Knight Frank Research, 2020

Основными драйверами рынка по предварительным итогам 2020 года стали компании, представляющие сектор онлайн-торговли, и ретейлеры. Стоит отметить, что по итогам текущего года сегмент e-commerce имеет наибольшую долю в структуре спроса за всю историю – 34% от общего объема сделок в России прошли с участием онлайн-компаний. На сегмент розничной торговли пришлось 29% от совокупного объема сделок, что на 3 п.п. выше итогового показателя 2019 года.

Источник: Knight Frank Research, 2020

Крупнейшие сделки на рынке Московского региона, 2020 г.

|

Арендатор |

Сфера деятельности |

Объект |

Общая площадь, м² |

Тип сделки |

|

ВсеИнструменты.ру |

Онлайн-торговля |

PNK Парк Домодедово |

182 000 |

BTS Аренда |

|

Ozon |

Онлайн-торговля |

Ориентир Запад |

154 029 |

BTS Аренда |

|

X5 Retail Group |

Розничная торговля |

7-й км Новорижского шоссе |

89 384 |

BTS Аренда |

|

IDS Borjomi Russia |

Производство |

PNK Парк Северное Шереметьево |

45 020 |

Продажа |

|

X5 Retail Group* |

Розничная торговля |

Ориентир Север-4 |

43 800 |

BTS Аренда |

|

Marvel Logistics* |

Транспорт и логистика |

PNK Парк Валищево |

40 578 |

BTS Продажа |

* Сделка с участием Knight Frank

Источник: Knight Frank Research, 2020

Крупнейшие сделки в регионах России, 2020 г.

|

Арендатор |

Сфера деятельности |

Объект |

Общая площадь, м² |

Тип сделки |

|

Fix Price* |

Розничная торговля |

Октябрьский |

67 689 |

BTS Продажа |

|

Камелот-А (Ярче)* |

Розничная торговля |

ПЛТ Толмачево |

49 300 |

Аренда |

|

Fix Price* |

Розничная торговля |

Логопарк Сибирский |

44 000 |

Аренда |

|

X5 Retail Group* |

Розничная торговля |

РЦ Курский |

40 152 |

BTS Аренда |

|

Fix Price* |

Розничная торговля |

PNK Парк Софийская 2 |

35 438 |

BTS Продажа |

|

X5 Retail Group* |

Розничная торговля |

РЦ Брянский |

34 800 |

BTS Аренда |

* Сделка с участием Knight Frank

Источник: Knight Frank Research, 2020

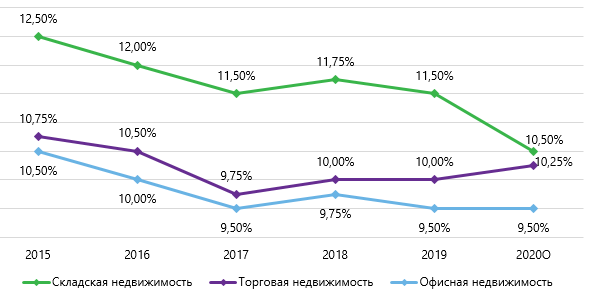

Со второй половины 2018 года в Московском регионе отмечается постепенный рост средневзвешенной запрашиваемой ставки аренды на качественные складские объекты класса A. По предварительным данным аналитиков Knight Frank, в 2020 году ставка аренды в столичном регионе достигнет 4 тыс. руб./кв. м/год triple net. В 2021 году ожидается, что эта тенденция сохранится, к концу следующего года ставка аренды составит 4,1 тыс. – 4,2 тыс. руб./кв. м/год triple net.

Источник: Knight Frank Research, 2020

Ключевые события 2020 года и тенденции 2021-2022 годов

Пандемия Covid-19 так или иначе оказала влияние на все сегменты рынка недвижимости России. При этом ее негативное влияние на рынок складской недвижимости было минимальным. Активный рост в структуре сделок компаний из сектора онлайн-торговли также можно отнести к влиянию пандемии, которая отчасти стала катализатором развития online-торговли в России.

Благодаря активному росту компаний сектора онлайн-торговли, курьерских служб и e-grocery увеличился спрос на городские склады. Однако острее стала проблема дефицита предложения качественных складских комплексов в черте города, прежде всего, в Москве. Мы ожидаем, что здесь, как и в других мегаполисах, в ближайшем будущем будут появляться новые проекты городских складов.

С учетом дефицита предложения земельных участков под складскую недвижимость в черте города, мы ожидаем, что активно будут развиваться проекты многоэтажных складов. В 2020 году началась реализация первого такого проекта – PNK Park Медведково от компании PNK Group. В 2021 году ожидается выход на рынок новых многоэтажных складов.

Еще одной тенденцией 2020 года можно назвать успешность и востребованность складов формата light industrial. Первые в России реализованные проекты такого формата были в 2020 году достаточно быстро реализованы на рынке, причем не только в Московском регионе, например, в рамках логопарка «Сынково», но и в других регионах России: в Самаре есть проект складского комплекса «Придорожный», где один из корпусов был реализован в формате light industrial. Девелопер высоко оценил спрос на данный формат и планирует его дальнейшее развитие. При этом все больше других девелоперов готовы развивать проекты в формате light industrial в рамках существующих или планируемых площадок под развитие складской недвижимости.

Также стоит отметить рост популярности и количества складов формата built-to-suit (BTS), которыми пользуются операторы крупного сетевого ретейла, онлайн-торговли, дистрибьюторы, логистические компании. Фактически это компании из сфер, менее всего пострадавших в данный кризис – те, чьи услуги будут востребованы в условиях сниженной покупательской активности населения. Объекты built-to-suit позволяют в полной мере предусмотреть все технические требования, которым не всегда соответствуют стандартные склады. Многие крупные игроки продолжат строить собственные склады под свои нужды.