10 сентября 2020 года на XVI Ежегодной складской конференции Knight Frank специалисты международной консалтинговой компании Knight Frank презентовали предварительные итоги III квартала 2020 года на рынке складской недвижимости России. К одному из основных трендов можно отнести смещение спроса на складские площади в регионы России – по прогнозам аналитиков, объем сделок до конца 2020 года может достигнуть 800 тыс. кв. м, что почти в 3,5 раза больше, чем в 2019 году. Также стоит отметить неравномерный ввод нового предложения: в Московском регионе и Ленинградской области объемы ввода сократились, тогда как в регионах России отмечен рост в 3,6 раза.

Константин Фомиченко, директор департамента индустриальной и складской недвижимости Knight Frank, отмечает: «Мы с вами стали свидетелями очень быстрого восстановления спроса на складские площади после снятия карантинных ограничений и уже выходим на значения 2019 года, в первую очередь благодаря двум сегментам – e-commerce и продуктовому сетевому ритейлу. Что касается предложения, то в 2021 году ожидается резкое увеличение ввода площадей в связи с оживлением спекулятивного строительства после паузы во время карантина, а также благодаря строительству складов под клиентов по сделкам, заключенным в 2020 году».

Глеб Белавин, заместитель генерального директора по работе с арендаторами УК MLP, подтвердил: «Мы полностью согласны с теми трендами, которые обозначили аналитики компании Knight Frank. Все, что мы услышали в их выступлении относительно Московского региона – будто калька с того, что происходит на объектах, находящихся под управлением УК MLP. Показатель вакантных площадей по группе после выхода из карантина снизился и находится на уровне 2,3%, для наших объемов это практически нулевое значение. На некоторых объектах мы можем разместить не более одного арендатора, в моменте можем предложить несколько небольших блоков. При этом мы ощущаем активный спрос, который дает нам уверенность, что сделки по этим площадям будут закрыты уже в ближайшее время. Относительно прогноза, мы уверены, что нарастающий спрос со стороны e-commerce и продуктового ритейла будет опережать ввод складов и в этом, и в следующем году».

Комментирует Захар Вальков, исполнительный директор компании Radius Group: «В условиях карантина активнее начал развиваться online-ритейл. В связи с возросшим спросом многим e-commerce компаниям пришлось арендовать дополнительные площади для хранения и обработки своих товаров. Почти половина всех заключенных сделок по аренде складов в первом полугодии 2020 года пришлась на компании из данного сегмента – это и фулфилмент-операторы, и маркетплейсы, и непосредственно сами online-ритейлеры. В целом основной объем сделок от e-commerce компаний в первом полугодии 2020 года пришелся на спекулятивную аренду. В частности, в первом квартале наша компания заключила сделку по аренде почти 18 тыс. кв. м в индустриальном парке “Южные Врата” с ведущим фулфилмент-оператором Marschroute, который обслуживает компании из сегмента e-commerce. Уже в мае мы заключили сделку с компанией “ВсеИнструменты.ру” объемом 15 тыс. кв. м, с последующим расширением до 25 тыс. кв. м. Клиент планирует использовать наш склад для своего интернет-магазина, а также для развития собственного маркетплейса».

Предложение и ввод

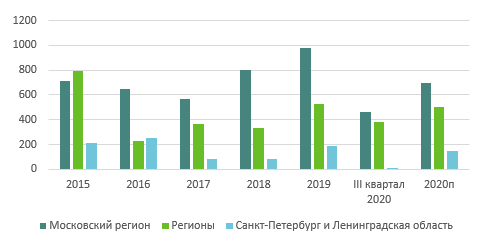

По прогнозам аналитиков Knight Frank, 52% или около 700 тыс. кв. м качественных складских площадей будут введены в эксплуатацию по итогам 2020 года в Московском регионе, 11% или 150 тыс. кв. м – в Санкт-Петербурге и Ленинградской области, и 37% или около 500 тыс. кв. м – в других городах России. Совокупный показатель введенных по итогам 2020 года складских площадей может составить около 1,35 млн кв. м, что на 25% меньше аналогичного показателя по итогам 2019 года. Во многом снижение нового строительства в России связано с сокращением ввода новых объектов в Московском регионе, где по итогам 2019 года был введен в эксплуатацию почти 1 млн кв. м. Часть девелоперов из-за пандемии скорректировали планы по новому строительству и перенесли ввод в эксплуатацию части своих объектов на 2021 год. В Санкт-Петербурге и Ленинградской области и в других регионах России планируемый объем нового строительства сохранится на уровне прошлого года.

Объем предложения качественных складских площадей по итогам 8 месяцев 2020 года

Источник: Knight Frank Research, 2020

В Москве и Московском регионе по предварительным итогам III квартала 2020 года будет введено в эксплуатацию 461 тыс. кв. м, что в целом соответствует значениям 2019 года (450 тыс. кв. м). Крупнейшими объектами, которые ввелись в эксплуатацию в 2020 году, являются распределительный центр компании Wildberries (2-я и 3-я очереди) площадью 92 тыс. кв. м и логопарк «Софьино», корпус 3.2 площадью почти 50 тыс. кв. м.

В Санкт-Петербурге и Ленинградской области по итогам I полугодия 2020 года введено всего 12 тыс. кв. м складских площадей, что в 8 раз ниже аналогичного показателя в 2019 году. Однако, как уже отмечалось ранее, основной объем ввода новых объектов в Санкт-Петербурге и Ленинградской области запланирован на вторую половину года, что позволит увеличить суммарный объем ввода до 150 тыс. кв. м.

В регионах России (без учета Москвы, Московского региона, Санкт-Петербурга и Ленинградской области) по предварительным итогам III квартала будет введено в эксплуатацию 384 тыс. кв. м, что в 3,6 раза больше, чем за аналогичный период в 2019 году (105 тыс. кв. м). Крупнейшими введенными объектами стали складской комплекс «АВС-электро» в Воронеже (60 тыс. кв. м), распределительный центр Wildberries в Казани (50 тыс. кв. м), распределительный центр компании «Почта России» в Новосибирске (45 тыс. кв. м).

Динамика ввода складской недвижимости в РФ

Источник: Knight Frank Research, 2020

Крупнейшие складские объекты, запланированные к вводу до конца 2020 года

|

Город |

Название объекта |

Площадь, кв. м |

|

Москва |

Логопарк «Север-4» |

60 000 |

|

Москва |

ПСК «Атлант-Парк», корпус 33 |

49 980 |

|

Москва |

Логистический комплекс «Внуково 2» |

30 000 |

|

Москва |

Industrial city «Сынково» |

24 000 |

|

Санкт-Петербург |

РЦ «Лента» |

70 000 |

|

Санкт-Петербург |

РЦ «ВкусВилл» |

53 847 |

|

Санкт-Петербург |

«Марвел-логистика» |

51 000 |

|

Владивосток |

ПЛК «Янковский» |

53 000 |

|

Казань |

РЦ Ozon |

38 000 |

Источник: Knight Frank Research, 2020

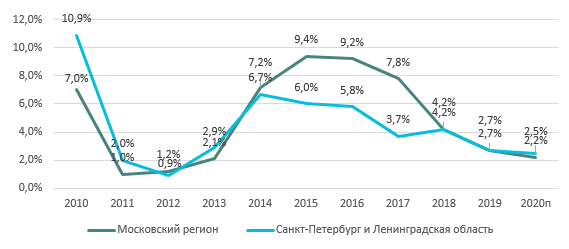

Вакансия

На фоне стабильного, несмотря на пандемию, спроса на качественные складские объекты и небольшие объемы нового, в том числе спекулятивного, строительства доля вакантных площадей в Московском регионе продолжает снижаться. По предварительным итогам III квартала 2020 года доля вакантных площадей в Московском регионе составит 2,2%, сократившись с начала года на 0,5 п.п. В абсолютном выражении в Московском регионе свободно 349 тыс. кв. м. В Санкт-Петербурге и Ленинградской области вакантно 97 тыс. кв. м, доля вакантных площадей составляет 2,6%, что на 0,1 п.п. ниже показателя 2019 года.

По прогнозам аналитиков Knight Frank, до конца 2020 года доля вакантных площадей в Московском регионе останется на текущем уровне – 2,2%. В Санкт-Петербурге и Ленинградской области показатель продолжит снижаться и составит 2,5%.

Динамика доли вакантных площадей

Источник: Knight Frank Research, 2020

По предварительным итогам III квартала 2020 года в регионах России доля вакантных площадей составит 5,6% или 500 тыс. кв. м, увеличившись с начала года на 0,7 п.п. Несмотря на увеличение количества сделок в регионах, которое мы наблюдаем с 2018 года, доля вакантных площадей в регионах растет, что связано также с тем, что ряд сделок проходит в формате built-to-suit. Помимо этого, увеличение доли вакантных площадей связано с ростом ввода новых (в том числе и спекулятивных) объектов в регионах в 3,6 раза, которые пока не успели найти своего арендатора. При этом данные в регионах варьируются: например, в Самаре доля вакантных площадей составляет 10,7%, а во Владивостоке свободных качественных складских площадей нет.

Индикаторы рынка складской недвижимости в регионах РФ

Источник: Knight Frank Research, 2020

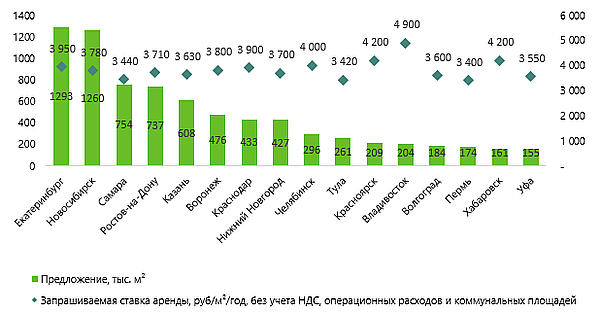

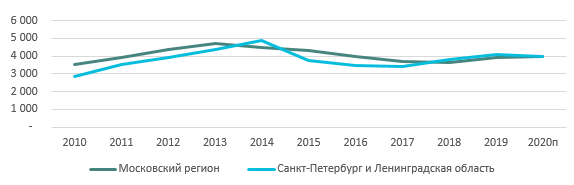

Ставки аренды

Ставки аренды во всех регионах России продолжают свой рост, отмечающийся с начала 2019 года. По предварительным итогам III квартала 2020 года средневзвешенная запрашиваемая ставка аренды в Московском регионе выросла на 1% и составила 4 000 руб./кв. м/год без учета НДС, операционных расходов и коммунальных платежей. В Санкт-Петербурге и Ленинградской области показатель почти равен значениям в Московском регионе и составляет 3 950 руб./кв. м/год без учета НДС, операционных расходов и коммунальных платежей. В регионах России средневзвешенная запрашиваемая ставка аренды выросла на 4% и достигла 3 750 руб./кв. м/год без учета НДС, операционных расходов и коммунальных платежей.

Наиболее высокий уровень средней запрашиваемой ставки аренды в регионах был зафиксирован во Владивостоке – 4 900 руб./кв. м/год triple net, в Хабаровске – 4 200 руб./кв. м/год triple net и Красноярске – 4 200 руб./кв. м/год triple net. Данный уровень ставок объясняется дефицитом готовых качественных проектов в этих регионах. Средний уровень операционных платежей для складских площадей в России находится в диапазоне 800-1 200 руб./кв. м/год.

Динамика средней запрашиваемой ставки аренды, руб./кв. м/год

Источник: Knight Frank Research, 2020

Запрашиваемая ставка аренды на сухие склады класса А без учета НДС, операционных расходов и коммунальных платежей

Спрос

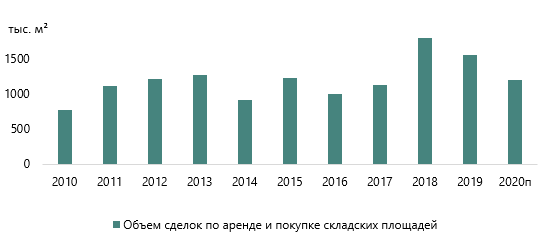

По предварительным итогам III квартала 2020 года в Московском регионе общий объем сделок по аренде и покупке складской недвижимости составил 885 тыс. кв. м, что в целом соответствует показателям прошлого года (904 тыс. кв. м). Согласно прогнозам аналитиков Knight Frank, по итогам этого года будет арендовано и куплено около 1,2 млн кв. м, что меньше, чем по итогам 2019 года (1,56 млн кв. м). Снижение объема сделок в Московском регионе объясняется отчасти смещением спроса в регионы. При этом аналитики Knight Frank не ожидают дальнейшего снижения объема сделок, а прогнозируют, что он стабилизируется на уровне 1,2-1,5 млн кв. м в год.

Динамика сделок по аренде и покупке складов в Московском регионе

Источник: Knight Frank Research, 2020

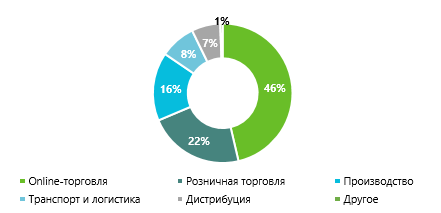

По предварительным итогам III квартала 2020 года лидером в структуре сделок в Московском регионе является сегмент онлайн-торговли, на который приходится 46% арендованных и купленных складских площадей. Этот показатель является рекордным для компаний данного сегмента. Согласно прогнозам Knight Frank, по итогам 2020 года он скорректируется в сторону уменьшения, но его доля и влияние на рынок по-прежнему будут велики. Вторым по объему складских сделок является сектор розничной торговли, который также активно наращивает свои складские площади в Московском регионе – его доля составляет 22% от всего объема сделок.

Крупнейшие сделки по предварительным итогам 9 месяцев 2020 года в Московском регионе прошли с участием компаний из сектора онлайн-торговли: компания «ВсеИнструменты.ру» арендовала 182 тыс. кв. м в комплексе «PNK Домодедово», OZON – 155 тыс. кв. м в складском комплексе «Ориентир Запад», а также продуктовый ритейлер X5 Retail Group – 89 тыс. кв. м в складском комплексе на Новорижском шоссе в 7 км от МКАД. Стоит отметить, что все указанные сделки прошли по схеме built-to-suit с последующей арендой.

Распределение сделок по профилю арендаторов/покупателей в Московском регионе по предварительным итогам III квартала 2020 года

Источник: Knight Frank Research, 2020

В Санкт-Петербурге и Ленинградской области за 8 месяцев 2020 года были заключены сделки аренды/продажи складских и производственных помещений общей площадью 185 тыс. кв. м, что на 12% меньше, чем за аналогичный период 2019 года (204 тыс. кв. м).

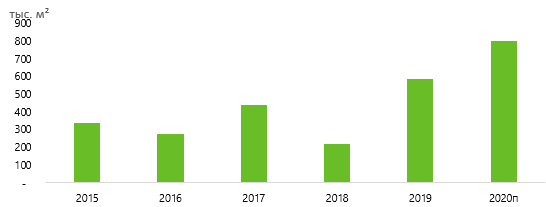

В регионах России (без учета Москвы, Московского региона, Санкт-Петербурга и Ленинградской области) по итогам отчетного периода были заключены сделки общей площадью 418 тыс. кв. м, что на 86% больше, чем за аналогичный период прошлого года (225 тыс. кв. м). Столь высокий показатель является подтверждением тенденции смещения спроса на качественные складские объекты в регионы России. По прогнозам аналитиков Knight Frank, к концу 2020 года в регионах России будет арендовано и куплено примерно 800 тыс. кв. м качественных складских площадей.

Динамика сделок по аренде и покупке в регионах России (без учета Московского региона и Ленинградской области)

Источник: Knight Frank Research, 2020

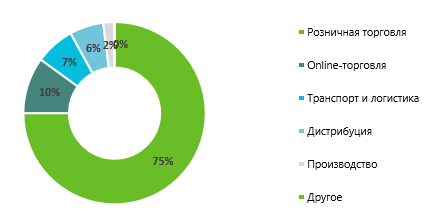

По предварительным итогам III квартала 2020 года наибольшую долю в структуре спроса в регионах России занимают компании из сектора розничной торговли – их доля в общем объеме сделок составляет 75%, увеличившись по сравнению с концом 2019 года сразу на 55 п.п. Именно компании из данного сектора и провели крупнейшие сделки, которые прошли на рынке за рассматриваемый период: компания «Камелот-А» (сеть «Ярче») арендовала 49,3 тыс. кв. м в «ПЛТ Толмачево», а компания Fix Price арендовала 44 тыс. кв. м в логопарке «Сибирский». Обе сделки прошли в Новосибирске. Согласно прогнозам аналитиков Knight Frank, по итогам 2020 года доля компаний из сектора розничной торговли сократится, но они по-прежнему будут лидерами по спросу на склады в регионах России в 2020 году.

Распределение сделок в регионах России в зависимости от типа арендатора по итогам 8 месяцев 2020 г.

Источник: Knight Frank Research, 2020