Эксперты компании TELS отреагировали на изменения рыночной ситуации (скачок импорта, дефицит транспорта, рост цен в евро).

Для пояснения ситуации были собраны статистические данные и комментарии экспертов TELS. В результате сформирован аналитический обзор с причинами, последствиями и прогнозом.

Наверное, уже настало время, когда осторожное молчание по отношению к показателям внешней торговли стран ЕАЭС в 2017 году (вдруг это временный ситуационный всплеск) можно сменить на уверенное утверждение, что рынок внешней торговли стран евразийского региона вступил в «новую реальность».

Такое определение вполне уместно: изменения произошли настолько быстро, что не все участники оказались к этому готовы. (*В оценку рынка евразийского региона традиционно включают страны ЕАЭC и Украину, в дальнейшем для удобства обозначения введем обозначение - ЕАЭС(У).)

После нескольких лет ярко выраженной рецессии рынка, развитие внешней торговли и бурный рост грузопотока в 1 квартале 2017 года в страны ЕАЭС(У) вызвал закономерные последствия. В том числе, повышение стоимости транспортно-логистический услуг (ТЛУ) как реакция на резко увеличившийся спрос (хотя рост стоимости услуг перевозчиков объясняется не только этим).

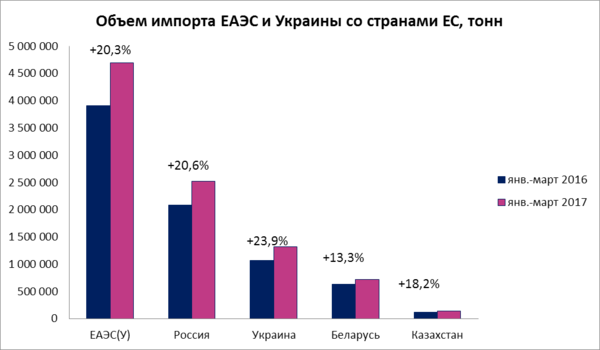

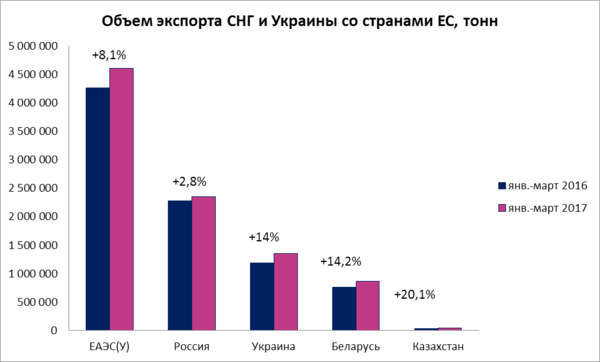

Стоит уточнить, что восстановление объемов внешнеторговых грузов в Украине и Казахстане началось раньше, в 2016 году, однако всё происходящее сейчас в России имеет прямые последствия для рынка ТЛУ этих стран.

Но обо всем по порядку…

Прогнозы, индикаторы и статистика

Начнем с того, что в апреле текущего года Международный валютный фонд значительно улучшил свои прогнозы для стран СНГ, куда он включает также Грузию и Украину. Теперь эксперты МВФ ожидают в странах региона экономического роста на 1,7% в 2017 году и на 2,1% в 2018 году (для сравнения, предыдущий прогноз указывал на рост 1,4% в 2017 году).

В частности, прогноз роста ВВП Российской Федерации в 2017 году повышен с 1,1% до 1,4%. В докладе МФВ в отношении российской экономики отмечается, что "подъем активности отражает укрепление цен на нефть, а также оздоровление внутреннего спроса из-за улучшения финансовых условий и роста уверенности".

Эти выводы экспертов МВФ подтверждаются таким индикатором, как «Индекс потребительской уверенности» населения России. Показатель основан на отношении потребителя к состоянию рынка труда, оценке своего уровня дохода и готовности тратить деньги. Данный показатель в марте 2017-го по сравнению с мартом 2016-го вырос в 2 раза. Укрепление рубля стало активатором отложенного спроса, уверенность потребителя и уровень потребления растут.

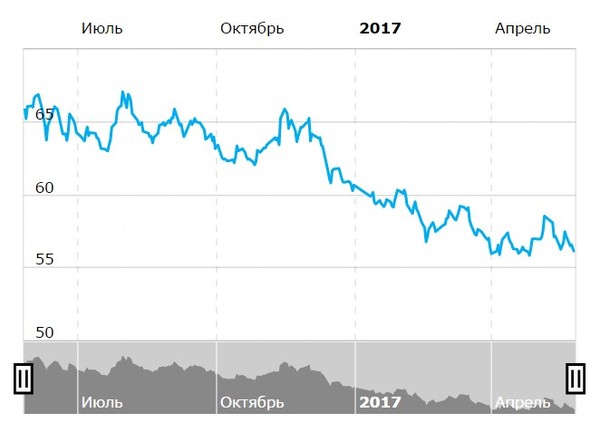

График курса рубля по отношению к доллару США

График курса рубля по отношению к евро

В том же докладе МВФ: «Более высокие цены на нефть и улучшение перспектив в России будут поддерживать активность и в других странах региона из-за тесных увязок через торговлю, инвестиции и денежные переводы".

В Украине рост ВВП в текущем году прогнозируется на уровне 2%, в Казахстане – 2,5. Отрицательные показатели роста ВВП пока остаются у Беларуси – минус 0,8%, но на 2018 год прогноз для страны повышен до +0,6%.

Перейдем от прогнозов к фактам. Только по данным Eurostat за январь-февраль 2017 года объем импорта в страны ЕАЭС и Украину из стран Евросоюза в натуральном выражении вырос на 20,3% к аналогичному периоду 2016 г. Объем экспорта за январь-февраль 2017 года увеличился на 8,1%.

Очевидно, что после кризисных лет, в течение которых сокращалось количество подвижного состава на международных направлениях, такой скачок импорта в совокупности с ростом экспорта в 2017 году привел к острому нарушению баланса между спросом и предложением на рынке ТЛУ. А это первое, что позволяет перевозчикам уверенно поднимать цены (по сути, впервые после стольких лет их снижения в попытках выжить на рынке).

По результатам опроса руководителей ГК TELS, динамика роста ставок фрахта со стороны перевозчиков в 2017 году выглядит следующим образом:

С начала 2017 года по состоянию на май ставки фрахта перевозчиков выросли в евро в среднем на 25-30%. На направлении импорта рост ставок составил: из Германии - 20-25%, Франции – 20-24%, Италии – около 20%, Польши – 25-30%, Бельгии – 23-25%, Чехии – 30%. На конец мая ставки начинают стабилизироваться на этом уровне по большинству направлений перевозок, рост проявляется все более мелкими скачками.

Соответственно, увеличилась и стоимость по доставке импортных грузов в дальние регионы РФ: если раньше стоимости доставки "за Москву" составляла примерно 0,55 евро/км, то теперь составляет 0,8-0,85 евро/км. Прогноз по величине затрат на км пробега аналогичный: либо стабилизация на этом уровне, либо возможный дальнейший рост.

Справедливости ради стоит уточнить, что заказчики ТЛУ в РФ увеличение цен почувствовали в значительно меньшей степени на фоне укрепления рубля к евро.

Рейтинг отрицательных последствий

Чтобы увидеть перспективы восстановления рынка ТЛУ стран ЕАЭС, рассмотрим произошедшие за период кризиса изменения, вместе с прогнозом последствий от них:

1. Уход европейских перевозчиков с направлений между СНГ и Европой на внутриевропейские направления.

Причина этого явления на поверхности: рост торговли внутри Европы (достаточность спроса на услуги); финансово более выгодные маршруты - возможность увеличить пробеги для повышения заработка (средний пробег по Европе выше примерно на 20-30% по сравнению с рынком ЕАЭС); отсутствие таможни, минимизация технологических простоев.

Не менее важную роль играет отсутствие таких характерных для ЕАЭС проблем, как коррумпированность инспекторов; их чрезмерное внимание к европейским перевозчикам; неадекватные штрафы; дефицит российских разрешений на международные перевозки «в/из третьих стран»; непрозрачные и усложненные взаиморасчеты (в ЕС напротив, они оформляется только безналичным способом). Все это высокие риски как для владельца транспортной компании, так и для водителя. Поэтому вероятность снижения ставок за счет возврата этих перевозчиков на рынок ЕАЭС и повышения конкуренции – отсутствует.

2. Сокращение количества мелких и средних транспортных компаний за период кризиса.

Причины: банкротство, выход из бизнеса. В любом случае число ТК быстро не восстановится.

3. Отсутствие инвестиционных средств у «выживших» транспортных компаний.

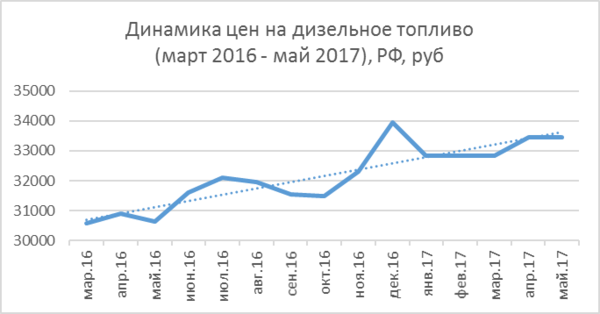

Долгий период сокращения предложения грузов и снижения ставок при увеличении расходов (в первую очередь за счет роста цен на топливо, которое составляет 30-40% расходов ТК), а также увеличение сроков оплаты услуг со стороны заказчиков привел к сокращению транспортного парка рынка ЕАЭС и его устареванию. Только по данным АСМАП РФ на октябрь 2016 года парк транспортных средств сократился на 15% по сравнению с 2013 г. А средний возраст транспорта только растет и на начало 2016 года достиг 8 лет. И на сегодняшний день отрицательная динамика только продолжается. То есть, транспортный парк резидентов ЕАЭС сократился, устарел и также быстро не восстановится.

4. Усиление положения крупных транспортных компаний за счет сокращения игроков на рынке.

Очевидно, что снижение конкуренции за счет сокращения игроков ведет к возможности повышать стоимость услуг, особенно в ситуации повышения спроса. Хотя уже в среднесрочной перспективе конкуренция между сильными игроками также может способствовать сдерживанию ставок на текущем уровне, если рынок станет более стабильным.

Для большего понимания, когда ожидать восстановления подвижных мощностей, учтем, что на текущий момент производственные сроки увеличились примерно в два раза. К примеру, средний срок реализации заказа на заводе Volvo – 6 месяцев (ранее был в пределах 3-4 месяцев). Таким образом, сроки пополнения новыми автомобилями парка даже тех компаний, которые найдут инвестиционные средства, сегодня значительно увеличены.

За счет чего рынок может восстанавливаться ТЛУ, и как вероятнее всего будут действовать перевозчики?

- Первые и основные шаги очевидны – увеличение ставок и требования к сокращению сроков оплаты со стороны заказчиков. Хотя скачкообразного процесса в реализации новых условий не ожидается (перевозчики тоже действуют осторожно и постепенно), общая тенденция, скорее всего, будет именно такова. В первую очередь, новые условия будут выдвигаться со стороны крупных и средних транспортных компаний, предлагающих качественный сервис.

- При стабилизации роста рынка начнется постепенное увеличение совокупного парка перевозчиков СНГ за счет новых автомобилей, но рынок это почувствует в лучшем случае только в 2018 году. При этом надо учесть еще и тот факт, что не только международный, но и внутрироссийский рынок ТЛУ прогрессивно развивается и требует новые мощности.

Общий вывод очевиден – текущий уровень цен следует принять как новую реальность и, при необходимости, внести корректировки в бюджет на логистику. Оптимизировать логистические затраты бизнеса за счет снижения ставок на растущем рынке невозможно (прямой путь лишиться транспорта и его гарантированных объемов). Но при этом всегда остается возможность поиска более выгодных логистических решений и схем доставки с помощью логистических партнеров.

Департамент маркетинга TELS

Настоящий документ имеет исключительно информативные цели. С использованием источников: Eurostat, ТАСС