Часть 2. Кто с кем (не) будет работать

Продолжение серии экспертно-аналитических статей на тему развития рынка транспортно-логистических услуг в России. В этой публикации: статистика по структуре рынка заказчиков ТЛУ, эволюция моделей продаж логистических услуг и особенности проведения тендеров для крупных клиентов, выводы о необходимости «специализации» подрядчиков ТЛУ.

Елена Сазончик, маркетинг-директор ГК TELS

У кого бюджет логистического рынка

Представленная ниже статистика предоставлена Отделом бизнес-аналитики и стратегического планирования ГК TELS, данные получены из различных источников и структурированы по собственной методике.

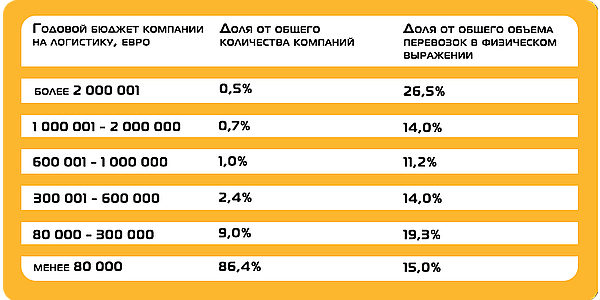

Итак, что из себя представлял в 2017 году рынок заказчиков международных автотранспортных логистических услуг:

На направлении импорта в Российскую Федерацию структура рынка заказчиков услуг автомобильных грузоперевозок выглядела следующим образом:

Не может не впечатлить информация, что всего 0,5% заказчиков держат более четверти рынка импортных автомобильных грузоперевозок. Компаний первых трех сегментов (с бюджетом от 600 тыс. евро) на рынке России в 2017 году было немногим более 400, совокупно они составляли долю в 2,2% от общего количество заказчиков импортных автотранспортных грузоперевозок, заказывая при этом более 50% перевозок в физическом выражении.

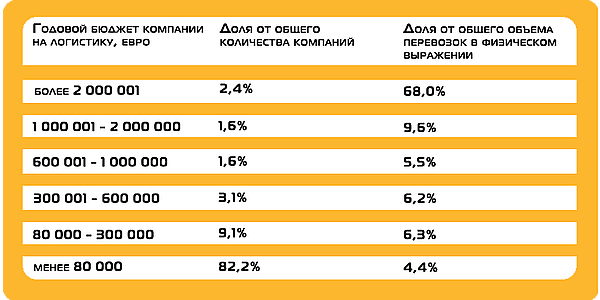

Экспортное направление по структуре заказчиков тоже выглядит интересно, но вполне логично - основной экспортный грузопоток обеспечивают крупнейшие российские производители.

Не требует особых доказательств тезис о том, что, чем ниже предприятие в сегменте, тем менее оно стабильно и надежно как заказчик логистических перевозок в долгосрочной перспективе: более подвержено рыночным стрессам, чаще меняет логистических подрядчиков, работает по более коротким тендерным периодам и т.д. Чем более низкий «средний сегмент» в клиентском портфеле логистического провайдера, тем ниже его экономическая стабильность, ближе горизонт планирования, больше ресурсозатрат на свою деятельность.

При этом, требования к логистическому подрядчику, которые 4-5 лет назад были присущи только крупным и очень крупным заказчикам, сегодня опустились заметно ниже по сегменту и предъявляются к своим перевозчикам уже компаниями средней величины.

Кто с кем будет работать?

Исходя из текущего состояния и тенденций развития рынка транспортной логистики России, растущих требований заказчиков логистических услуг, базовая схема взаимодействия участников рынка ТЛУ выглядит примерно так (полностью оранжевая стрелка – сильное взаимодействие, стрелка с оранжевым контуром - слабое взаимодействие):

Накладывая эту схему на статистику предыдущего раздела (из которой фактически исключены объемы госкорпораций), мы понимаем, у каких логистических компаний на текущий момент самый большой потенциал во «взятии» объемов рынка. Работая примерно с 3-4% компаний на рынке РФ, эта категория подрядчиков осуществляет около 70% всех перевозок.

Но само по себе нахождение ТЭК в сегменте «крупной международной» еще не гарантирует успешности и благополучия в будущем. Скорее, здесь можно говорить о повышенных рисках сползания в более низкий сегмент, если их конкурентоспособность окажется не на высоте: в верхних сегментах относительно не много заказчиков, чтобы терять их без серьезных последствий для бизнеса.

Крупные и средние ТЭК стоят сегодня на стартовой линии сложного конкурентного забега за лояльность своих клиентов на фоне эволюционного роста требований к логистическим подрядчикам.

Эволюция требований к логистическим подрядчикам

Как меняются требования клиентов из верхних сегментов?

От аукциона ставок к комплексному обслуживанию

Специалисты тендерного отдела ГК TELS говорят, что даже «невооруженным глазом», без подробного анализа видно, как сильно за последние 5 лет изменилась практика проведения тендеров. Во-первых, увеличилась количество этапов: трехэтапный тендер – это уже «стандарт». Во-вторых, выросли сроки тендерного периода – сегодня тендер на период свыше 1 года уже не редкость. И самое главное, тендеры становятся все более комплексными: от аукциона ставок по направлениям перевозок – к комплексному обслуживанию логистических потребностей.

То есть, крупный заказчик нацелен уже не на закупку ставок фрахта в попытке самостоятельно оптимизировать бюджет на логистику, он закупает оптимизированный бюджет по комплексу своих потребностей, и делает это на более длительный период.

Кастомизация отношений на фоне отсутствия стандартов

В личных контактах с руководителями крупного производственного бизнеса постоянно озвучивается устойчивая потребность, чтобы логистический подрядчик был не просто исполнителем транзакций – они желают иметь подрядчика, способного проактивно оптимизировать логистику их бизнеса, предлагать решения, ведущие к сокращению сроков и стоимости доставки, повышению стабильности работающих логистических схем, росту удобства работы с подрядчиком. Все хотят гибкости и вариативности предложений, базирующихся на понимания подрядчиком бизнеса клиента.

При этом каждая отрасль имеет свою специфику, и практика логистического обеспечения тоже существенно отличается. Отсутствие общепринятых стандартов логистического обслуживания сейчас выливается в то, что у каждого клиента свой набор ключевых требований (KPI) и контрольных точек для оценки эффективности сотрудничества. У некоторых клиентов ГК TELS бывает до 15 важных для них KPI, и мы встраиваем их в свои процессы.

Информационная интеграция

Технический прогресс развивает возможности автоматизации транзакций и анализа больших объемов данных, что влечет растущую потребность заказчиков к интеграции своих информационных систем с информационными системами подрядчиков для ускорения и удешевления процессов обмена информацией, документооборота и пр.

На всех крупных логистических выставках большую долю экспонентов занимают IT-компании, предлагающие свои продукты для логистики. Одна из наиболее крупных периодических выставок в Европе – Transport Logistic в Мюнхене. На ней представители крупнейших логистических провайдеров в 2017 году продолжали говорить о том, что на рынке нет и не ожидается появления какого-то универсального, подходящего большинству его участников информационного продукта, способного автоматизировать их бизнес-процессы и одновременно упростить задачи информационной интеграции с заказчиками. Поэтому в каждом случае правила и формат информационного обмена формируются индивидуально между заказчиком и подрядчиком.

А если в клиентской базе логистического провайдера более 1,5 тыс. заказчиков? Сколько рабочих и технических ресурсов надо, чтобы провести глубокую индивидуальную интеграцию хотя бы с 400 из них? Ограниченность ресурсов диктует логистическому провайдеру целесообразность выбора для работы в первую очередь тех сегментов рынка, где эффективность его бизнеса будет наиболее высокой.

Перспективы для логистических провайдеров

Выбор своей ниши и стратегии развития

Очевидно, что для 3PL провайдеров наступило время для четкого определения стратегии своего развития на рынке, выбора своего сегмента заказчиков и формирование соответствующей бизнес-модели для удовлетворения потребностей этого сегмента.

Если речь идет о стратегиях развития, предполагающих работу с крупным бизнесом, то:

- Крупные заказчики работают с комплексом задач и оперируют бюджетами на логистику – им нужен надежный подрядчик, способный предлагать комплексные решения, работать проактивно над оптимизацией логистических схем, интегрироваться до необходимой степени с информационной системой заказчика.

- При этом есть еще и специфика отраслей. Бизнес-модель логистического обслуживания должна быть соответствующей отраслевым требованиям.

Чем мельче бизнес заказчика, тем меньше у него требований к бизнес-модели подрядчика, поскольку речь идет, главным образом, о закупке базовых услуг. Для транспортных компаний есть вариант ухода в позицию субподрядчиков более крупных ТЭК. Если перевозчик работает на малые компании или специализируешься только на обслуживании транспортировки, его цель – максимальное снижение стоимости перевозки из точки А в точку Б.

Работа в каждом сегменте содержит свои преимущества и недостатки с точки зрения рисков и ресурсозатрат. Специализация перевозчика на услуге транспортировки при условии обеспечения низких ставок фрахта дает большее количество потенциальных заказчиков, но мы видели выше – у кого основные деньги логистического рынка.

Эволюция продаж в логистике

По теме эволюции продаж можно процитировать фрагмент статьи Владимира Карачуна «Логистика 4.0: кто победит в конкуренции будущего»: «Продажи в логистике будут все больше расслаиваться на: а) удовлетворение «простых» потребностей по перевозкам – их смогут продавать роботы и информационные сервисы; б) проекты, логистические решения – их смогут продавать только эксперты с высоким уровнем компетенций и многолетним опытом работы. Усилится роль тендеров и тендерных площадок, поэтому квалифицированные специалисты по работе с тендерами становятся более востребованными как для покупателей услуг, так и подрядчиков».

Теоретически, совмещение разных моделей продаж в рамках одного логистического предприятия возможно за счет использования отдельных бизнес-процессов для каждой категории клиентов. Но какова при этом будет общая эффективность бизнеса? Трудно представить провайдера, обеспечивающего комплексное обслуживание крупных клиентов с большими бюджетами и одновременно думающего о конкуренции в продажах базовых услуг.

В развитие темы продаж для крупных клиентов можно привести также выводы BCG («Транспорт и логистика в изменяющемся мире», 2016): «Многим автотранспортным компаниям необходимо стать такими же экспертами, как и их клиенты, когда речь идет об эффективной работе с тендерами и управлении контрактами. Крупные клиенты зачастую имеют достаточно глубокие знания о структуре затрат, ценообразования и компетенциях перевозчиков, в то время как последним часто не хватает четкого понимания структуры своих затрат на уровне сети».

Согласно исследованиям BCG, одним из факторов успешности ТЭК является практика, когда главные усилия специалистов по продажам направлены на удовлетворения потребностей наиболее важных клиентов. Таким образом, в крупных сегментах самыми эффективными продавцами будут менеджеры по работе с ключевыми клиентами, поскольку они больше других своих коллег знают о бизнесе клиента.

Эффективное управление тендерными продажами возможно только в формате корпоративной функции, предполагающей тесное взаимодействие тендерных специалистов с менеджерами по ключевым клиентам и операционным персоналом. Наличие единой прозрачной информационной системы позволяет быстрее и с большей точностью понимать всю структуру доходов и расходов для верной оценки своих возможностей при формировании предложений в рамках комплексной тендерной заявки.

Что будет делать TELS?

TELS – международный провайдер логистических услуг, обеспечивающий комплексное решение логистических задач для своих Клиентов. Сегодня TELS – это: 17 лет опыта на рынке логистических услуг; 11 офисов в Великобритании, Польше, Чехии, Беларуси, России и Украине; более 800 профессионалов в штате, собственный Центр корпоративного обучения; 240 грузовых автомобилей в собственном парке и около 120 000 единиц автотранспорта - совокупный автопарк компаний-партнеров TELS; прямые договора с крупнейшими морскими линиями, железнодорожными операторами и авиакомпаниями; страхование ответственности перед Клиентами на сумму 2 500 000 евро.

Понимание важности сегментирования клиентской базы в ГК TELS появилось около 10 лет назад, тогда и началась работа по дифференцированному подходу в построении отношений с клиентами. Но практически до сего дня мы, как и многие, не избавились в полной мере от парадигмы мышления, гласящей, что надо ценить всех и работать со всеми, кто к тебе пришел. Безусловно, если взялся работать с клиентом, отработать нужно качественно, стремясь к его полному удовлетворению. Но качественно работать со всеми становится все более ресурсозатратно и менее выгодно для собственного бизнеса. А с течением времени это становится и менее возможно – рискуешь не удовлетворить никого.

Эволюция рынка привела нас к тому, что сегодня мы вынуждены (и считаем, что это оправданным) в форсированном режиме вести одновременно 5 проектов автоматизации. Мы начали обозначать отраслевые ориентиры и модернизировать организационную структуру компании под практику отраслевой специализации.

Мы начали определять ценность заказчика не только по объему закупок услуг, но и по прибыльности работы с ним, по его платежной морали и готовности строить партнерские отношения. Вынуждены признать, что у нас есть клиенты, с которыми, если правильно посчитать, мы долго работаем «в минус» для своего бизнеса. Конечно же, никаких поспешных решений, резких разрывов отношений не предполагается, наши обязательства будут исполнены в любом случае, но настало время, как минимум, для честного разговора.

***

То, что за два года Россия по рейтингу LPI поднялась с 99-го места на 75-е – это хорошая новость, демонстрирующая высокую динамику развития отрасли. При всех трудностях, доля логистических расходов в ВВП России все-таки стремится к сокращению: в 2014 году это было около 20% (данные BCG), в 2016 – около 19% (M.A.Research), в 2018 году эксперты рассуждают уже об уровне «больше 16%» («Коммерсант»). Это еще далеко от уровня 7-8% в Европе, но динамика явно положительная.

Наряду с развитием инфраструктуры идет и рост логистических компетенций участников рынка, что стимулирует скорейшее прохождение эволюционных изменений в отношениях между заказчиками и подрядчиками логистических услуг. А это является условием для дальнейшей оптимизации логистической составляющей в структуре бизнеса.

Развитие неизбежно, и мы активно работаем на тем, чтобы пройти этот очередной этап эволюции вместе с НАШИМИ стратегическими партнерами!

В развитие это темы в ближайшем будущем мы планируем рассказать подробнее о нашей практике оценки клиентской базы. Следите за публикациями…