Основные выводы исследования:

- В I полугодии 2015 г. было введено в эксплуатацию 6 торговых центров общей площадью 778 тыс. кв. м (GLA – 336,4 тыс. кв. м). (подробнее см. таблицу 1) При этом объем прироста площадей на 70% был сформирован объектами, вышедшими на рынок в I квартале 2015 г.

- К концу I полугодия 2015 г. на рынке экспонируется около 1,5 млн кв. м торговых площадей в функционирующих торговых центрах и объектах, находящихся на различных этапах строительства. Подобный объем предложения при благоприятных экономических условиях «поглощается» рынком в течение 2-3 лет.

- В некоторых ТЦ на момент открытия работает не более 15% магазинов (или не более 10% торговых площадей). Уровень вакансии в среднем по рынку составляет 9,1%.

- В I полугодии 2015 г. снижение ставок аренды для арендаторов некоторых профилей продолжилось, но темпы падения значительно замедлились, хотя часть торговых операторов ведет переговоры по снижению ставок аренды. Наибольшее снижение продемонстрировали ставки аренды для магазинов аксессуаров (-20%) и ресторанов

(-15%). (подробнее см. таблицу 2) - В новых договорах аренды, заключенных в 2014–2015 гг., в большинстве случаев указываются различные схемы расчета арендного платежа в зависимости от товарооборота арендатора. При этом активно внедряется практика авансовых выплат.

- В 1 полугодии 2015 года некоторые банковские и инвестиционные структуры в качестве обоснования доходной части бюджета торгового проекта стали принимать во внимание расчеты на основе прогнозируемого товарооборота потенциальных арендаторов. Это значительно упрощает процедуру защиты проекта на кредитном комитете банка и получение финансирования.

Юлия Соколова, директор по сдаче в аренду торговых центров Knight Frank, отметила:

«I полугодие 2015 года стало периодом адаптации рынка торговой недвижимости к новым условиям работы, возникшим в результате экономико-политических потрясений прошлого года. Самые пессимистичные ожидания игроков рынка не подтвердились, что, в первую очередь, нашло отражение в росте рублевого товарооборота большинства операторов. Таким образом, во II квартале ставки аренды замедлили темпы снижения. Примечательно, что в качественных торговых объектах появляются арендаторы, сотрудничающие на основании краткосрочных договоров аренды: так, например, различные ассоциации fashion-дизайнеров рассматривают освободившиеся помещения с чистовой отделкой предыдущего арендатора. Собственники торговых помещений в целях сокращения вакантных площадей и повышения дохода от аренды готовы работать с арендаторами «экспериментальных» концепций».

Таблица 1. Наиболее значимые торговые центры, введенные в эксплуатацию в I полугодии 2015 г.

Название

Адрес

GBA, м²

GLA, м²

Девелопер

I квартал

Кунцево Плаза

Ярцевская ул., д. 19

245 000

65 000

ГК «ЭНКА»

Columbus

Варшавское ш., вл. 140

277 000

140 000

ООО «МИРС»

ЦДМ на Лубянке

Театральный пр-д, вл. 5

73 000

34 390

ОАО «Галс-Девелопмент»

II квартал

MARi

Поречная ул., д. 10

135 000

70 000

ФСК «Лидер»

Клён

Староватутинский пр-д, д. 11

33 000

20 000

ЗАО «МНЦЭС-Капстрой»

Тиара

Мичуринский пр-т, д. 27

15 000

7 000

ГК Clobal

Источник: Knight Frank Research, 2015

Таблица 2. Условия аренды в торговых центрах Москвы, 1 полугодие 2015 года

Профиль арендатора

Условия аренды в торговых центрах Москвы

Диапазон базовых арендных ставок, $/м²/год, по итогам 2014 г.

Диапазон базовых арендных ставок, $/м²/год, по итогам I полугодия 2015 г.

Изменение среднего показателя за I полугодие 2015 г.

Доля арендных платежей в обороте операторов

Гипермаркет (>7 000м²)

100–250

100-250

0%

2-4%

Городской гипермаркет (3 000–7 000 м²)

200–350

150-350

0%

2-5%

Супермаркет (1 500–3 000 м²)

250–500

250-600

-10%

5-7%

DIY (>5 000 м²)

200–350

150-300

-5%

3-5%

Бытовая техника (1 500–3 000 м²)

150–350

120-300

-10%

4-8%

Спортивные товары (1 500–2 500 м²)

150–300

100-300

-5%

12-14%

Детские товары (1 000–2 500 м²)

200–400

150-350

-7%

8-12%

Операторы галереи профиля «одежда» (50–300 м²)

600–2 200

500-1800

-10%

21-36%

Операторы галереи профиля «обувь» (50–300 м²)

900–2 500

500-2000

-10%

25-30%

Аксессуары, сумки (10–70 м²)

2 200–4 000

1000-3000

-20%

18-26%

Рестораны (300-700 м²)

0-400

0-350

-15%

12-14%

Развлекательный центр (100–1 500 м²)

200–400

100-250

-5%

12-16%

Развлекательный центр / Кинотеатр (2 000–5 000 м²)

100–200

0-150

-10%

10-14%

Источник: Knight Frank Research, 2015

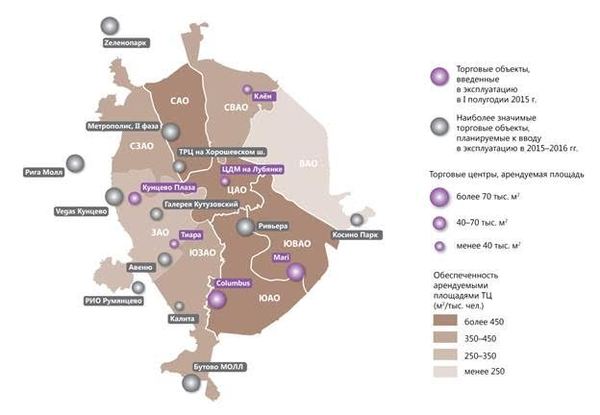

Торговые центры, открывшиеся в I полугодии 2015 г.

Торговые центры, планируемые к вводу в эксплуатацию в 2015-2016 гг.

Источник: Knight Frank Research, 2015