Компания CBREсовместно с Логопарк Девелопмент и при поддержке АКИТ провела исследование рынка e-commerce.

Ведущая международная консалтинговая компания в области недвижимости, CBRE, совместно с девелоперской компанией «Логопарк Девелопмент» и при поддержке АКИТ, подготовила аналитический отчет «Складской рынок в эпоху e-commerce». Согласно результатам исследования общероссийский объем поглощения складов со стороны российского онлайн ритейла составит порядка 1,5 млн кв. м до 2020 года, из которых, как минимум, половина придется на Московский регион. Кроме этого, высок потенциал спроса со стороны международных игроков, которые уже готовы зайти на российский рынок – рост складского сегмента за счёт этих компаний может составить еще порядка 1,8 млн кв. м. Таким образом, рост складского рынка за счёт развития e-commerce (без учета спроса со стороны omni-channel ритейлеров) в Московском регионе до 2020 года может превысить 3 млн кв. м.

По данным компании CBRE, совокупный объем складских площадей, занимаемый онлайн ритейлом и фулфилмент операторами, составляет 1 млн кв. м., и 68% этих площадей расположено в Московском регионе.

Движущей силой поглощения складов со стороны онлайн ритейла является несколько типов компаний:

- федеральные операторы – «чистый» онлайн ритейл;

- фулфилмент операторы, обслуживающие все виды онлайн ритейлеров;

- omni-channel ритейлеры, которые развивают канал онлайн продаж наряду с традиционным ритейлом;

- локализация оборота трансграничных ритейлеров за счёт строительства собственных складов в России.

В среднем, без учета внутригородских объектов класса С и ниже, соотношение оборота e-commerce и количества обслуживающих этот сегмент складов не менялось с 2010 года и составляет порядка 900 тыс. руб./кв. м/год. На основе этой зависимости, с учётом заявленных темпов роста e-commerce, общероссийский объем поглощения складов со стороны сегмента онлайн составит порядка 1,5 млн кв. м, из которых, как минимум, половина придется на Московский регион.

И это не финальный объем потенциального спроса на склады со стороны e-commerce. Есть еще несколько факторов, которые могут значительно увеличить объем этого спроса.

Во-первых, существуют определённые скрытые факторы, которые позволили бы увеличить объем российского онлайн рынка на 20-25% за счёт снятия ограничений и/или излишнего регулирования. Речь идет о торговле продуктами питания, лекарствами и БАДами, а также алкогольной продукцией. Точный совокупный прирост спроса на склады в данном случае оценить затруднительно, поскольку данные сегменты, скорее, относятся к omni-channel ритейлу, но можно уверенно сказать, что дополнительный стимул к развитию сегмента онлайн положительно повлияет и на спрос на складские площади.

Во-вторых, важным фактором может роста спроса на склады может стать локализация оборота трансграничных компаний, которые могут прийти в Россию со своими складами и далее развивать свой бизнес по схеме B2B2C. Поскольку 90% покупок россиян в зарубежных онлайн магазинах идет из Китая, первым игроком на этом поле может стать Cainiao (Alibaba's Logistics), который уже нарастил критический объем для локализации оборота на внутреннем рынке.

Выход зарубежных игроков с собственными складами может простимулировать складской рынок на дополнительный объем спроса до 2 млн кв. м. Таким образом, совокупный объем нового спроса на склады со стороны федеральных российских онлайн операторов и трансграничной торговли может составить более 3 млн кв. м.

Помимо количественного аспекта, в исследовании был рассмотрены и качественные изменения рынка складской недвижимости, которые вызывают рост онлайн ритейла.

По опыту развития глобальных международных онлайн ритейлеров, на начальной стадии развития рынка онлайн торговли склады e-commerce в основном представляли собой большие многофункциональные объекты, расположенные на пересечении основных магистралей, в которых объединялись различные функции – хранение товара, сбор готовых заказов и сортировка по конечным точкам доставки. А, например, для omni-channel ритейлеров это могло означать частичную интеграцию онлайн логистики с уже существующей инфраструктурой под офлайн продажи.

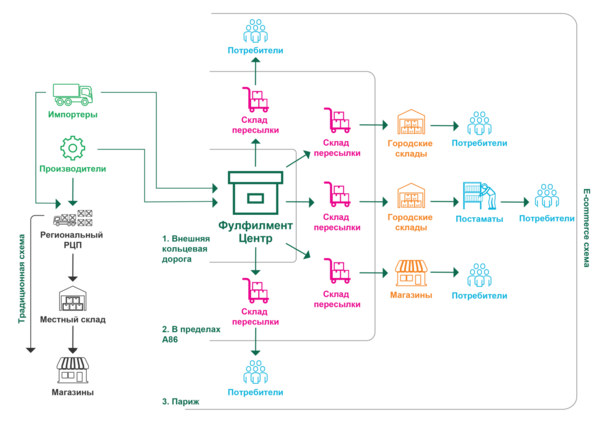

Такая система была эффективна только на начальном этапе, но затем логистические платформы начали меняться. Рост конкуренции за покупателя и всё более жёсткие требования к качеству обслуживания, рост объёма обрабатываемых заказов потребовали более эффективной организации логистики. Ответом на это стали расширение и дифференциация логистической сети – количество складов возрастает, а их функции разграничиваются, новые объекты располагаются ближе к границам города. При этом сама система снабжения онлайн продаж окончательно формируется в отдельный (от традиционной схемы поставок) механизм.

Схема 1. Организация логистики e-commerce

С точки зрения конструктива используемых зданий и организации логистики Россия находится на рубеже перехода от традиционной схемы к многоуровневой системе фулфилмента. Существующая инфраструктура пока удовлетворяет текущим потребностям e-commerce. Тем не менее, первые сигналы дальнейшего движения уже наблюдаются на складском рынке: анонсируется строительство крупных фулфилмент центров, появляются технологичные объекты, логистика сегмента онлайн начала движение в сторону регионов, а традиционный ритейл всё больше обращает внимание на развитие онлайн-платформ.

В ближайшем будущем мы ожидаем существенное движение в сторону оптимизации онлайн складов в России, особенно в ключевых локациях – Москве и Санкт-Петербурге. Особенно учитывая, что потребность в этой оптимизации растёт каждый год с развитием российского рынка онлайн торговли.

Андрей Постников, управляющий директор, «Логопарк Девелопмент», прокомментировал:

«Потенциал развития складского сегмента со стороны онлайн ритейла является очень высоким. Безусловно, в общей структуре спроса на качественные склады данный сегмент пока не является лидером, но при этом онлайн стремительно растет и предъявляет определенные новые требования к объектам логистики. И это необходимо учитывать, поскольку складская инфраструктура e-commerce нацелена на точное и быстрое обслуживание огромного количества лиц по индивидуальным заказам, и в данном сегменте именно точная и эффективная работа склада является главным фактором успешной работы самого ритейлера».

Антон Алябьев, директор, руководитель отдела индустриальной и складской недвижимости, СBRE, сказал:

«За последние десять лет логистика онлайн торговли существенно эволюционировала – от простых решений к более сложным схемам, во главу которых поставлена скорость и качество доставки. И неизбежный рост сегмента e-commerce в ближайшем будущем потребует от рынка новых площадей и более современной инфраструктуры, поскольку именно инфраструктура является основой эффективности онлайн торговли».

Амори Гариэль, управляющий директор, индустриальная и складская недвижимость, Европа, Ближний Восток и Азия, CBRE, добавил:

«Для развитых рынков таких, например, как рынок Западной Европы, характерна многоступенчатая система логистики онлайн ритейла, в которой присутствует несколько типов объектов: распределительный центр, фулфилмент центр, сортировочный центр, объекты городской логистики, пункты выдачи заказов, постоматы. При этом наиболее заметным сейчас является активное развитие городской логистики, которая сфокусирована на развитии оптимальной логистической инфраструктуры, позволяющей эффективно доставлять товар от оператора вплоть до дома клиента. Тем не менее, строительство новых распределительных и фулфилмент центров находится сейчас на пиковых значениях по причине дефицита существующего предложения, способного удовлетворять текущим спецификациям онлайн ритейла (размер, конфигурация, локация)».

Алексей Федоров, управляющий партнер ГК «220 вольт», президент Ассоциации компаний интернет-торговли (АКИТ):

«Интернет-ритейл, в отличие от традиционных продаж, крайне сложен с точки зрения операционного управления и логистики, поскольку у него очень много SKU(товарных позиций) на складах. Когда у компаний одна товарная группа, например, когда ритейлер занимается только одеждой или техникой, хорошо и правильно складировать свои товары гораздо проще. Но когда речь идет о широкой товарной матрице, когда оператор занимается «всем на свете», не всегда есть в должном объеме компетенции по правильному и максимально эффективному складированию и обработке всех позиций. Например, в компании «220 вольт» есть правило: не больше 4 SKU на 1 паллете. Если этих уникальных позиций на 1 паллете больше четырех, кладовщик может ошибиться и положить не тот товар. Компания Amazon вообще зачастую отказывается от многоярусного хранения и использует только напольное. Таким образом, строительство миллионов метров складских площадей обусловлено не ростом потребления, а спецификой и неумением интернет-магазинов и фулфилмент-операторов работать с огромным ассортиментом. Фактически мы говорим об эре неэффективности логистики».