Однако рост валютных рисков в последние годы сместил акцент в сторону договоров в рублях.

Аналитики компании JLL и корпоративно-инвестиционного бизнеса Сбербанка Sberbank CIB опубликовали совместный отчет о влиянии валютного фактора на российский рынок коммерческой недвижимости.

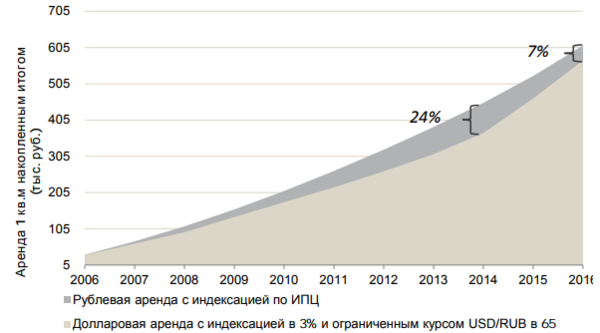

Исторически валютные договоры аренды были привлекательны для арендаторов качественных помещений. Согласно расчетам JLL и Sberbank CIB, в период с 2006 по 2013 годы аренда офиса класса А в Москве в рублях обходилась на 24% дороже, чем в долларах. Такая премия была существенной и вполне оправдывала валютный риск арендаторов. Однако в результате резкого ослабления рубля совокупная премия за 2006–2016 снизилась до 7%.

Сравнительная оценка арендных платежей в рублях и долларах с 2006 по 2016 годы

Источник: JLL, Sberbank CIB Investment Research

Таким образом, девальвация рубля сделала переход к рублевым ставкам аренды логичным шагом для арендаторов с доходами в рублях, который позволил нивелировать валютный риск. Например, в Москве доля валютных договоров снизилась с более 70% во всех сегментах коммерческой недвижимости в конце 2013 года до 10% и ниже в настоящее время. В Санкт-Петербурге - с 50-60% до 5% и ниже.

Период 2015-2016 годов служит примером двух крайностей, когда резкое ослабление рубля сменилось укреплением. В результате в 2015 году премия рублевой аренды составила -14% (т.е. в рублях аренда была дешевле, чем в долларах), а в 2016 году уже +25%. Оценивая колебания российской валюты, сегодня можно говорить о возврате двустороннего риска, что ставит вопрос об оптимальной стратегии для игроков рынка недвижимости, для которых обменный курс остается ключевым фактором.

Оценивая ближайшую перспективу, аналитики JLL и Sberbank CIB проанализировали выгоды той или иной валюты договора в зависимости от курса рубля до конца 2018 года. Для того чтобы арендные платежи в рублях и долларах совпадали, рубль должен ослабнуть до 60,5-62,0 за доллар с текущих уровней. В случае более крепкого уровня российской валюты, платежи по долларовым договорам аренды будут ниже рублевых.

«С большой вероятностью аренда коммерческой недвижимости в валюте будет дешевле рублевой в ближайшей перспективе, а значит ставки в долларах и евро полностью не исчезнут с рынка, – комментирует Владимир Пантюшин, главный стратег компании JLL. – Они будут применяться, например, в высококачественных бизнес-центрах для арендаторов, предпочитающих привязку к валютному курсу. Это могут быть компании, которые получают основную часть выручки в валюте либо у которых арендные платежи составляют лишь незначительную часть расходов, что снижает актуальность валютных рисков. А вот для арендаторов с рублевой выручкой риск валютных потрясений перевешивает потенциальную выгоду от более низких выплат».

В отчете также делаются прогнозы о развитии российской экономики в среднесрочном периоде, в частности обменного курса, инфляции и процентных ставок. Рассматриваются три сценария: базовый, оптимистичный и пессимистичный. В них, например, валютный курс доллара на конец 2018 года прогнозируется на уровнях 55,5, 48,5 и 72,0 соответственно. Таким образом, в базовом и оптимистичном сценариях рублевая аренда окажется дороже, чем в долларах.

Динамика курса USD/RUB в соответствии с разными макроэкономическими сценариями

Источник: JLL, Sberbank CIB Investment Research

Эксперты JLL и Sberbank CIB также анализируют перспективы для собственников зданий в зависимости от наличия на их балансе валютных кредитов. При их отсутствии предпочтения владельцев объектов смещены в сторону рублевой аренды. Дополнительным стимулом для арендодателей оставаться в рублях служат более высокие, чем в валюте, уровни индексации арендных платежей. Например, в офисном сегменте Москвы аренда валютных договоров сегодня индексируется на 1,5-2,5% в год, а по рублевым контрактам – на 6-8%. Однако разница между этими уровнями продолжит снижаться под влиянием низкой инфляции в России.

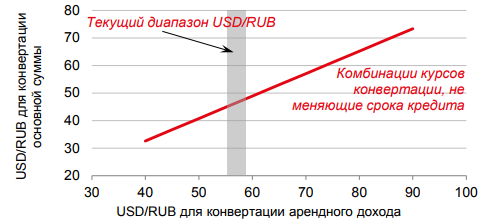

«Для собственников недвижимости, имеющих на балансе валютные займы, ситуация более сложная, – комментирует Юлия Гордеева, старший аналитик Sberbank CIB. – Она требует оценки будущих потоков арендной платы, формирования ожиданий по динамике валютного курса и процентных ставок. При рассмотрении варианта перевода в рубли арендных платежей и займов еще одним параметром служат уровни обменного курса, по которым происходит или возможна конвертация. Второй должен быть на 18,5% ниже первого, чтобы срок погашения основной суммы кредита не изменился».

Обменный курс, используемый для конвертации кредита*, должен быть на 18,5% выше, чем курс конвертации арендных платежей

Источник: Sberbank CIB Investment Research

В целом обменный курс остается ключевым фактором для рынка недвижимости. Для некоторых категорий игроков выбор оптимальной валюты аренды и кредита требует серьезного анализа макроэкономических показателей.