Отдел исследований рынка CORE.XP

Июль 2022

Приостановка и прекращение деятельности международных брендов, серьезно отразившиеся на рынке московских ТЦ, оказала влияние и на торговые объекты в регионах России. Но было ли это влияние таким драматичным?

Какую долю занимают иностранные арендаторы в торговых центрах российских городов? Какой процент занимают «иностранцы» в различных торговых сегментах? Как введенные ограничения отразились на уровне вакансии?На основе рел

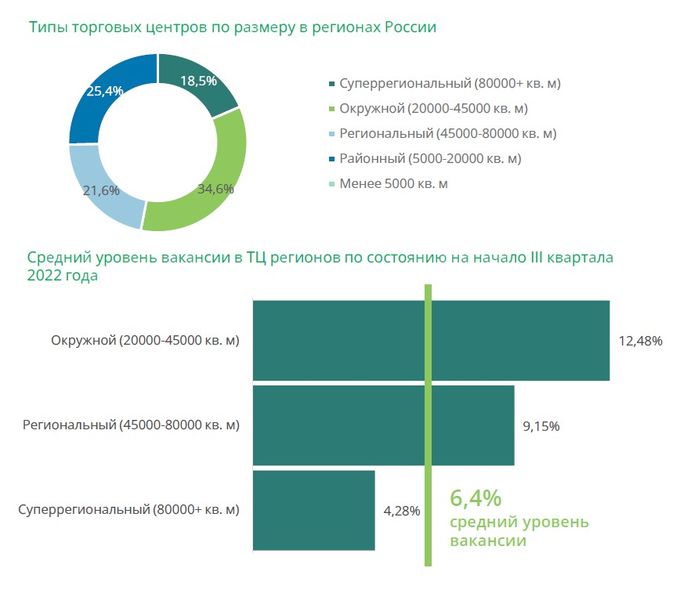

евантной выборки торговых объектов в десяти российских городах с населением от 300 тысяч до более миллиона человек отдел исследований CORE.XP подготовил ответы на эти вопросы. В анализ включались ТЦ различного формата: окружные (GLA 20 000-45 000 кв. м), региональные (GLA 45 000-80 000 кв. м), суперрегиональные (GLA более 80 000 кв.м). Общим критерием выступала современность и востребованность объектов.

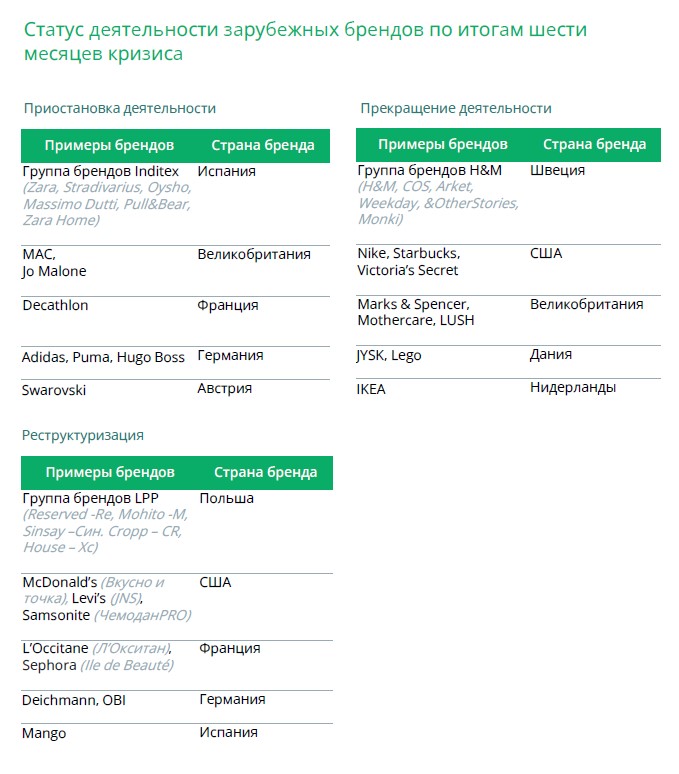

Статус деятельности зарубежных брендов по итогам шести месяцев кризиса

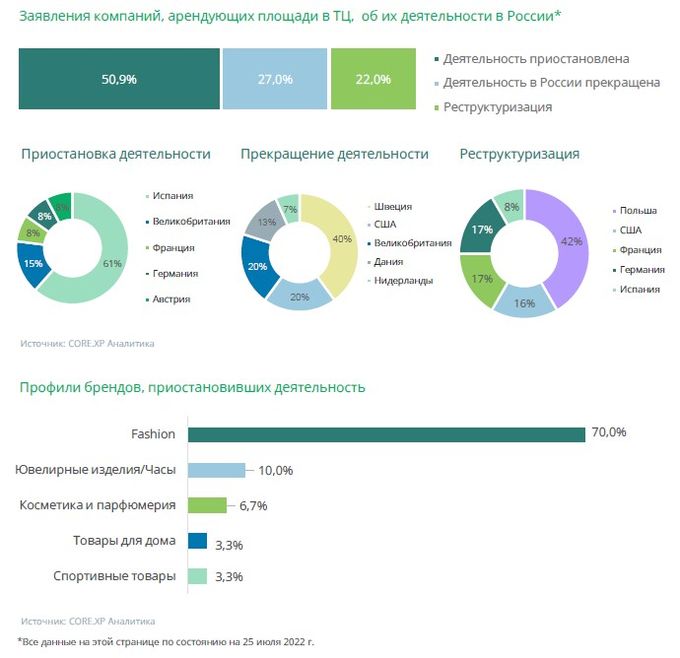

Приостановка деятельности по-прежнему является наиболее распространенным статусом у зарубежных брендов, арендующих площади в торговых центрах. География происхождения брендов полностью прекращающих работу в РФ пока уже, чем тех, кто заявил о приостановке или реструктуризации.

Начало третьего квартала сопровождалось заявлениям ряда иностранных компаний, среди которых бренды группы H&M и Mothercare, о прекращении бизнеса в России. Помимо этого, реструктуризацию провели американские Samsonite и Levi’s, в процессе ребрендинга находится французская Sephora.

Представленность зарубежных брендов в торговых центрах регионов России

Общая доля иностранных арендаторов

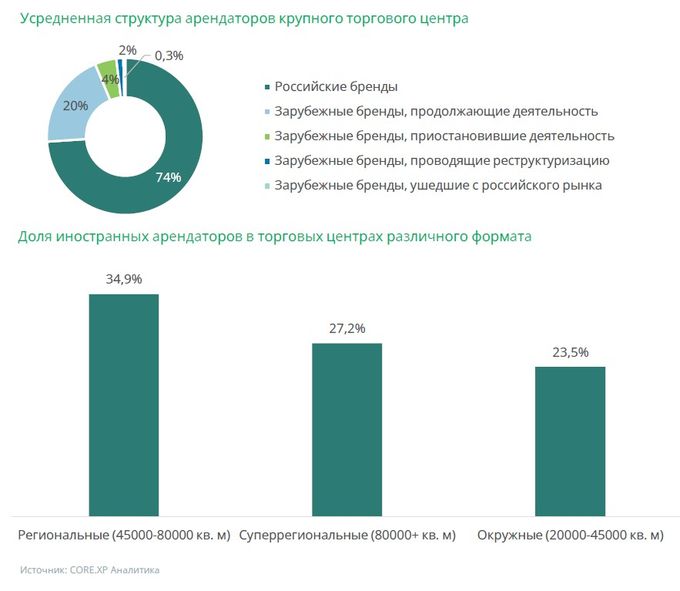

Наибольшей популярностью у международных брендов исторически пользуются крупные и крупнейшие торговые объекты, являющиеся ключевыми в городах-миллионниках России – именно с этих городов начинался девелопмент качественных торговых объектов, которые и привлекали «иностранцев». Дополнительно, такие ТЦ позволяют зарубежным арендаторам сохранить концепции своих магазинов в отношении размера занимаемого помещения и соседства, обладают стабильным потоком посетителей и, зачастую, не имеют аналогов на местном рынке.

Представленность международных брендов в торговых центрах регионов России ниже московских показателей - им отводится порядка 27% площадей (в Москве – до 40%). В среднем, доля иностранных магазинов, открытых через партнеров, варьируется от 5 до 40 процентов. Однако крупные бренды (группы H&M, Inditex, бывшие бренды LPP) преимущественно открывают свои магазины напрямую.

Доля иностранных брендов в различных торговых сегментах

Разбивка по профилю

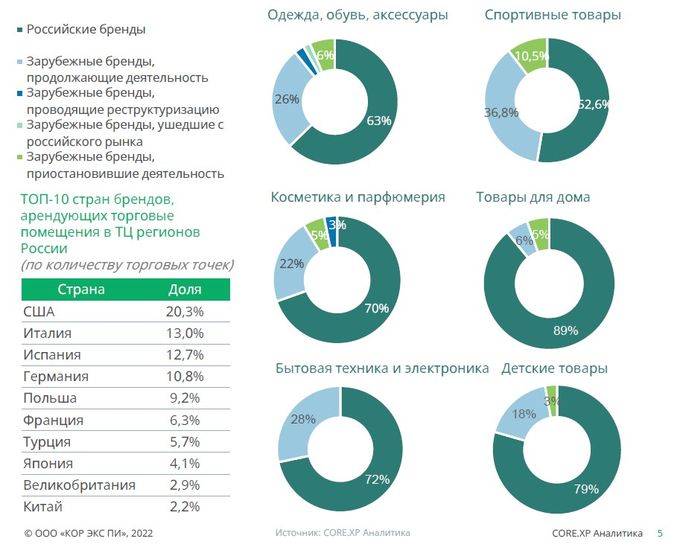

Существенная доля «иностранцев» сосредоточена в сегментах fashion, косметики и спортивных товаров. Главными игроками в этих сегментах выступают:

- Одежда, обувь, аксессуары – турецкий Colin’s, итальянские Terranova, Benetton, Intimissimi, Calzedonia и Tezenis, шведский H&M, польская группа брендов LPP (внаст.времяRE,CR,M, Син,XC-ОАЭ),а также бренды группы Inditex (Zara, Zara Home, Bershka, Pull&Bear, Stradivarius, Oysho, Massimo Dutti).

- Косметика и парфюмерия – французские Yves Rocher и L’Occitane (внаст.время–Л'Окситан, Россия)

- Спортивные товары– немецкий Adidas, французский Decathlon и американский Quiksilver.

Уход иностранных брендов с российского рынка в рамках представленных профилей характерен для сегментов Fashion (2% от общего количества торговых точек) и Детских товаров (18%). Статус «Приостановка деятельности» значителен в сегментах спортивных товаров (36,8%), одежды (6%) и товаров для дома (5%). Сохранение «выжидательной» позиции в данных категориях арендаторов является позитивным признаком, так как они занимают весомую долю в общем объеме занимаемых площадей.

Последствия для рынка торговых центров

Вакансия

Доля иностранных ритейлеров, принявших решение о приостановке или прекращении деятельности, составляет от 3% до 25%. Среди брендов, объявивших об уходе, преобладают бренды Соединенных Штатов Америки (Levi’s, Starbucks) и Швеции (H&M). В перспективе, высокий рост доли свободных площадей зависит от дальнейших решений группы Inditex и Adidas, так как они занимают значительный объем площадей (порядка 10-12% от общей GLA)

Текущий средний уровень вакансии, в особенности в региональных и суперрегиональных ТЦ, говорит об устойчивости крупных моллов в регионах России. Доминирование «больших» форматов сопряжено с отсутствием конкурентов на внутригородском рынке, устойчивым трафиком посетителей (ТЦ – «объект притяжения» в городе), отсутствием флагманских форматов магазинов с точки зрения площади, на которые сложно найти замену. С другой стороны, падение покупательской способности в регионах происходит быстрее, поэтому исключать риски снижения посещаемости и падения товарооборотов нельзя.

Выводы

- Торговые центры регионов России в данном кризисе чувствуют себя «увереннее» московских. Присутствие иностранных арендаторов в них ниже, что сокращает риски увеличения вакансии.

- Доминирование крупных ТЦ на локальных рынках стало преимуществом городов России. Отсутствие конкурентов у подобных объектов выгодно для собственников не только в период стабильности, но и в текущий переходный период – трафик посетителей не «перетекает» в другие объекты.

- Риски роста вакансии сохраняются. Основным фактором будет являться решение группы брендов Inditex и Adidas.

Расшифровка графиков