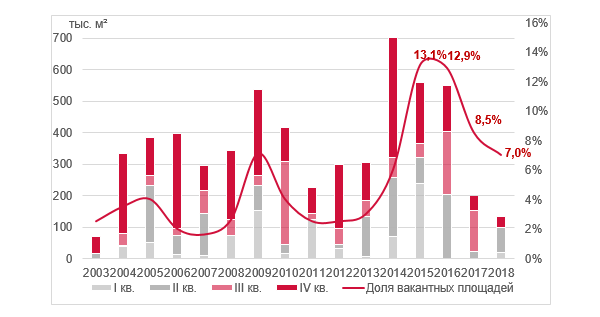

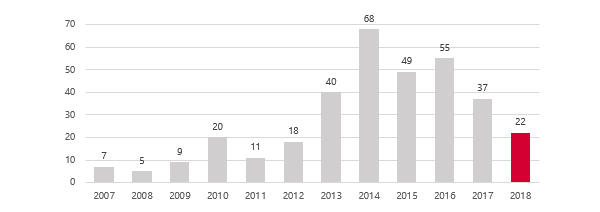

Аналитики международной консалтинговой компании Knight Frank подвели итоги 2018 года на рынке торговой недвижимости Москвы и выяснили, что в 2018 году было введено в эксплуатацию 135,1 тыс. кв. м, что является самым низким показателем за прошедшие 10 лет. При этом вакансия снизилась на 1,5% п.п. до 7%. На этом антирекорды в торговом сегменте не закончились – в 2018 году зафиксирован самый низкий показатель по выходу новых брендов (22 оператора против 37 в 2017 году) на фоне самого высокого показателя по закрытию ритейлеров (уход 12 операторов с рынка). В 2018 году в 1,5 раза больше ушло ритейлеров, чем в 2017 году, тогда об уходе объявили 8 брендов, это самый высокий показатель по закрытию с 2012 года.

На фоне сокращения объемов ввода новых площадей пустующие помещения в торговых центрах достаточно активно заполняются арендаторами: итоговый показатель доли вакантных площадей на конец 2017 года составлял 8,5 %, по итогам 2018 года – он не превышает 7%.

В торговых центрах суперрегионального масштаба (площадью более 120 тыс. кв. м) доля свободных площадей составляет около 3% от общей арендопригодной площади. При этом показатель вакансии в крупных торговых центрах, введенных в эксплуатацию более 2-х лет назад, находится на уровне 5,7%. Снижение уровня вакансии в ТЦ больших площадей обусловлено политикой развития объектов по привлечению знаковых ритейлеров и новых интересных операторов. Происходит внутренняя трансформация объектов: увеличение развлекательных зон, организация фудхоллов, общая ориентация концепций на retailtainment.

Наибольший объем пустующих помещений зафиксирован в объектах, вышедших на рынок в 2013 году: в настоящее время здесь остается вакантным каждый пятый квадратный метр. Напомним, что в 2013 году были открыты такие торговые центры, как «Райкин Плаза», «Гудзон», «РИО Ленинский», «ВДНХ». Арендная кампания в данных объектах продолжается.

На высокий уровень вакансии объектов, введенных в 2018 году, сильное влияние оказывает большой объем свободных площадей в ТЦ Metromall (уровень вакансии 42%) и в ТЦ «Арена Плаза» (уровень вакансии 81%).

Аналитики Knight Frank отмечают, что основной фокус развития рынка сосредоточен на проектах реновации: крупные девелоперы проводят реконцепции и редевелопмент, среди них: Fort Group – ребрендинг «Золотых Вавилонов»; ENKA – открыта «Каширская Плаза», в дальнейших планах компании редевелопмент торговых центров «Капитолий»; ГК «Ташир» – реновация торговых центров «РИО». Анонсировано строительство второй очереди ТРК «Гагаринский», ориентированной на развлекательный сегмент и общепит (кинотеатр, семейно-досуговая зона). Торговый центр XL будет репозиционирован в формат аутлета. Торговый центр LOTTE Plaza перепрофилирован в МФЦ без торговой составляющей.

Также аналитики Knight Frank выделают тренд сокращения площадей новых торговых центров. Объекты, вышедшие на рынок в 2018 году, имеют в среднем арендопригодную площадь до 20 тыс. кв. м, исключением является только один объект – ТРЦ «Каширская Плаза» (GLA – 70,2 тыс. кв. м.).

Источник: Knight Frank Research, 2019

В 2018 году на российский рынок вышло 22 новых международных ритейлера, что является самым низким показателем с 2012 года. Это также на 40% ниже аналогичного показателя 2017 года, когда на рынок зашли 37 новых ритейлеров.

По итогам 2018 году структура распределения новых брендов по профилю совпадает с тенденциями предыдущих лет: около 41% (9 из 22) новых операторов относится к сегменту «одежда/обувь/белье».

В прошедшем году 41% операторов, вышедших на российский рынок, позиционируются в высоком ценовом сегменте – годом ранее их насчитывалось 59% от общего числа. Половина из них – ритейлеры fashion-сегмента (Billionaire, Adolfo Dominguez, Dirk Bikkembergs, Karl Lagerfeld, Liu Jo), в остальных категориях сегмента по одному бренду. В среднем ценовом сегменте имеют равное распределение долей в 31% профили «одежда, обувь, белье» и ««товары для детей». Категория «парфюмерия и косметика» представлена двумя брендами и занимает долю в 15%.

У 32% вышедших в 2018 году на российский рынок международных брендов, страной происхождения являются Италия или США, что продолжает тенденцию 2016-2017 гг.

Динамика выхода международных операторов на российский рынок за последние 10 лет, шт.

Источник: Knight Frank Research, 2019

Международные операторы, вышедшие на российский рынок в 2018 г.

|

№ |

Бренд / торговый оператор |

Страна происхождения бренда |

Профиль |

Ценовой сегмент |

|

1 |

Billionaire |

Италия |

Одежда / Обувь / Белье |

Премиальный |

|

2 |

Coach |

США |

Аксессуары |

Премиальный |

|

3 |

That’s Living |

США |

Мебель/Интерьер |

Премиальный |

|

4 |

Haier |

Китай |

Техника/Электроника |

Премиум/Выше среднего |

|

5 |

Adolfo Dominguez |

Испания |

Одежда / Обувь / Белье |

Выше среднего |

|

6 |

Dirk Bikkembergs |

Германия |

Одежда / Обувь / Белье |

Выше среднего |

|

7 |

Karl Lagerfeld |

Франция |

Одежда / Обувь / Белье |

Выше среднего |

|

8 |

Liu Jo |

Италия |

Одежда / Обувь / Белье |

Выше среднего |

|

9 |

NaturaPura |

Португалия |

Товары для детей |

Выше среднего |

|

10 |

Coccodrillo |

Польша |

Товары для детей |

Средний |

|

11 |

COS |

Швеция |

Одежда / Обувь / Белье |

Средний |

|

12 |

Dino Zoo |

Чехия |

Зоотовары |

Средний |

|

13 |

Flormar |

Турция |

Косметика/Парфюмерия |

Средний |

|

14 |

GEOX Kids |

Италия |

Товары для детей |

Средний |

|

15 |

Hunkemoller |

Нидерланды |

Одежда / Обувь / Белье |

Средний |

|

16 |

Lipault |

Франция |

Аксессуары |

Средний |

|

17 |

Modern Easy Kids |

Италия |

Товары для детей |

Средний |

|

18 |

Tommy Jeans |

США |

Одежда / Обувь / Белье |

Средний |

|

19 |

Dushka |

Украина |

Косметика/Парфюмерия |

Ниже среднего |

|

20 |

Orsay |

Германия |

Одежда / Обувь / Белье |

Ниже среднего |

|

21 |

Panco |

Турция |

Товары для детей |

Ниже среднего |

|

22 |

Panda Express |

США |

Общественное питание |

Ниже среднего |

Источник: Knight Frank Research, 2019

В 2018 году о закрытии магазинов в России объявило 12 ритейлеров: Castorama (DIY, Великобритания), MediaMarkt (немецкая сеть магазинов электроники и бытовой техники), Crate&Barrel (американская сеть мебели и товаров для дома), а также Claire’s (аксессуары и бижутерия, США), Lillapois (дрогери), Nautica, Oxette, Jennyfer, Motivi, (fashion-ритейл), спортивные бренды The Athlete’s Foot и Intersport, GNC (спортивное питание). В 2018 году в 1,5 раза больше ушло ритейлеров, чем в 2017 году, тогда об уходе объявили 8 брендов, это самый высокий показатель по закрытию с 2012 года.

Растет популярность pop-up магазинов (временное место присутствия и продажи товаров), при этом в 2018 году отмечается открытие точек такого формата не только у премиум-брендов, но и марок, ориентированных на более широкую аудиторию. Подобные точки открылись у следующих брендов – Louis Vuitton, Chanel, Gucci, YSL, Prada, Samsung, Adidas, Uniqlo. На волне популярности таких точек продаж в ноябре в России начала работу платформа гибкого ритейла We Are Pop Up.

Аналитики Knight Frank отмечают также тренд развития малых форматов у крупных ритейлеров: IKEA запустила формат магазинов площадью до 6 тыс. кв. м. Площадки меньшего формата разрабатывают Leroy Merlin и OBI, в «М.Видео» запустили небольшие «М.Мобайл», «Декатлон» открывается на площадях в 300-400 кв. м. Продуктовые сети такие, как «Окей», «Лента», «Карусель», уходят от классического формата больших гипермаркетов, предпочитая развивать компактные гипермаркеты площадью 3-7 тыс. кв. м.

На рынке ритейла продолжается консолидация розничных сетей: X5 Retail Group объявила о поглощении 99 магазинов «Полушка», «Лента» – на стадии финализации сделки по покупке, заявленных в конце 2017 год, – 11 гипермаркетов финского Kesko, 22 супермаркета сибирской сети «Холидей» и 15 гипермаркетов «Седьмого континента», слияние «М.Видео» и «Эльдорадо» и покупка сети MediaMarkt Россия новой компанией «М.Видео Эльдорадо», а также Leroy Merlin – сети «К-Раута».

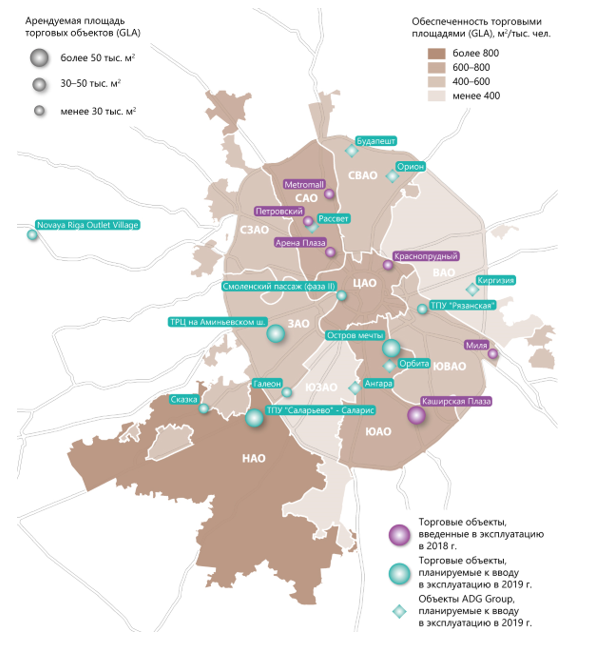

В 2019 году на столичном рынке запланирован ввод порядка 348,7 тыс. кв. м. торговых площадей, что на 7,6% выше, чем в 2018 году. К вводу заявлены такие крупные торговые объекты, как ТРЦ в парке «Остров Мечты» (GLA 70 тыс. кв. м.), МФК «Саларис» (GLA 105 тыс. кв. м.) и проект торгового центра на Аминьевском шоссе девелопера «Ташир» (GLA 68 тыс. кв. м.). Также будет открыт четвертый профессиональный аутлет–Novaya Riga Outlet Village (GLA 25,3 тыс. кв. м.).

Также в 2019 году анонсирован ввод в эксплуатацию первых объектов сети районных торговых центров ADG Group:

|

Название |

Адрес |

GBA |

GLA |

|

Ангара |

Чонгарский бул., 7 |

12479 |

6785 |

|

Будапешт |

Лескова ул., 14 |

19103 |

9736 |

|

Киргизия |

Зеленый просп., 81 |

н/д |

13592 |

|

Орбита |

Андропова просп., 27 |

н/д |

5958 |

|

Орион |

Летчика Бабушкина ул., д. 26 |

н/д |

19916 |

|

Рассвет |

Зои и Александра Космодемьянских, д. 23 |

н/д |

6460 |

Источник: Knight Frank Research, 2019

На фоне ввода новых торговых площадей в 2019 году аналитики Knight Frank прогнозируют небольшое увеличение доли вакантных площадей в торговых центрах до 7,7%, однако вакансия в стабилизированных торговых центрах, работающих больше двух лет, будет снижаться с 5,7% до 5,3%.

Со стороны международных ритейлеров будет сохраняться интерес к российскому рынку, однако наибольшую активность будут проявлять розничные операторы из Азии, как минимум 5 новых брендов.

На 2019 год было заявлено возвращение бренда MEXX, открытие магазинов японского бренда Bape, китайского Urban Revivо, одна из крупнейших интернет-компаний Lamoda откроет первый офлайн-магазин Lamoda площадью порядка 1 тыс. кв. м в ТЦ «Атриум».

Евгения Хакбердиева, директор департамента торговой недвижимости Knight Frank отметила, что 2018 год войдёт в историю ритейла как год усиления трендов предыдущих лет и формирования предпосылок для нового витка развития рынка торговых центров. Сокращение объёма ввода торговых центров, низкая активность на рынке инвестиций, падение интереса западных брендов к России – все это стимулирует внутренний рынок, даёт толчок для развития новых концепций и пересмотра подходов к девелопменту торговых центров и форматам арендаторов. Мы ожидаем уже в 2019 году увидеть новые и интересные концепции – IKEA, Lamoda и т.п., анонсирование проектов в обновленном формате ТРЦ – «Павелецкая площадь», «Капитолий Марьина Роща», выход на рынок новых азиатских брендов из Кореи, Японии, Китая и т.п.»