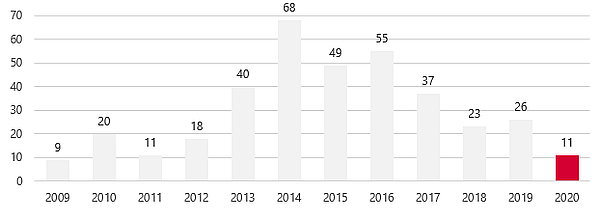

Аналитики международной консалтинговой компании Knight Frank провели исследование активности международных торговых операторов по итогам III квартала 2020 года и отметили, что за девять месяцев на рынок России вышло всего 11 новых брендов, что на 35% меньше, чем за аналогичный период 2019 года, когда число новых операторов составило 17 брендов. Большинство ретейлеров перешли к оптимизации количества торговых точек, а также активно начали развивать электронную коммерцию – собственные онлайн-магазины, маркетплейсы, продажи через социальные сети.

Из 11 новых ретейлеров порядка половины представлены в категориях «одежда, обувь, белье». В отношении ценового позиционирования отмечается, что по итогам III квартала 2020 года преобладающая доля брендов (55%) относится к сегменту «выше среднего». За аналогичный период прошлого года данный сегмент также являлся лидирующим (88%). Стоит отметить, что в России премиум-сегмент был более устойчивым к кризисным явлениям и изменчивости покупательских возможностей.

В III квартале 2020 года свои первые точки в России открыли четыре международных оператора – магазин одежды Weekday группы H&M в ТРЦ «Авиапарк», кофейня Paulig Café&Store на Мясницкой, бутик элитного шоколада Patrick Roger в The Outlet Moscow, магазин outdoor экипировки Adidas Terrex в ТРЦ «Метрополис».

До конца текущего года ожидается открытие первых двух магазинов бренда & Other Stories холдинга H&M в торговых центрах «Метрополис» и «Vegas Крокус Сити». Также анонсировано открытие первого корнера нового бренда российских дизайнеров Post Post Scriptum.

В свою очередь, об уходе с российского рынка заявил французский бренд аксессуаров Longchamp. Закрытие магазинов во многом связано с последствиями эпидемиологического кризиса. Бренды российских дизайнеров и крупные федеральные сети также испытали на себе негативное влияние пандемических условий и экономического кризиса, большинство брендов пересмотрели планы развития на 2020 год.

Структура брендов, вышедших на российский рынок за последние 10 лет(по ценовому сегменту)

Источник: Knight Frank Research, 2020

Динамика выхода международных операторов на российский рынок за последние 10 лет, шт.

Источник: Knight Frank Research, 2020

Международные операторы, вышедшие на российский рынок в I–III кварталах 2020 года

|

№ |

Бренд |

Страна происхождения |

Профиль |

Ценовой сегмент |

|

1 |

UFC Gyms |

США |

Фитнес клуб |

Выше среднего |

|

2 |

Filorga |

Франция |

Косметика и парфюмерия |

Выше среднего |

|

3 |

Suitsupply Woman |

Нидерланды |

Одежда / Обувь / Белье |

Выше среднего |

|

4 |

The North Face |

США |

Одежда / Обувь / Белье |

Средний |

|

5 |

Ereda |

Италия |

Одежда / Обувь / Белье |

Выше среднего |

|

6 |

Jysk |

Дания |

Товары для дома / Интерьер |

Ниже среднего |

|

7 |

Boss Woman |

Германия |

Одежда / Обувь / Белье |

Выше среднего |

|

8 |

Weekday |

Швеция |

Одежда / Обувь / Белье |

Средний |

|

9 |

Paulig Café&Store |

Финляндия |

Общественное питание |

Средний |

|

10 |

Patrick Roger |

Франция |

Продукты |

Выше среднего |

|

11 |

Adidas Terrex |

Германия |

Одежда / Обувь / Белье |

Средний |

Источник: Knight Frank Research, 2020

По словам Евгении Хакбердиевой, директора департамента торговой недвижимости Knight Frank, снижение интереса международных ретейлеров к российскому рынку началось несколько лет назад после ухудшения внешнеполитического фона, однако сложная эпидемиологическая ситуация в мире крайне негативно сказалась именно на рынке торговой недвижимости в большинстве развитых стран – США, Европы и Азии, поэтому многие ретейлеры пересмотрели свои планы по глобальному развитию и отложили выходы в новые регионы как минимум на ближайший год. Россия не стала исключением, и в период с 28 марта по 1 июня было закрыто порядка 80% ретейлеров, что фактически остановило работу большинства торгово-развлекательных центров. В пиковые недели простоя произошло драматическое снижение оборотов арендаторов фэшн-индустрии, общепита и сферы развлечений (более 90%). Остро встала проблема взаимоотношений арендодателей и арендаторов относительно выполнений договорных условий аренды: были предприняты попытки решения вопроса на законодательном уровне. К концу апреля были достигнуты соглашения с 80% владельцев ТРЦ.

Первая отмена ограничений на работу ТРЦ в Москве произошла 1 июня, а с 9 июня был отменен режим строгой самоизоляции. За первую неделю работы ТЦ после отмены ограничений в будни трафик находился на уровне 45-50% от прошлогоднего, а в выходные он составил 55-60%. Трафик в магазинах крупных сетевых арендаторов с начала июня составил в среднем 50-70% от показателей прошлого года. К концу третьего квартала трафик стабилизировался на уровне 80-85% от значений сопоставимого периода прошлого года. Однако в связи с ростом заболеваемости к началу октября частично возвращаются ограничительные меры (режим самоизоляции для определенных групп граждан, рекомендации по сокращению посещений общественных мест и т.п.), что непосредственно сказывается на показателях посещаемости.

Большинство ретейлеров перешли к оптимизации количества торговых точек, а также активно начали развивать электронную коммерцию – собственные онлайн-магазины, маркетплейсы, продажи через социальные сети. Онлайн-канал являлся сильным драйвером продаж на рынке ретейла до пандемии, однако режим самоизоляции стимулировал еще большее развитие диджитализации рынка.

Группа H&M приняла решение о запуске российских онлайн-магазинов Arket, & Other Stories, COS, Weekday и Monki, при этом офлайн-магазины первых двух брендов только планируются к открытию. Компания «Стокманн» открыла онлайн-аутлет, открытия офлайн-формата не планируется.

Традиционные офлайн-сегменты, например, люксовые бренды, также переориентировались на онлайн-торговлю. Несмотря на то, что до пандемии 72% клиентов премиального сегмента предпочитали совершать покупки в магазинах, во время карантина люксовые бренды перешли в онлайн, добавляя в процесс покупки элементы «премиального» обслуживания. Так, Gucci Live предоставляет возможность консультирования клиентов во время покупок в прямом эфире. Создаются специализированные маркетплейсы: например, запуск компанией Alibaba аутлета, где представлены товары люксовых брендов Luxury Soho, а также запуск компанией Amazon платформы Common Threads: Vogue x Amazon Fashion с эксклюзивными вещами от независимых дизайнеров.

Отмечается активное развитие модели live commerce на фоне роста стриминговых сервисов – это новый способ онлайн-взаимодействия продавца и покупателя, объединенное прямым включением продавца или инфлюенсера и возможностью покупать онлайн (лидеры: TaoBao группы Alibaba, Amazon Influencer группы Amazon).

Евгения Хакбердиева, директор департамента торговой недвижимости Knight Frank: «Рост онлайн-каналов не свидетельствует о том, что офлайн исчезнет, скорее, это стимулирует традиционный ретейл быть более гибким, идти в ногу со временем и отвечать запросам потребителей. Мы ожидаем, что в ближайшие несколько лет офлайн-торговля будет трансформироваться, создавая новые форматы магазинов и сервисов для клиентов, а также зоны для социализации, образования, культурных и развлекательных мероприятий».

В свою очередь, на рынок сетевой торговли огромное влияние оказывают глобальные процессы: покупательское поведение и предпочтения меняются почти молниеносно в сравнении с предыдущими десятилетиями. Список основных требований со стороны современного покупателя разнообразен и обусловлен цифровизацией, демографическими изменениями и ответственным отношением к окружающей среде. Технологическое развитие также влияет на потребительское поведение и заставляет ретейлеров искать более гибкие пути взаимодействия с покупателем – от выбора новых точек коммуникации (уход в соцсети) до развития омниканальности. Такая трансформация безусловно влияет и на «поведение» самих брендов, большинство из которых переориентируются на работу по правилу 3R (Reduce-Reuse-Recycle). Идет отказ от использования животных материалов, активная работа по внедрению переработанных материалов и сокращению использования природных ресурсов при производстве новых. На передний план выходят и вопросы этики: отношение к другим культурам и нациям, условия рабочих и чистота сделок по закупке материалов.

Новое, в том числе более осознанное поведение потребителей, ориентировано на получение новых впечатлений, развитие культурных традиций, поддержание молодости, активности, стремление к здоровому образу жизни. Торговые центры увеличивают развлекательную и спортивную составляющие: доля операторов развлечений увеличилась с 8% до 15% в аренднопригодной площади торговых центров (по сравнению с объектами, введенными в эксплуатацию до 2014 года), доля спортивной составляющей – с 1% до 4% (по сравнению с объектами, введенными в эксплуатацию до 2014 года). Стоит отметить увеличение числа узкоспециализированных концепций, таких как единоборства, йога и пилатес, танцевальные студии, сайклинг, кросс-фит.