Рынок железнодорожных контейнерных перевозок из Китая в Европу в текущем десятилетии растет взрывными темпами благодаря субсидированию и «экономически необоснованным тарифам». Это еще один пример того, как «экономическое чудо» совершается «нерыночными» средствами, вопреки классическому «экономиксу». Будет ли сухопутный контейнерный путь из Китая также стремительно развиваться в ближайшие годы, и на что рассчитывать импортерам из КНР при планировании логистики своего бизнеса?

Из «статистической погрешности» – в долю рынка

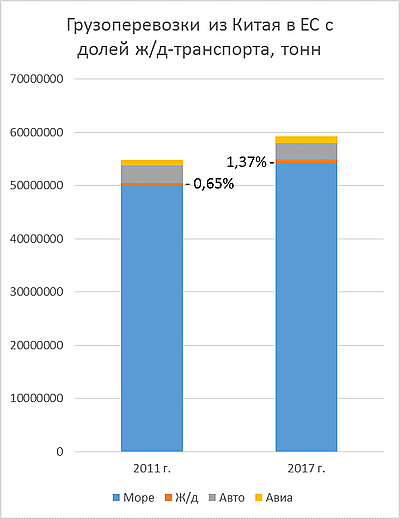

Рынок грузоперевозок из Китайской Народной Республики на европейскую часть континента был и остается «рынком морских перевозок». Более 90% грузов в данном направлении перевозится с участием морского транспорта, преимущества которого – низкая цена и огромная грузовместимость – не позволят изменить это бесспорное лидерство в обозримом будущем.

Объемы перевозок железнодорожным транспортом из Китая на европейскую часть континента еще в начале 2000-х годов были, как говорят в таких случаях, «на уровне статистической погрешности». По данным Eurostat, в физическом выражении доля ж/д-транспорта в импортных грузоперевозках в страны ЕС из Китая в 2011 году составляла 0,65%. Российская Федерация в силу свой протяженности и близости части страны к Китаю использовала железнодорожный транспорт активнее, но в Центральный и Северо-Западный федеральные округа объемы ж/д-перевозок были очень незначительными.

За семь лет доля ж/д-транспорта в импорте грузов из Китая в ЕС увеличилась до 1,37%. По-прежнему, железная дорога – не конкурент рынку морских перевозок, но объемы импорта по железнодорожной дороге из Китая в европейском направлении стремительно росли все последние годы.

Для общего представления о соразмерности объемов российского импорта контейнеров морским и железнодорожным транспортом сравниваем цифры: перевалка импортных контейнеров (основную долю составляют контейнеры из Китая) в морских портах РФ в 2017 году составила 1,95 млн TEU; прямыми поездами из Китая импортировано около 55 тыс. TEU.

Развитие рынка контейнерных ж/д-перевозок КНР – Европа

Рынок железнодорожных перевозок из Китая в направлении Европы – самый динамичный и стремительно развивающийся в текущем десятилетии.

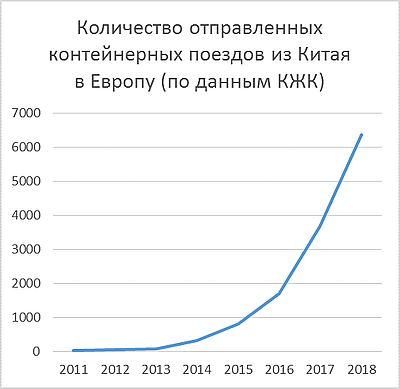

По данным Китайской железнодорожной корпорации (КЖК), в период с 2011 по 2016 год годовое число отправленных поездов составляло 17, 42, 80, 308, 815 и 1702 соответственно. Резкий скачок был отмечен в 2017-м, когда по маршрутам Китай – Европа было отправлено 3673 поезда. В 2018 году это число выросло до 6363 составов – на 73% больше, чем в 2017 году.

Одновременно с этим обогатилась и структура перевозимых грузов: от перевозок преимущественно IT-продукции спектр товаров в контейнерном импорте из Китая расширился за счет одежды, обуви, головных уборов, автозапчастей, сельхозпродукции, пищевых продуктов, вина, кофейных бобов, древесины, мебели, продукции химической промышленности, машиностроительного оборудования и мелких промышленных товаров.

Как видим из представленной статистики, рынок железнодорожных перевозок из Китая в Европу стремительно контейнеризируется. У этого явления есть несколько взаимосвязанных причин:

- Доля грузов, релевантных для перевозки в контейнерах на направлении КНР-Европа достигает порядка 80%. Более половины грузов в ЕС приходится на товарную группу «машины, оборудование и промышленные изделия», 10-15% – на металлопродукцию, 5-10% - товары из стекла и керамики, готовые стройматериалы, одежда, обувь, текстиль. Грузы в Российскую Федерацию включают около четверти объема машинотехнической продукции и промтоваров, 15-20% - металлопродукция, стройматериалы, около 10% - готовая химическая продукция и химическое сырье.

- Снижение тарифа на перевозки контейнеров, в среднем, с 9 тыс. $/FEU в 2011 году до 5,5 тыс. $/FEU на текущий момент, существенно увеличило спрос на услугу (подробнее о китайской политике формирования тарифов поговорим ниже).

- Железнодорожные тарифы достигли уровня, когда такие конкурентные преимущества ж/д транспорта по сравнению с морским, как скорость, перевозка по расписанию и сохранность грузов, существенно увеличили свой вес. Для больших партий товаров с высокой стоимостью даже двукратное увеличение затрат на транспортировку не очень заметно влияет на себестоимость. При этом ускоряется оборот капитала.

- Увеличение числа маршрутов и частоты отправок контейнерных поездов расширяет возможности этого сегмента грузоперевозок и стимулирует интерес к нему со стороны грузовладельцев.

- Основным контрагентом Китая в Европе является Германия, которая обеспечивает прием порядка 60% всех контейнеров на этом направлении. При поставках из Китая в Германию практически 100% грузов перевозится в контейнерах, включая строительный камень, рудное и нерудное сырье, топливо и тому подобные грузы, в силу доминирования технологий контейнерной перевалки грузов как в китайских, так и в немецких портах.

Главный драйвер роста

Взрывной рост спроса на контейнерные перевозки китайских грузов по железной дороге в Европу был обусловлен резким снижением тарифа, в среднем, с 9 тыс. $/FEU (эквивалент 40-футового контейнера) в 2011 году до 4,8 тыс. $/FEU в 2012 году и дальнейшей стабилизацией на уровне 5,5 тыс. $/FEU с 2013 года и до текущего момента.

Что могло произойти в Китае и в странах-транзитерах – России и Казахстане, из-за чего вот так, за год тариф снизился в два раза?

В России и Казахстане ничего существенного не произошло, зато в Китае решили в очередной сделать всё по-своему – выделить субсидии на поддержку экспортных железнодорожных перевозок. Причем, это субсидирование – децентрализованное, осуществляется только заинтересованными администрациями провинций и городов центрального подчинения и только в отношении экспортных трансконтинентальных железнодорожных маршрутов. Перевозки в порты и импортные ж/д перевозки не субсидируются.

Каждая провинция сама решает, какой объем субсидий выделять на поддержку железнодорожного экспорта. Заинтересованы в субсидиях в первую очередь провинции и города Центрального Китая, удаленные от портов, географически более близкие к Европе по суше. Размер региональных субсидий варьируется от $1500 до $7000 на FEU. В среднем, размер субсидий составляет $3500-4000 на FEU, что снижает экономически обоснованный тариф на контейнерную перевозку с $9000-10000 до $5000-5500. Де-факто, такое субсидирование «обнуляет» провозную плату по китайской территории.

Для чего китайцы это делают, какая выгода в таких затратах? Компенсация логистических затрат увеличивает для иностранных покупателей привлекательность товаров и поддерживает производство в центральных провинциях Китая. При этом, согласно оценкам ЕБР, средний размер субсидий на один FEU составляет 0,3-04% от стоимости перевозимого в нем груза. Получаются не очень высокие затраты в сравнении со стоимостью вывозимых грузов и экспортной выручкой.

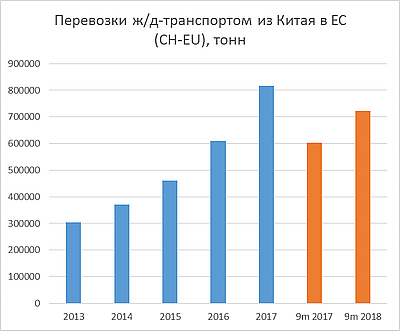

Китай увлек Евросоюз, но не Россию

По данным Eurostat, за 5 лет – с 2013 по 2017 год – общий грузопоток на железнодорожном транспорте из Китая в страны ЕС вырос в 2,7 раза – с 350 тыс. тонн до 816 тыс. тонн. В 2017 году динамика роста составила 33,7% по сравнению с 2016 годом. В 2018 году темпы роста общего грузопотока из Китая по железной дороге чуть скромнее – 19,8%, но это все равно высокая динамика.

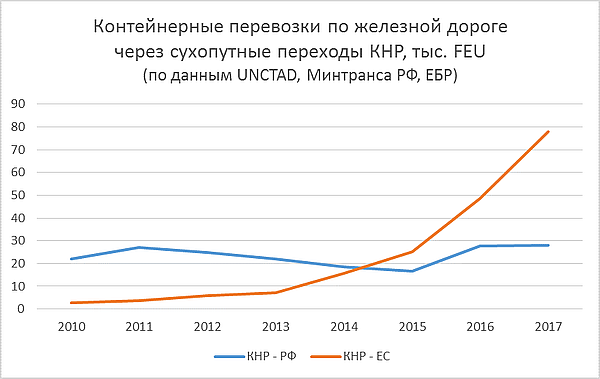

При этом объем рынка контейнерных железнодорожных перевозок из Китая в ЕС в этом периоде увеличивался взрывными темпами. По данным UNCTAD, контейнерный грузопоток на этом направлении увеличился с 2,8 тыс. FEU в 2010 году до 48,7 тыс. FEU в 2016 году. По данным российского Минтранса, транзитные контейнерные перевозки из Китая в ЕС в 2017 году увеличились до 164 тыс. TEU (82 тыс. FEU) – на 68% больше, чем в 2016 году. В I полугодии 2018-го эта тенденция сохранилась.

Таким образом, в отношении европейского рынка политика китайского субсидирования железнодорожного экспорта сработала «на отлично». В отличие от рынка Российской Федерации...

В 2010 году из Китая в РФ по железной дороге через сухопутные погранпереходы было импортировано 22,1 тыс. FEU – почти в 8 раз больше, чем транзит в ЕС. В 2011 импорт в РФ увеличился до 27,2 тыс. FEU, затем на фоне кризиса он начал сокращаться – до 16,7 тыс. FEU в 2015 году, в 2016-м снова вырос 27,7 тыс. FEU, в 2017 году существенных изменений в общих объемах контейнерного импорта не произошло. То есть, говорить о росте здесь можно только условно - скорее, восстановились докризисные объемы.

Андрей Лисовский, руководитель Отдела железнодорожных перевозок ГК TELS:

«Такая несинхронность динамики спроса на контейнерные ж/д-перевозки из Китая у российских и европейских импортеров объясняется следующими факторами:

1. Новый виток экономического кризиса сдерживал с 2012 года интерес российского бизнеса к использованию железнодорожного транспорта для импорта контейнеров из Китая – очень жестко тогда стояли задачи по сокращению затрат. Импорт в ЕС продолжал расти на фоне низкого начального уровня объемов перевозок и высокой емкости европейского рынка.

2. Российский бизнес не торопится менять отлаженные логистические схемы. Если ему удается работать с приемлемой прибылью в условиях двухмесячной морской перевозки товаров – зачем тратить больше? Европейский бизнес закупает более дорогостоящие товары, поэтому больше готов к увеличению затрат в пользу скорости и сохранности доставки.

3. Ускоренные контейнерные поезда, идущие в ЕС, подвергаются меньшим задержкам – фактически только на погранпереходах, в то время как поезда российского назначения нередко застревают на терминалах в ожидании выгрузки, из-за чего теряется заявленное преимущество в скорости».

Получается так, что тот уровень китайских субсидий, который позволяет снизить стоимость железнодорожных контейнерных перевозок почти в 2 раза по сравнению с экономически обоснованным тарифом, все равно недостаточен для существенного увеличения спроса на эти услуги со стороны импортеров в России. А поскольку снижения этих тарифов в ближайшие два года не прогнозируется, не стоит ожидать и стремительного роста объемов импортных перевозок в РФ на этом направлении.

Что будет с тарифами «завтра»

Проводимая властями ряда китайских провинций политика субсидирования существенно влияет на экономику международных контейнерных перевозок, фактически искажая соотношение реальной себестоимости перевозок и тарифов. При таком положении вещей всегда есть риски сокращения или даже прекращения субсидирования, что тут же удорожит ставшие уже привычными схемы железнодорожной доставки грузов из Китая.

Однако эксперты Евразийского Банка Развития в своих прогнозах не усматривают рисков изменения тарифов в ближайшие два года.

Действующие тарифы обеспечивают взрывной рост рынка экспортных контейнерных железнодорожных перевозок, и такая тенденция продолжится до 2020 года. По оценкам экспертов ЕБР, к 2020 году объемы контейнерных перевозок КНР-Европа-КНР при таких условиях достигнут 200-250 тыс. FEU – то есть, удвоятся по сравнению с 2017 годом. Нет признаков, что китайские власти собираются отказаться от такого эффекта.

Снижения тарифов до 2020 года тоже ожидать не стоит, поскольку в этом нет смысла – этот сегмент и так растет стремительно, быстрее скорости решения проблем с пропускной способностью железнодорожной инфраструктуры по пути следования. Если, представим, по каким-то причинам экономически обоснованный тариф на ж/д перевозку снизится, администрация китайских провинций, скорее всего, сократит субсидирование до объемов, поддерживающих действующие тарифы.

Это означает, что в ближайшие два года тарифы на контейнерные железнодорожные перевозки из Китая, вероятнее всего, сохраняться на текущем уровне – в среднем, $5000-5500 за FEU ($4500-7500 на разных направлениях). Это примерно в 2 раза выше стоимости морской перевозки, но в разы быстрее и сохраннее, и в несколько раз меньше стоимости авиафрахта, что создает уже конкуренцию рынку грузовых авиаперевозок при планировании логистических бюджетов импортерами из КНР.

Китай – «заменитель» Европы

Хоть и не взрывными темпами, но интерес российских заказчиков транспортно-логистических услуг к схемам импорта из Китая с участием ж/д транспорта все-таки растет. В первую очередь, это касается тех видов грузов, по отношению к которым увеличение логистических затрат не существенно влияет на себестоимость, а скорость выхода товара на рынок имеет значение

Андрей Лисовский: «Сегодня китайская промышленность выпускает уже хорошую сложнотехническую продукцию, которая по своим характеристикам не уступает раскрученным мировым брендам, но значительно дешевле, особенно, если марка еще на вышла на мировой рынок. Бизнес в странах ЕАЭС уже активно закупает китайское оборудование для своих производственных нужд или на продажу – мы это видим и по заявкам от наших клиентов.

При этом, осуществить импорт из Китая для любого заказчика уже не сложно. Хороший логистический провайдер может юридически грамотно решить вопрос даже при отсутствии у китайского поставщика экспортной лицензии, может выступить в роли грузоотправителя или грузополучателя, чтобы снять с клиента все заботы по организации перевозки, даже фактически закроет все вопросы по получению требуемых сертификатов и оформлению товаросопроводительных документов».

Опираясь на данные таможенной статистики, эксперты ЕБР называет цифру от $10/кг – примерно при таком уровне стоимости груза его владельцы начинают интересоваться перевозками из Китая по железной дороге. За последние годы в структуре перевозимых грузов отмечается значительное увеличение доли промышленных товаров народного потребления. Развитие инфраструктуры «шелкового пути» создает предпосылки для более активного использования этих схем перевозок.

Елена Сазончик, директор по маркетингу ГК TELS:

«В силу разных причин в ближайшие два года прогнозируется ослабление национальной валюты и снижение роста зарплат населения в России. Например, по прогнозам Сбербанка России курсу рубля в 2019-2020 годы составит 65-70 рублей за доллар, инфляция ожидается на уровне 4-5%, зарплаты россиян в 2019-м увеличатся всего на 2,5%. Снижение реальных доходов сократит спрос на импортные потребительские товары в среднем сегменте, и на этом фоне следует ждать перераспределения импортного грузопотока в пользу более дешевых товаров из Китая.

Как обычно, основной поток пойдет с участием морского транспорта, но железнодорожный контейнерный импорт также вырастет не только за счет прямых контейнерных поездов из Китая, но и благодаря использованию ж/д-транспорта при доставке контейнеров с перевалкой в портах».

***

В «оптимистичных» прогнозах Евразийского Банка Развития рассматривается возможное увеличение субсидий для железнодорожного экспорта из Китая после 2020 года. Поясняется это тем, что к тому времени действующие тарифы уже не обеспечат сохранения той же динамики роста контейнерного экспорта, и если китайские власти будут в таком росте заинтересованы, не исключено увеличение субсидий и дальнейшее снижение тарифов на железнодорожные контейнерные перевозки. При таком развитии событий интерес российских грузовладельцев к китайскому «шелковому пути» может существенно вырасти.

________________

P.S.: Но в целом действующая китайская практика субсидирования контейнерных железнодорожных перевозок выглядит достаточно непрочным фактором при долгосрочном планирования бизнеса, завязанного на импорт из КНР. Насколько можно быть уверенным, что это субсидирование по каким-либо «китайским» причинам не будет сокращено или переадресовано? Пока таких причин не наблюдается, но…

Департамент маркетинга ГК TELS

Использованные источники: Евразийский Банк Развития, доклад №49, 2018; Eurostat; Министерство транспорта РФ; РЖД-Партнер; газета «Коммерсантъ».