Погрузка и грузооборот показали разнонаправленную динамику

После трехлетнего роста погрузки на сети РЖД объемы перевозок на железнодорожном транспорте в 2019 г. снизились на -0,9% за год и составили 1 278,1 млн т. При этом экспортные отправки сократились на -0,8%, а внутренние — на -1,2%. Грузооборот же, наоборот, вырос по отношению к прошлому году на +0,2%, установив новый рекорд — 2 601,3 млрд т-км.

Рынок вагоностроения прошел очередной пик

Прошедший год стал рекордным для российских вагоностроителей: было реализовано 78,5 тыс. грузовых вагонов, что на +14% больше выпуска 2018 г. Снижение погрузки в 2019 г. на -0,9% вместе с максимальной реализацией подвижного состава привело к увеличению профицита парка.

В среднесрочной перспективе ожидается сокращение объемов закупок нового подвижного состава и смещение спроса с универсальных вагонов в сторону специализированных. В этих рыночных условиях преимущества будут иметь те вагоностроительные предприятия, которые смогут предложить продукт с улучшенными технико-экономическими показателями.

Уголь активнее переходит на вагоны нового поколения

Погрузка угля снизилась в 2019 г. на -0,8% к прошлому году на фоне падения экспортных цен. Часть стран Европейского союза активно сокращали генерацию электроэнергии из угля в рамках климатической политики, переходя на сжиженный природный газ в качестве альтернативы. Этот процесс вызвал сокращение спроса на уголь на некоторых национальных рынках, что понизило конкурентоспособность данного ресурса.

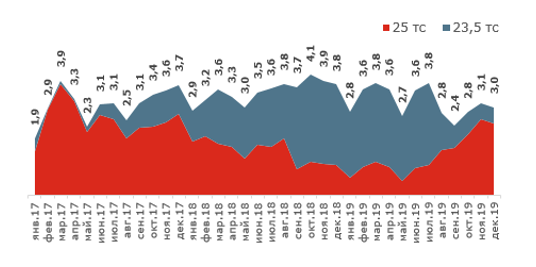

Мировые котировки на энергетический уголь в 2019 г. прошли фазу пиковых значений 2018 г. и сохраняют уровень $70 и $50 за тонну для восточного (FOB Восточный) и западного (FOB Рига) направлений соответственно. Во-первых, это снизило маржинальность угольных компаний до минимальных значений, а, во-вторых, повысило долю вагонной составляющей в структуре экспортной цены. На этом фоне все большее значение для железнодорожных операторов приобретает эффективность парка, в связи с чем в структуре реализации сформировалось доминирование полувагонов нового поколения по сравнению с подвижным составом на тележке 18-100 (рис. 1).

Рис.1 Структура реализации полувагонов в РФ, тыс. ед.

Грузооборот по углю на сети, несмотря на падение погрузки, продолжил расти в 2019 г., что свидетельствует о дальнейшем увеличении средней длины плеча перевозок из-за переориентации грузопотоков на восток. Однако полигон оказался не готов к таким объемам вследствие ограничений инфраструктуры, что повлекло за собой увеличение оборота полувагона, падение скорости на сети и накопление профицита парка.

Средний оборот вагонов на сети РЖД в декабре 2019 г. вырос до 16,7 дней, то есть на +7,7% к аналогичному периоду 2018 г. Если в начале года можно было говорить о здоровом профиците на уровне 2% от парка, который необходим для удовлетворения потребностей вывоза грузов в пики спроса, то ближе к концу 2019 г. профицит полувагонов, по оценке ОВК, превышал эту норму на 10-15 тыс. ед. Насыщение сети полувагонами, в свою очередь, повлекло за собой снижение их арендной ставки.

Зерно — экспортеры в ожидании роста мировых цен

Погрузка зерна упала по отношению к прошлому году сразу на -20%. Главная причина столь большого сокращения объемов перевозок связана с низкими мировыми ценами на зерно, которые побудили отечественных аграриев придержать отгрузку злаковых в ожидании более благоприятных условий на рынке. Экспорт зерна сократился на -27%. Египет, крупнейший импортер российского зерна, снизил закупки пшеницы из РФ на –36%, при этом нарастил объемы более дешевого зерна из Украины и Румынии. Падение отгрузки российского зерна зафиксировано также в адрес Ирана (-10%), Израиля (-9%), Турции (-30%) и Бангладеш (-71%). Однако погрузка в Азербайджан выросла на +72%, в Китай — на +28%. Важной тенденцией в зерновом секторе России, которая способна оказать значительное влияние на рынок, стала консолидация трейдинговых, инфраструктурных и операторских зерновых активов на базе ВТБ холдинга. Эксперты рынка отмечают, что появление финансовой группы в зерновом секторе уже сейчас усиливает конкуренцию между портами и терминалами, что в конечном итоге может привести к снижению себестоимости перевозки отечественного зерна и повышению его конкурентоспособности на мировом рынке.

Удобрения — разворот на внутренний рынок

Российские производители минеральных удобрений переориентируются на внутренний рынок, на котором перевозки выросли на +6%. Экспорт остался на уровне прошлого года. Разворот в сторону внутреннего потребителя связан с развитием отечественного сельского хозяйства. Так, согласно нацпроекту «Международная кооперация и экспорт», к 2024 г. экспорт продукции агропромышленного комплекса должен вырасти до $45 млрд. По оценке президента Российской ассоциации минеральных удобрений Андрея Гурьева, потребление минеральных удобрений в 2019 году в России выросло на +14,5% до 9,5 млн т, а в 2020 г. рост может составить еще +5–10%. Дальнейшее увеличение грузовой базы могут обеспечить инвестпроекты российских производителей минеральных удобрений, предполагающие рост выпуска удобрений за счет открытия новых производств.

Нефть — тренд на стабилизацию рынка

Погрузка нефти и нефтепродуктов на сети РЖД снизилась в 2019 г. на -1,9%. При этом неуклонно меняется структура перевозок — на сети увеличиваются объемы транспортировки светлых нефтепродуктов. Поддержать стабильный спрос на светлые нефтепродукты в ближайшие годы помогут потребности промышленных предприятий, а также транспорта, в первую очередь авиационного и морского. Несмотря на продолжающуюся отрицательную динамику в перевозках нефти железнодорожным транспортом, появились факторы, говорящие о тренде на стабилизацию ситуации на рынке. Так, после продолжительного невосполнения списанных вагонов сегмент нефтебензиновых цистерн вошел в фазу баланса. В 2019 г. ставка аренды на нефтебензиновые цистерны выросла за год в 2 раза: с 600 руб./сутки в 2018 г. до 1 200 руб./сутки. Уже в конце 2019 г. игроки на рынке, ожидая возможный дефицит в сегменте, начали пополнять свой парк: впервые с 2015 г. вагоностроительные заводы выпустили и реализовали нефтебензиновые цистерны. Важным итогом года также стала консолидация парка нефтебензиновых цистерн РФ. Почти 50% вагонов арендованы тремя операторами: компаниями Трансойл, RAILGO и НефтеТрансСервис.

Рынок СУГ открывает для себя Китай

Рынок железнодорожных перевозок СУГ в прошедшем году снизился к 2018 г. на -2,5%, показав результаты, сопоставимые со среднегодовой погрузкой в 2015-2017 гг. Одним из важнейших итогов года стал запуск экспорта СУГ в Китай – Иркутская нефтяная компания с августа 2019 г. начала перевозки СУГ по железной дороге до Маньчжурии. Азиатский рынок привлекателен для российских производителей СУГ, поэтому можно ожидать дальнейшего развития экспортных проектов, причем не только в Китай, но и в другие страны региона. Впрочем, возможный спрос на подвижной состав, обусловленный увеличением дальности перевозок в восточном и юго-восточном направлениях, может быть понижен после открытия крупнейшего нефтехимического комплекса ЗапСибНефтехим (СИБУР).

Химия — рост перевозок и замедление контейнеризации

Рынок перевозок продуктов химической отрасли продолжил расти. Так, перевозки аммиака увеличились на +16%, метанола — на +4%. Важным трендом на рынке стало замедление контейнеризации перевозок химической продукции: если среднегодовой темп роста в 2013-2018 гг. превышал +20%, то в 2019 г. перевозки в танк-контейнерах выросли всего на +13,8%. Такая динамика свидетельствует о том, что эксплуатация цистерн является более универсальным решением. Если применение вагонов-цистерн для транспортировки химических грузов гарантирует всем участникам перевозочного процесса совместимость с их инфраструктурой, то работа с контейнерами подразумевает наличие специальной техники (ричстакеры, вилочные погрузчики и др.) для перегрузки и транспортировки контейнеров в пределах складских площадок. Также важно отметить, что цистерны на текущий момент гораздо лучше приспособлены для перевозки застывающих грузов, требующих систем разогрева и теплоизоляции.

Контейнеры — рост перевозок продолжится, несмотря на сокращение субсидий

В 2019 г. по сети РЖД было перевезено свыше 5 млн контейнеров ДФЭ (TEU), что на +12,6% больше, чем в 2018-м. Количество груженых контейнеров, отправленных во всех видах сообщения, выросло на +13,1% и составило 3,4 млн ДФЭ (перевезено 47,6 млн тонн грузов, +13,6%). Наибольший прирост наблюдается в сегменте лесных грузов (+32,9%), что обусловлено постепенным переходом от экспорта круглого леса к деревообработке внутри страны с последующим экспортом уже готовой продукции с высокой добавленной стоимостью. Неясной остается ситуация с субсидиями Китая на сухопутные контейнерные перевозки — ожидается сокращение субсидий на перевозку по текущим маршрутам, при этом возможен ввод субсидий на новые, в частности, проходящие через Восточный полигон. Повышению конкурентоспособности сухопутных маршрутов также способствуют новые требования по содержанию серы в судовом топливе, вступившие в силу с 2020 г. Это привело к значительному росту фрахтовых ставок на контейнерные перевозки из Китая в порты Европы.

Лесные грузы сдают позиции

На мировом рынке леса завершился глобальный цикл роста цен, длившийся последние два года. Это обусловлено нисходящим трендом потребления лесоматериалов в Китае и Европе и, как следствие, снижением спроса. В качестве ключевых потенциальных драйверов увеличения потребления лесных грузов можно выделить глобальный рост населения, тренд на экологию и формирование новых емких рынков, например, таких, как Индия и Австралия.

На внутреннем рынке погрузка лесных грузов в 2019 г. сократилась на -7% по сравнению с 2018 г., что привело к снижению спроса на лесовозные платформы. В то же время ситуацию усугубляет накопившийся профицит парка полувагонов, который несет угрозу понижения их арендной ставки и возврата части полувагонов на лесные маршруты. Однако наблюдается активная контейнеризация лесных грузов. Так, в 2019 г. перевозки лесных грузов в контейнерах выросли на +72% к предыдущему году, а в ДФЭ рост составил +33%, являясь основным драйвером роста перевозок груженых контейнеров (рис. 2).

Рис.2 Изменение объемов перевозок контейнеров в 2019 г. к 2018 г. в РФ, тыс. ДФЭ