Аналитики международной консалтинговой компании Knight Frank, что по итогам 2018 года совокупный объем сделок составил 787 тыс. кв. м, что на 16% меньше, чем в 2018 году (946 тыс. кв. м). Данный спад объясняется тем, что в 2018 году не было сверхкрупных сделок. Общий объем чистого поглощения в офисах класса А и В незначительно снизился по сравнению с 2017 годом и составил 604 тыс. кв. м. Лидерами по объему сделок по итогам 2018 года стали компании, представляющие сектор телекоммуникаций/медиа/технологий с долей 19% от общего объема сделок. Новым типом арендаторов, который активно завоевывает позиции и уже провел ряд крупных сделок по аренде, становятся коворкинги. Общий объем сделок у данного типа арендаторов составил более 26 тыс. кв. м. При этом больше всего сделок с офисами прошло в пределах Садового кольца, тогда как из границ Бульварного кольца наблюдается отток арендаторов.

В 2017 году на рынке прошли такие сверхкрупные сделки, как покупка АИЖК 75 тыс. кв. м в «IQ-квартал», покупка компанией «Газпромнефть» 44 тыс. кв. м в БЦ «Аквамарин»). Крупнейшей сделкой 2018 года является покупка правительством Московской области 30 тыс. кв. м в БЦ «Паллау-РБ».

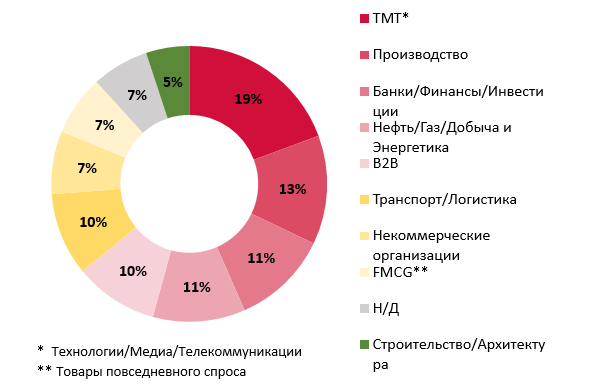

Распределение арендованных и купленных офисных площадей в зависимости от профиля компании

Источник: Knight Frank Research, 2019

Среди арендаторов с долей в 19%, как и в 2018 году лидируют компании, представляющие сектор телекоммуникаций/медиа/технологий. На втором месте – производственные компании с долей 13%.

Новым типом арендаторов, который активно завоевывает позиции и уже провел ряд крупных сделок по аренде, становятся коворкинги. По сравнению с 2017 годом доля сделок с коворкингами выросла с менее чем 1% до 3%. В 2018 году уже прошло несколько крупных сделок по аренде офисов. В первую очередь, здесь стоит выделить международного оператора коворкингов WeWork, который вышел на московский рынок и совершил три сделки, совокупная площадь которых составила более 13 тысяч кв. м.

|

Сеть коворкинга |

Площадь, кв. м |

Бизнес-центр |

|

Sreda |

6 000 |

Федерация Восток |

|

WeWork |

5 887 |

Белая Площадь |

|

WeWork |

4 289 |

Савин |

|

WeWork |

3 206 |

Галерея Якиманка 26 |

|

SOK |

3 200 |

Сады Пекина |

|

Meeting Point |

2 230 |

Белые Сады |

|

Deworkacy |

1 292 |

Леонтьевский пер., 2А |

Источник: Knight Frank Research, 2019

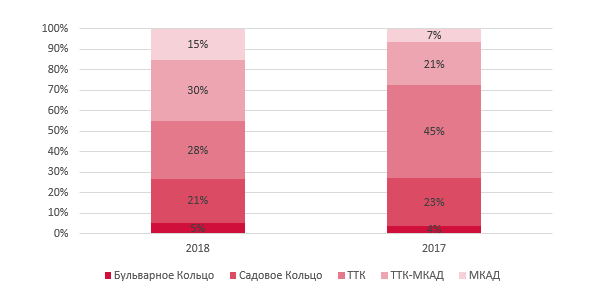

По итогам 2018 года 73% от всего объема сделок с качественной офисной недвижимостью совершалось за пределами Садового кольца, что сопоставимо с аналогичным показателем в 2017 года.

Динамика распределения общего объема офисных сделок в зависимости местоположения офисного здания

Продолжают пользоваться высоким спросом деловые районы, расположенные в районе Третьего транспортного кольца (ТТК) и между ТТК и МКАД. По итогам 2018 года 35% всех сделок новой аренды приходится на районы, расположенные вокруг ТТК и 28% – на районы между ТТК и МКАД. Это объясняется хорошей транспортной доступностью локаций, которую обеспечивают Московское центральное кольцо и Большая кольцевая линия.

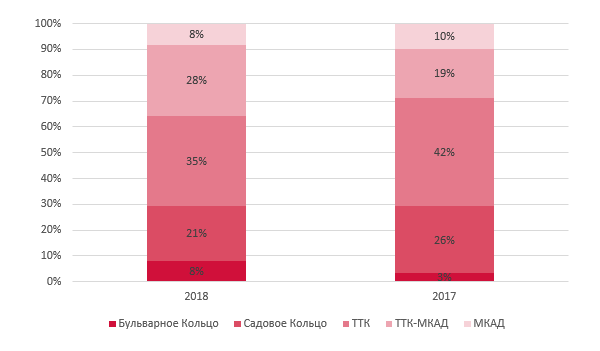

Динамика распределения новой аренды офисных площадей в зависимости местоположения офисного здания

Источник: Knight Frank Research, 2019

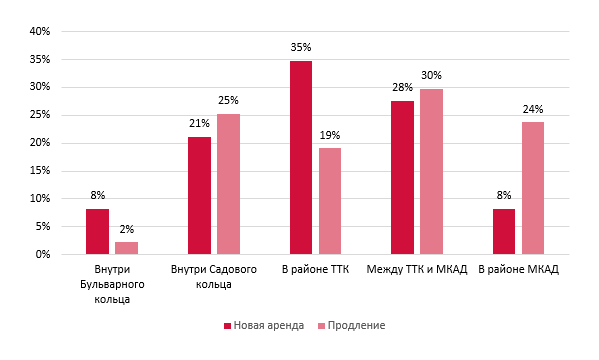

По-прежнему менее высоким спросом пользуются районы за пределами МКАД и деловой район внутри Бульварного кольца – на каждый из этих районов приходится менее 10% от всего объёма сделок по новой аренде. При этом в бизнес-центрах внутри Бульварного кольца в 2018 года сократилась с 8% до 2% доля сделок по продлению договоров аренды, что свидетельствует об оттоке арендаторов. Затруднённая транспортная доступность на автомобиле, удорожание парковки заставляют арендаторов рассматривать альтернативные районы для размещения своего офиса. При этом доля новых договоров в пределах ТТК значительно превышает договора по продлению – в соотношении 35% к 19%.

Распределение арендованных офисных площадей в зависимости от типа сделки и местоположения офисного здания

Источник: Knight Frank Research, 2019

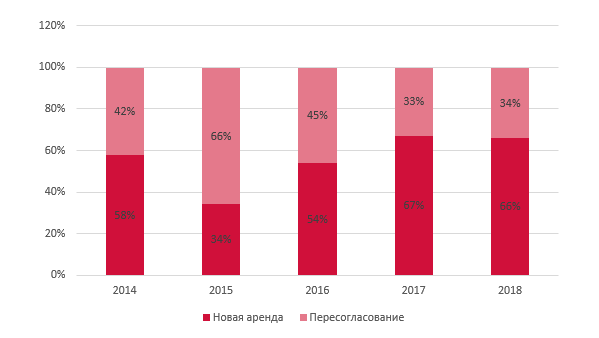

Динамика соотношения новых договоров аренды и продлений в 2018 году подтвердила тенденцию по восстановлению рынка – в отличие от провалов в 2015 и 2016 гг. по объему новых договоров, по итогам 2018 года их доля снова достигает более 65%.

Динамика распределения арендованных офисных площадей в зависимости от типа сделки

Источник: Knight Frank Research, 2019

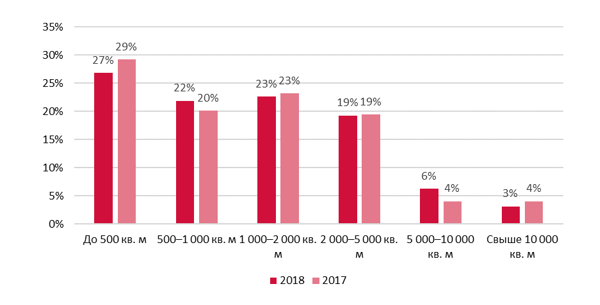

По итогам 2018 года структура сделок в зависимости от их размера практически не изменилась по сравнению с 2017 годом. На 2 п.п. вырос спрос на офисные блоки площадью от 500 до 1 000 кв. м и на блоки от 5 000 до 10 000 кв. м соответственно. Рост количества сделок площадью от 5 000 до 10 000 кв. м повлиял и на средний размер сделки, который в 2018 году составил 2 050 кв. м, что на 5% выше размера средний сделки в 2017 году. Как отметил Константин Лосюков, директор департамента офисной недвижимости Knight Frank, оптимизация расходов заставляет многих арендаторов консолидировать свои офисные площади в одном месте, размещая свой офис в хорошей локации и создавая высокоэффективное пространство для своих сотрудников. В качестве примера можно привести компанию Ozon, которая консолидировала свои офисные площади и разместилась в БЦ «Башня на набережной» в ММДЦ «Москва-Сити».

Распределение сделок в зависимости от размера офисного блока

К ключевым сделкам 2018 относится приобретение Правительством Москвы почти 30 тыс. кв. м с БЦ «Паллау-РБ», далее сделки аренды ФСК ЕЭС в БЦ «Новион» на 19,6 тыс. кв. м, «Аэрофлота» в БЦ на Арбате, 1 – 18,5 тыс. кв. м.

Ключевые сделки по аренде и продаже офисных площадей в Москве в 2018 г.

|

Компания |

Площадь, м2 |

Бизнес-центр |

Класс |

Адрес |

Тип Сделки |

|

Структуры Правительства Московской области |

29 900 |

Паллау-РБ |

А |

Рублево-Успенское ш., 1-й км |

Продажа |

|

ФСК ЕЭС |

19 600 |

Новион |

А |

Самарская ул., д. 1 |

Аренда |

|

Аэрофлот |

18 447 |

Арбат ул., 1 |

A |

Арбат ул., д. 1 |

Аренда |

|

Банк "Авангард" |

14 000 |

Лесная ул., 6 |

B |

Лесная ул., 6 |

Продажа |

|

Ozon.ru |

17 402 |

Башня на Набережной |

A |

Пресненская наб., д. 10 |

Аренда |

|

Банк "ЗЕНИТ" |

12 817 |

Лотос |

А |

Одесская ул., д. 2 |

Продажа |

|

Транснефть-технологии |

12 666 |

ВЭБ Арена |

B+ |

Песчаная 3-я ул., д. 2А |

Аренда |

|

Трансмашхолдинг |

11 360 |

Ефремова ул., 10 |

B+ |

Ефремова ул., д. 10 |

Аренда |

|

X5 Retail Group |

9 701 |

Оазис |

A |

Коровий Вал ул., д. 5 |

Аренда |

|

Эталон Инвест |

9 174 |

ВТБ Арена Парк |

А |

Ленинградское ш., д. 36 |

Аренда |

|

Стройтранснефтегаз* |

8 766 |

Верейская Плаза III |

B+ |

Верейская ул., д. 29, стр. 134 |

Аренда |

|

Lamoda |

7 061 |

One Zhukov |

B+ |

Маршала Жукова пр-т, д. 1 |

Аренда |

|

Банк "Российский капитал" |

7 000 |

Воздвиженка Центр |

А |

Воздвиженка ул., д. 10 |

Аренда |

|

ФГУП «Почта России»* |

6 785 |

Парижская Коммуна |

B |

Кожевническая ул., д. 7, стр. 1 |

Аренда |

|

СМ Клиника |

6 098 |

3-й Проезд Марьиной Рощи, д. 41 |

В |

3-й Проезд Марьиной Рощи, д. 41 |

Аренда |

|

Sreda |

6 000 |

Федерация (Восток) |

В+ |

Пресненская наб., д. 12 |

Аренда |

|

Zolla |

6 000 |

Кунцево Плаза |

A |

Ярцевская ул., д. 19 |

Аренда |

*Knight Frank – консультант сделки

Источник: Knight Frank Research, 2019