Российский рынок e-commerce и финтеха вступил в фазу открытого конфликта между крупнейшими банками и цифровыми платформами. Повод — программы лояльности и налоговый режим продавцов на маркетплейсах, но по сути речь идет о доступе к аудитории, распределении прибыли и будущем конкуренции на финансовом рынке. Основательница Wildberries и председатель комитета по цифровым платформам «Деловой России» Татьяна Ким обратилась к Банку России, правительству и Федеральному собранию с открытым письмом. В нем Татьяна Ким критикует инициативы крупнейших банков по ограничению кешбэков на маркетплейсах и предупреждает: спор о программах лояльности на самом деле решает, останется ли у финтех-сервисов цифровых платформ шанс на честную конкуренцию с банковскими экосистемами..

Кратко

Российские цифровые платформы стали ключевым каналом роста для более чем 1 млн предпринимателей и фактически единственным способом масштабирования для малого и среднего бизнеса.

ФНС оценивает долю продавцов на маркетплейсах с налоговыми рисками всего в 0,3% — это важно в контексте обвинений в «массовой неуплате» налогов.

Крупнейшие банки заявляют о рисках «налогового арбитража» и требуют ограничить программы лояльности маркетплейсов, фактически добиваясь запрета части бизнес-модели селлеров.

При этом пять крупнейших банков за девять месяцев 2025 года заработали 1,93 трлн руб. чистой прибыли против 79 млрд руб. у финтех-подразделений маркетплейсов и МТС Банка — ресурсная база первых в 24 раза больше.

Банки уже располагают собственными торговыми платформами и экосистемами («Мегамаркет», «Самокат», «Купер», онлайн-магазины «Перекрестка» и «Пятерочки» и др.), а также инструментами для кешбэка за покупки на маркетплейсах, но используют их точечно.

По оценке Татьяны Ким, искусственное ограничение финтех-сервисов маркетплейсов приведет к торможению целых отраслей экономики, ухудшению конкурентной среды и разгону инфляции.

Ключевой запрос к регуляторам — обеспечить пространство для диалога между банками и цифровыми платформами, сохранив конкуренцию и стимулы для развития потребительского спроса.

Роль маркетплейсов: опора для малого бизнеса и новая «сетевая экономика»

За последние годы цифровые платформы в России превратились из нишевого канала продаж в инфраструктурный элемент экономики. По словам Татьяны Ким, с маркетплейсами сегодня работают более 1 млн предпринимателей — это микробизнес, ИП и малые компании из самых разных регионов страны.

Для этой аудитории маркетплейсы — практически единственный способ:

-

быстро выйти на многомиллионную аудиторию без капитальных затрат на собственную IT-и логистическую инфраструктуру;

-

протестировать ассортимент и новые ниши;

-

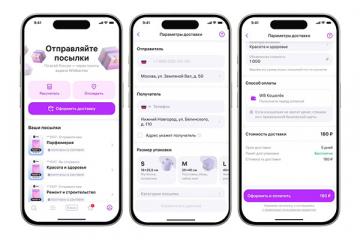

получать доступ к встроенным логистическим и финансовым сервисам (доставка, фулфилмент, эквайринг, факторинг, кредитование оборотного капитала).

С точки зрения государства цифровые платформы играют заметную роль и в повышении прозрачности оборота: Wildberries, по словам Ким, стала первым участником налогового мониторинга ФНС в торговле, а маркетплейсы включены в эксперимент ФНС по превентивному выявлению налоговых рисков у продавцов.

Руководитель ФНС Даниил Егоров оценивает долю компаний и ИП на маркетплейсах с рисками нарушения налогового законодательства в 0,3% — цифра значительно ниже, чем масштаб публичных претензий к сектору.

С чего начался конфликт: «1,5 трлн недоплаченных налогов» и «налоговый арбитраж»

Отправная точка эскалации — заявления главы «Сбера» о якобы неуплате маркетплейсами 1,5 трлн руб. налогов за 2025 год из-за скидок. Позже банк уточнил, что речь идет не о фактически неуплаченных налогах, а о возможных упущенных доходах бюджета в 2026 году из-за «налогового арбитража» продавцов, работающих на специальных режимах налогообложения.

Логика претензий выглядит так:

-

крупные компании платят НДС;

-

малые и средние предприниматели используют упрощённые режимы;

-

это создает, по мнению банков, «несправедливую конкуренцию» и «арбитраж» налоговой нагрузки.

В публичном поле это фактически переводит малый бизнес, легально работающий на спецрежимах, в категорию «подозреваемых», хотя сами спецрежимы закреплены в законодательстве и широко применяются во всех секторах экономики. Одновременно, как подчеркивает Ким, «Сбер» сам использует налоговые льготы на банковские услуги.

К критике маркетплейсов присоединились и другие крупные игроки — ВТБ, «Альфа-банк», Т-Банк и «Совкомбанк».

Программы лояльности как поле борьбы за клиента

Формально ключевая претензия банков — программы лояльности маркетплейсов при оплате покупок банковскими картами. Банки предлагают запретить такие механики под предлогом «равного доступа к аудитории».

Тезис банков:

-

маркетплейсы, предоставляя собственные скидки и кешбэк, получают преимущество при оплате через любые банковские карты;

-

банки при этом несут расходы на инфраструктуру платежей, но не могут конкурировать на равных.

Аргументация Татьяны Ким строится в несколько уровней:

-

Инструменты уже есть у всех банков. Любой банк сегодня может настроить повышенный кешбэк за покупки на цифровых платформах — это вопрос бизнес-решения, а не регулирования.

-

Примеры реальной конкуренции единичны. За последние годы массовые программы лояльности для покупок на маркетплейсах запускались ограниченным числом игроков:

-

ВТБ проводил краткосрочную акцию с кешбэком за покупки;

-

Т-Банк интегрировал вознаграждения за покупки на цифровых платформах в свои мини-игры.

-

-

Ограничения ударят по потребителю. Запрет программ лояльности маркетплейсов не гарантирует, что банки автоматически предложат сопоставимые скидки — их экономические стимулы иная: инвестиции в кешбэк маркетплейсов фактически усиливают конкурентные позиции чужой платформы.

С точки зрения покупателя и селлера ключевой риск — снижение доступной выгоды по сделке и ухудшение сервиса на стыке платежей, логистики и e-commerce. Это может непосредственно отразиться на конечной цене доставки, глубине скидок и доступности оборотного капитала для компаний, работающих через маркетплейсы.

Несопоставимые ресурсы: 24-кратный разрыв

В открытом письме Ким приводит сопоставление прибыли двух групп игроков за девять месяцев 2025 года:

-

пять крупных банков-инициаторов претензий (Сбер, ВТБ, «Альфа-банк», Т-Банк, «Совкомбанк») — 1,93 трлн руб. чистой прибыли;

-

профильные финтех-подразделения маркетплейсов («ВБ Банк», «Озон Банк», «Яндекс Банк») и экосистемный МТС Банк — около 79 млрд руб.

Разрыв более чем в 24 раза иллюстрирует дисбаланс ресурсной базы:

-

у классических банков — доступ к пенсионным и зарплатным деньгам, госконтрактам, поддержка промышленных групп;

-

у финтех-подразделений маркетплейсов — ограниченная продуктовая линейка и фокус на обслуживании операций внутри платформ.

Отдельно Ким указывает, что 84% карточных платежей в стране проходят через три крупнейших банка — что дополнительно усиливает их переговорную позицию по отношению к торговым площадкам.

Банковские экосистемы: когда у «арбитра» есть собственный маркетплейс

Еще один аргумент Татьяны Ким — наличие у крупнейших банков собственных торговых экосистем:

-

у «Сбера» в периметр входят «Мегамаркет», сервисы «Самокат» и «Купер»,

-

у экосистемных банков — онлайн-магазины сетей «Перекресток», «Пятерочка», «Город» и другие розничные активы.

По сути, банки уже совмещают товарные и расчетные сервисы, создавая «бесшовный продукт» для покупателя. Это ставит под вопрос тезис о невозможности «равноправной борьбы» с маркетплейсами:

-

банки могут субсидировать скидки и кешбэк как на своих площадках, так и на внешних маркетплейсах;

-

в 2024 году «Сбер» направил порядка 790 млрд руб. на небанковские активы, значительная часть которых пришлась на программы лояльности.

Таким образом, конкурентный ландшафт гораздо сложнее дихотомии «банки против маркетплейсов»: крупнейшие банки одновременно являются и инфраструктурными игроками, и прямыми конкурентами e-commerce-платформ.Что поставлено на карту: конкуренция, инфляция и скорость развития e-commerce

Ким жестко формулирует возможные последствия реализации требований банков:

-

стагнация российского бизнеса — в первую очередь малого и среднего, лишенного части инструментов стимулирования спроса;

-

разгон инфляции — за счет снижения доступности скидок и кешбэков, роста реальной стоимости товаров и услуг для населения;

-

ухудшение конкурентной среды — консолидация рынка в руках нескольких крупнейших банков и их экосистем.

Финтех-сервисы маркетплейсов описываются как неотъемлемая часть их бизнес-модели: они обеспечивают скорость и удобство операций для продавцов и покупателей, сокращают транзакционные издержки и поддерживают устойчивость цепочек поставок в e-commerce. Попытки искусственно ограничить эти сервисы ради «защиты» банков, по мнению Ким, приведут к торможению целой отрасли экономики.

Для директоров по логистике и SCM в интернет-торговле это означает дополнительные риски: от ухудшения условий финансирования оборотного капитала до возможного пересмотра тарифной политики маркетплейсов и удлинения сроков расчетов с селлерами.

Позиция к регуляторам: нужен не запрет, а диалог

В финале письма Татьяна Ким обращается к Банку России, ФАС, правительству и Федеральному Собранию с просьбой обеспечить пространство для конструктивного диалога между «гигантами банковского сектора» и «молодой отраслью цифровых платформ». Цель — сохранить конкуренцию, поддержать потребительский спрос и развитие экономики страны.

Банк России и ФАС ранее неоднократно подчеркивали негативные последствия низкой конкуренции на банковском рынке. В этом контексте финтех-подразделения маркетплейсов рассматриваются Ким как один из немногочисленных источников реальной конкуренции в платежах и финансовых сервисах для e-commerce.

Практические выводы для бизнеса

-

Селлерам и МСП на маркетплейсах уже сейчас стоит учитывать регуляторный риск в своих финансовых моделях и сценариях развития, особенно в части зависимости от программ лояльности и субсидируемых скидок.

-

Банкам важно определиться с долгосрочной стратегией конкуренции: ставить акцент на ограничении чужих бизнес-моделей или развивать собственные программы лояльности и партнерские продукты для e-commerce.

-

Маркетплейсам и их финтех-подразделениям необходимо продолжать демонстрировать прозрачность налоговых практик и социально-экономический эффект для МСП, чтобы усиливать аргументацию в диалоге с регуляторами.

-

Регуляторам предстоит балансировать между задачей по обеспечению налоговой справедливости и риском чрезмерной концентрации финансового рынка. Решения в этой сфере напрямую повлияют на структуру конкуренции в e-commerce и доступность финансовых сервисов для малого бизнеса.

-

Руководителям по логистике и SCM в интернет-торговле стоит внимательно отслеживать развитие регуляторной повестки: изменения в схемах кешбэка и финансирования могут потребовать пересмотра SLA, тарифов и моделей работы с маркетплейсами.