Электронная торговля в России продолжает расти, однако доходность большинства участников этого рынка остается скромной. Как сообщают «Ведомости» со ссылкой на исследование Центра доказательной экспертизы Института Гайдара, значительная часть владельцев пунктов выдачи заказов (ПВЗ) и мелких селлеров работает фактически на грани рентабельности. Несмотря на рост трафика и масштабирование сетей, бизнес-модель ПВЗ и индивидуальной торговли через маркетплейсы требует переосмысления.

Ключевые цифры: сколько зарабатывают ПВЗ и селлеры

-

42% владельцев ПВЗ зарабатывают менее 500 тыс. руб. в год

-

Ещё 25% — от 500 тыс. до 1 млн руб.

-

Средняя годовая выручка одного владельца ПВЗ — около 900 тыс. руб.

Для сравнения:

-

Средняя выручка ИП и ООО, работающих через маркетплейсы, — 37,5 млн руб. в год, при этом около 37% этой суммы приходится именно на продажи через площадки.

-

У самозанятых средняя выручка — 880 тыс. руб. в год, но с ограничением по лимиту — 2,4 млн руб.

В среднем в управлении предпринимателя — 2–3 пункта выдачи, и большинство владельцев (50%+) планируют расширяться. Прогноз на 2025 год — до 3+ точек на одного предпринимателя.

Почему маржинальность бизнеса остаётся низкой

-

Высокая комиссия и конкуренция

-

30% селлеров жалуются на высокую комиссию с продаж

-

31% — на конкуренцию между продавцами

-

22–23% — на навязывание скидок, возвраты и штрафы

-

-

Операционные расходы и налоги

Средняя прибыль ПВЗ не превышает 15 000 руб. в месяц при выручке 160 тыс., из которых нужно покрывать аренду, зарплаты, налоги. Многие вынуждены использовать «серые» схемы занятости или работать как самозанятые. -

Рост налоговой нагрузки и давление проверок

Весной 2025 года участники рынка массово начали получать вызовы из налоговой по вопросам страховых взносов и оформления сотрудников. Особенно — при управлении несколькими ПВЗ одновременно.

Ответ рынка: уход в АУСН и просьбы о реформе

- Всё больше предпринимателей переходят на автоматизированную упрощённую систему налогообложения (АУСН). Да, ставка выше (8% с доходов или 20% с «доходы минус расходы»), но нет страховых взносов и сохраняется лимит выручки до 60 млн руб.

- Однако применять АУСН можно не всегда — зависит от модели договора. Например, у Ozon договор с ПВЗ — на оказание услуг, поэтому режим подходит.

- В октябре 2025 года Ассоциация участников рынка электронной коммерции обратилась в Минэкономразвития с предложением создать отдельный налоговый режим для маркетплейсов. Среди идей — фиксированный налог на количество точек и льготная ставка на доходы.

Маркетплейсы продолжают наращивать инфраструктуру

-

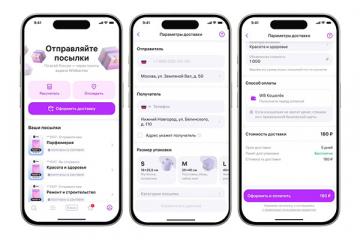

Ozon:

— 75 000 ПВЗ по России

— 95% заказов проходят через ПВЗ

— Поток через один пункт вырос на 56% за год -

Wildberries:

— Более 90 000 ПВЗ

— Программа стимулирования открытия новых точек (вплоть до 470 тыс. руб. гарантированного дохода за 9 месяцев)

Заключение: рост — не всегда признак устойчивости

Как отмечает профессор Финансового университета Александр Сафонов, модель ПВЗ сегодня — это бизнес «на грани фола». Она держится на высокой текучести, неформальной занятости и простоте входа. Но устойчивость — под вопросом.

Вывод:

На фоне роста электронной торговли требуется не просто количественное расширение сети, а качественная настройка модели:

— оптимизация комиссий,

— налоговая реформа,

— защита интересов микробизнеса.

Без этого расширение может обернуться массовым выходом предпринимателей из рынка в ближайшие 1–2 года.