Основные выводы исследования:

- Около 20% строящихся и планируемых торговых центров будет замораживаться, начиная уже со II квартала 2015 г. При улучшении рыночной ситуации «разморозка» займет от 12 до 24 месяцев: для этого потребуется не только перезаключить контракт со строительной компанией, но и разработать новый бизнес-план, скорректировать концепцию, найти проектное финансирование, провести повторные переговоры с арендаторами. Во II–III кварталах 2015 г. ожидается волна смены собственников ряда проектов – замороженные проекты перейдут к кредитным организациям.

- В 2015 году можно ожидать увеличения доли новых операторов, пришедших с азиатских рынков, преимущественно из Турции и Китая, что связано с текущим направлением политики нашей страны по взаимодействию со странами Востока. При этом существует риск, что новые малоопытные и малоизвестные рынку торговые операторы не смогут составить сильный набор арендаторов торговых центров, но позволят заполнять пустующие площади и генерировать арендный доход.

- В текущем году ожидается дальнейшее сокращение или полный уход с рынка некоторых торговых сетей. В частности, о намерении сократить планируемое развитие заявили «Азбука вкуса», «Спортмастер», Adidas. Ряд операторов планирует закрыть малорентабельные торговые точки, среди них «Метрика», MEXX, Vis-à-Vis. При этом по международным меркам количество зарубежных операторов в России и так невелико: в Москве на сегодняшний день присутствуют всего 8 из 50 крупнейших мировых торговых операторов (по версии портала Nrf.com (National Retail Federation)).

- Если ранее скидки на товары носили сезонный характер, то сейчас, в условиях снижающейся покупательской активности, они становятся основным инструментом стимулирования продаж.

Ольга Ясько, директор департамента аналитики Knight Frank Russia & CIS, отметила: «Политическая ситуация в стране породила ряд факторов, оказывающих существенное влияние на рынок торговой недвижимости. Среди основных – отсутствие доступа к иностранному заемному финансированию, галопирующий темп роста курса валют, ответные санкции России, связанные с запретом ввоза продуктов питания. Основной целевой аудиторией профессиональных торговых объектов является средний класс, реальные доходы которого сегодня падают, в то время как цены на основные товары растут. Кажется, что в такой ситуации потребитель должен переориентироваться на товары более низкого ценового сегмента. Однако еще опыт прошлого кризиса показал, что этого не происходит, поскольку очень сложно отказаться от сформировавшихся привычек. Скорее всего, потребитель попытается оптимизировать расходы – найти необходимый товар по более низкой цене, воспользовавшись, в том числе, заказом online, а также сократить объем потребления. Таким образом, наиболее вероятно, что привычки не поменяются, однако ситуация точно скажется на объеме товарооборота, а также на соотношении долей online и offline торговли.

Таблица 1. Наиболее значимые торговые объекты, планируемые к вводу в эксплуатацию в 2015 г.

Название

Адрес

GBA

GLA

Columbus

Варшавское ш., вл. 140

277 000

140 000

Zеленопарк

Ленинградское ш., 17 км от МКАД

140 000

110 000

Ривьера

Автозаводская ул., д. 16-18

260 100

91 200

Mari

Поречная ул., д. 10

135 000

50 000

Кунцево Плаза*

Ярцевская ул., д. 19

245 000

65 000

Славянка

Славянский б-р, д. 3

136 600

61 818

ТРЦ на Хорошевском шоссе

Хорошевское ш., д. 33/1

130 000

50 000

РИО Румянцево

Киевское ш., 1,5 км от МКАД

70 000

45 000

Юго-Запад

пересечение Вернадского пр-та и Покрышкина ул.

70 000

40 000

Центральный Детский Магазин на Лубянке

Театральный пр-д, вл. 5

60 500

35 240

*торговый центр открылся в январе 2015 г.

Источник: Knight Frank Research, 2015

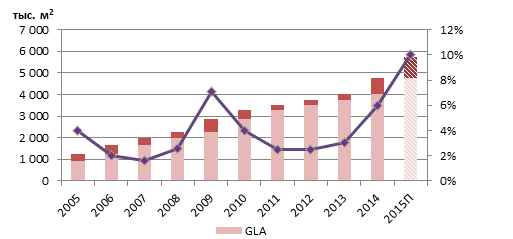

График 1. Динамика прироста торговых площадей в московских ТЦ

Источник: Knight Frank Research, 2015