93% всех сделок были заключены локальными инвесторами

Рынок коммерческой недвижимости России в I квартале находился под давлением стремительной спекулятивной атаки на рубль и геополитических событий. Внешний инвестиционный фон российского рынка ухудшился, однако постепенное урегулирование имеющихся проблем и продолжение роста инвестиций в еврозоне оставляют хорошие шансы на благоприятный сценарий.

ОСНОВНЫЕ ПОКАЗАТЕЛИ

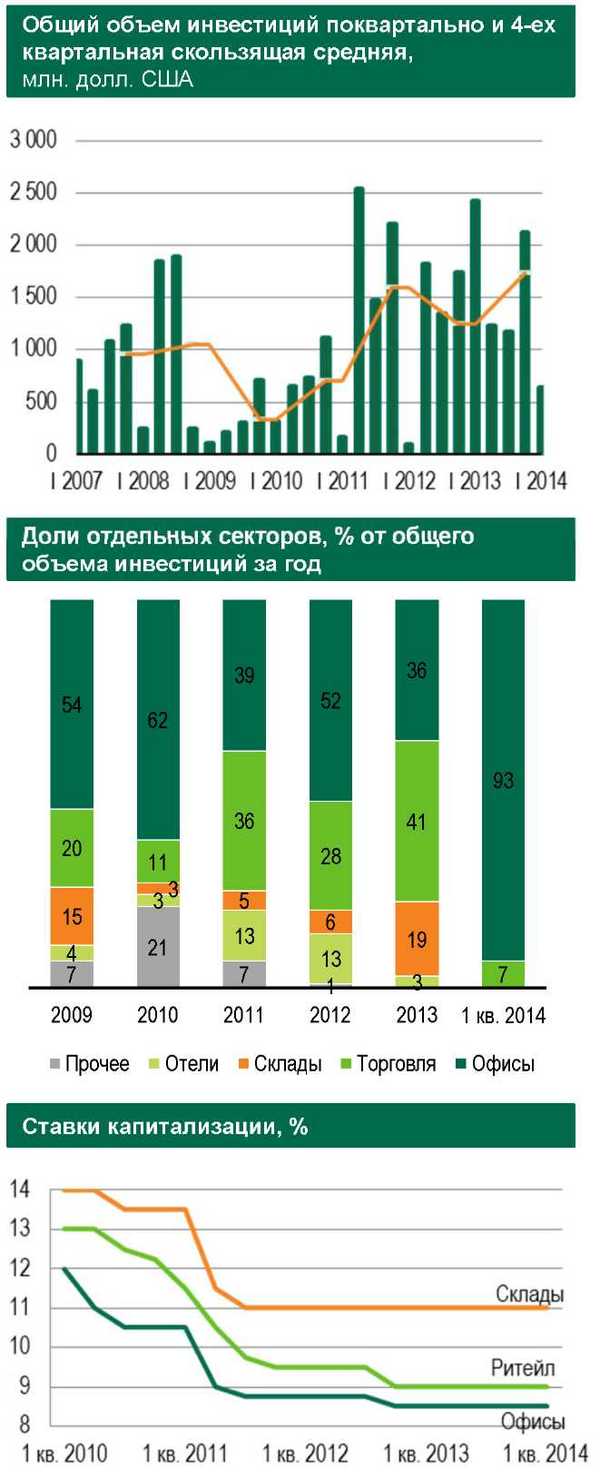

Объем инвестиций в коммерческую недвижимость России за I кв. 2014 года составил 636 млн. долларов США, или 26,5% от уровня I квартала 2013 года, когда этот показатель составил 2,4 млрд. долларов США. Тем не менее, это стало 2-м показателем по активности в I квартале с 2007 года. В данном контексте тот факт, что основной объем негативных новостей пришел в I кв. играет, скорее,«на руку», так как в начале года инвестиционная активность традиционно низка. Это оставляет надежду на то, что в течение II квартала рынок постепенно восстановится, аво II полугодии мы увидим продолжение хорошей инвестиционной активности последних нескольких лет.

В I кв. сделки в регионах практически не закрывались: 590 млн. долларов, что составляет 93% всех инвестиций, пришлись на Москву. Была заключена всего одна региональная сделка: приобретение 49,5% доли ТЦ Вернисаж Молл в Ярославле компанией Mirland Development.

Что касается распределения по секторам, то офисный сектор стал безусловным лидером в Москве, т.к. все средства, инвестированные в столицу, были вложены в офисы.

93% всех сделок были заключены локальными инвесторами. Судя по активности иностранных игроков, они пока находятся в выжидательной позиции, продолжая, тем не менее, изучать возможные варианты для инвестирования.

Доходность российских суверенных еврооблигаций после всплеска на 100 и более базисных пунктов постепенно снижается, отражая более взвешенный подход к оценке премии за страновой риск. Не исключено, что данное снижение продолжится во II кв. и вернется к значениям начала года.

Мы также полагаем, что решающее влияние на рынок окажет II кв., который традиционно является временем сезонного падения спроса и снижения цен на нефть. Если данный показатель останется на уровне выше 100 долларов США за баррель, рынок получит хороший шанс для реализации позитивного сценария.

В данном контексте мы пока не видим достаточных оснований для изменения ставок капитализации. Годовой прогноз по инвестициям будет пересмотрен во II квартале 2014 года.