Аналитики международной консалтинговой компании Knight Frank подвели итоги 2020 года на рынке торговой недвижимости и выяснили, что на российский рынок вышло рекордно низкое количество новых брендов с 2011 года – 13 торговых операторов, вдвое меньше показателя 2019 года. Половина новых ретейлеров представлена профилем «одежда, обувь, белье». В отношении ценового позиционирования доля ценовых сегментов распределились почти поровну (54% – средний/ниже среднего, 46% – выше среднего/премиум).

Бренды

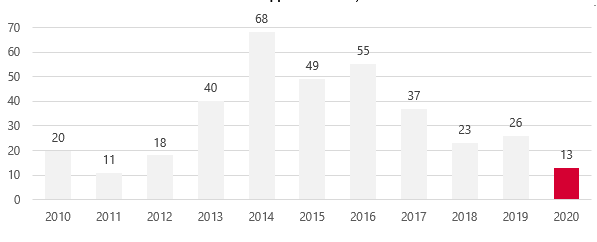

По итогам 2020 года зафиксировано существенное снижение активности со стороны новых международных торговых операторов: на рынок России вышло 13 новых брендов, что на 50 % ниже показателя 2019 года (26 бренда).

Динамика выхода международных операторов на российский рынок за последние 10 лет, шт.

Источник: Knight Frank Research, 2021

Международные операторы, вышедшие на российский рынок в 2020 г.

|

№ |

Бренд |

Страна происхождения |

Профиль |

Ценовой сегмент |

|

1 |

UFC Gyms |

США |

Фитнес-клуб |

Выше среднего |

|

2 |

Filorga |

Франция |

Косметика и парфюмерия |

Выше среднего |

|

3 |

Suitsupply Woman |

Нидерланды |

Одежда / Обувь / Белье |

Выше среднего |

|

4 |

The North Face |

США |

Одежда / Обувь / Белье |

Средний |

|

5 |

Ereda |

Италия |

Одежда / Обувь / Белье |

Выше среднего |

|

6 |

Jysk |

Дания |

Товары для дома / Интерьер |

Ниже среднего |

|

7 |

Boss Woman |

Германия |

Одежда / Обувь / Белье |

Выше среднего |

|

8 |

Weekday |

Швеция |

Одежда / Обувь / Белье |

Средний |

|

9 |

Paulig Café&Store |

Финляндия |

Общественное питание |

Средний |

|

10 |

Patrick Roger |

Франция |

Продукты |

Выше среднего |

|

11 |

Adidas Terrex |

Германия |

Одежда / Обувь / Белье |

Средний |

|

12 |

&OtherStories |

Швеция |

Одежда / Обувь / Белье |

Средний |

|

13 |

Round One |

Япония |

Сегмент развлечений |

Средний |

Источник: Knight Frank Research, 2021

Структура брендов, вышедших на российский рынок за последние 10 лет, по ценовому сегменту

Источник: Knight Frank Research, 2021

В свою очередь, об уходе с российского рынка заявил французский бренд аксессуаров Longchamp. По словам гендиректора Longchamp, закрытие магазинов во многом связано с последствиями эпидемического кризиса. Холдинг Inditex принял решение о закрытии в России магазинов Lefties.

Евгения Хакбердиева, директор департамента торговой недвижимости Knight Frank, отмечает, что бренды российских дизайнеров и крупные федеральные сети также испытали на себе негативное экономическое влияние пандемии и экономического кризиса, большинство брендов пересмотрели планы развития на 2021 год.

Диджитализация и e-commerce

По предварительным оценкам, объем российского рынка онлайн-торговли в 2020 году составил 2,5 трлн руб., показав прирост почти в полтора раза. Безусловно драйвером роста в прошлом году выступили превентивные меры по сдерживанию эпидемии и режим изоляции граждан.

Стоит отметить, что на данном этапе рынка под развитием e-commerce подразумевается более значимый процесс O2O – не только расширение онлайн-среды, но и взаимная интеграция онлайн и офлайн, в том числе омниканальность. Так, группа H&M приняла решение о запуске российских онлайн-магазинов Arket, & Other Stories, COS, Weekday и Monki, при этом офлайн магазины первых двух брендов только планируются к открытию. Компания «Стокманн» открыла онлайн-аутлет, открытие офлайн-формата не планируется в ближайшее время.

Смещение в сторону онлайн-торговли произошло в традиционных офлайн-сегментах, к которым относятся демократичные бренды российских арендаторов (Zolla, Ostin), и даже среди люкса. Несмотря на то, что до пандемии 72% клиентов премиального сегмента предпочитали совершать покупки офлайн, во время карантина люксовые бренды перешли в онлайн, добавляя в процесс покупки элементы «премиального» обслуживания. Так, Gucci Live предоставляет возможность консультирования клиентов во время покупок в прямом эфире. Создаются специализированные маркетплейсы, например, запуск Alibaba аутлета, где представлены товары люксовых брендов Luxury Soho, а также создание Amazon платформы Common Threads: Vogue x Amazon Fashion с эксклюзивными вещами от независимых дизайнеров.

В 2020 году коллекции виртуальной одежды появились у многих ретейлеров, например:

- Alexander Terekhov совместно с маркетплейсом цифровой одежды Replicant.fashion представили лимитированную digital-коллекцию вечерних платьев, у каждого из которых есть физический прототип, сшитый в единственном экземпляре (можно купить только офлайн в бутиках);

- Alena Akhmadullina продолжает развивать направление digital-одежды, выпуская регулярные дропы – чтобы примерить виртуальную одежду необходимо оплатить заказ и прислать бренду свое фото;

- AliExpress Россия и digital-инфлюенсер Алиона Пол представили виртуальную коллекцию одежды;

- Levi's и Snapchat выпустили виртуальную линию одежды для пользователей приложений Snapchat и Bitmoji.

Компания Lego запустила несколько цифровых проектов: социальную сеть Lego Life, платформы Let’s Build Together и World Builder.

Обувной ретейлер Westfalika, группа «М-Видео-Эльдорадо», «Детский Мир» открыли собственные маркетплейсы.

Отмечается активное развитие модели live commerce на фоне роста стриминговых сервисов – это новый способ онлайн-взаимодействия продавца и покупателя, объединение прямым включением продавца или инфлюенсера и возможности покупать онлайн (лидеры – TaoBao группы Alibaba, Amazon Influencer группа Amazon).

Со стороны девелоперов также отмечается активное развитие онлайн-сферы: создание собственных маркетплейсов торговых центров и различные активности. Так, AFI Development устроил первый онлайн-аукцион в «АФИМОЛЛ Сити», универмаг «Цветной» подготовил серию коллабораций с мировыми и российскими брендами в честь своего десятилетия. Универмаг также представил первую цифровую коллекцию виртуальной одежды Untigravity Puma, созданную совместно с российским дизайнером виртуальной одежды Региной Турбиной.

Тренды

2020 год стал огромным демонстрационным экраном VUCA-мира (volatility, uncertainty, complexity, ambiguity — нестабильность, неопределенность, сложность и неоднозначность). Лейтмотивом первого полугодия прошлого года стали беспрецедентные меры по предотвращению распространения коронавируса. Стартовавшая в середине марта превентивная политика включала в себя усиленные меры защиты (дополнительная дезинфекция помещений, пропаганда антисептической гигиены, социальное дистанцирование) и прогрессировала до полной самоизоляции граждан и закрытию большинства торговых, развлекательных, спортивных предприятий. В период с 28 марта по 1 июня 2020 года было закрыто порядка 80% ретейлеров, что фактически остановило работу большинства торгово-развлекательных центров. В пиковые недели простоя произошло драматическое снижение оборотов арендаторов fashion, общепита и индустрии развлечений (более 90%). Остро встала проблема взаимоотношений арендодателей и арендаторов относительно выполнений договорных условий аренды, были предприняты попытки решения вопроса на законодательном уровне. К концу апреля 2020 года были достигнуты соглашения с 80% владельцев ТРЦ.

Большинство ретейлеров перешли к оптимизации количества торговых точек, а также активно начали развивать электронную коммерцию – собственные онлайн-магазины, маркетплейсы, продажи через социальные сети. Онлайн-канал являлся сильным драйвером продаж на рынке ретейла до пандемии, и режим самоизоляции стимулировал еще большее развитие диджитализации рынка.

По словам Евгении Хакбердиевой, директора департамента торговой недвижимости Knight Frank, рост онлайн-каналов не свидетельствует о том, что офлайн исчезнет. Офлайн-торговля будет трансформироваться, создавая новые форматы магазинов и сервисы для клиентов, а также зоны для социализации, образования, культурных и развлекательных мероприятий. На первое место выйдет эмоциональная составляющая процесса, включающая в себя тактильный опыт, возможность комбинирования различных товаров, импульсных покупок, активное развитие получит среда phigital.

В свою очередь, на рынок сетевой торговли огромное влияние оказывают глобальные процессы: покупательское поведение и предпочтения меняются почти молниеносно в сравнении с предыдущими десятилетиями. Список основных требований со стороны современного покупателя разнообразен и обусловлен цифровизацией, демографическими изменениями и ответственным отношением к окружающей среде. Технологическое развитие также влияет на потребительское поведение и заставляет ретейлеров искать более гибкие пути взаимодействия с покупателем – от выбора новых точек коммуникации (уход в соцсети) до развития омниканальности. Такая трансформация, безусловно, влияет и на «поведение» самих брендов, большинство из которых переориентируются на работу по правилу 3R (reduce, reuse, recycle). Идет отказ от использования животных материалов, активная работа по внедрению переработанных материалов и сокращению использования природных ресурсов при производстве новых. На передний план выходят и вопросы этики: отношение к другим культурам и нациям, условия для работающих и чистота сделок по закупке материалов.

Для современного потребителя приобретение товаров и услуг все больше становится способом самовыражения и определения. Он ищет «свой» бренд, в качестве клиента его теперь интересует не реклама, а история бренда или товара – «расскажи мне свою историю: если у нас схожие жизненные принципы, ты мне понравишься». В то же самое время его интересует скорость выбора, обслуживания, транзакции. Время, затрачиваемое на осуществление покупок, имеет сегодня решающее значение, при этом все более важным становится соотношение цены и качества. Потребитель стремится приобретать надежные и качественные бренды по умеренным ценам.

Данные о поведении покупателей в сочетании с демографическими тенденциями и состоянием экономики свидетельствуют о том, что в результате кризисов последних лет произошел устойчивый сдвиг в сторону более обдуманных и целенаправленных покупок. Демонстративное потребление уступает место более сознательному или практичному. Процесс принятия решения о покупке отличается большей избирательностью товара или услуги и использованием современных технологий. В выборе одежды, продуктов питания, товаров длительного пользования – везде отмечен прагматичный подход. Предварительные мониторинги сайтов брендов, сравнение качества и цены, поиск оптимальных условий покупки (бонусы, промоакции, доставка) – покупатель стремится осознанно совершать каждый шаг. Это дает толчок для развития новых инструментов и технологий – ресурсов, позволяющих сравнивать стоимость товаров, оценивать качество, искать наилучшее предложение на рынке (Trivago, Yandex.Market, «Юла», Avito и т. п.).

Тренды, сформированные под влиянием факторов 2020 года:

- «все в одной лодке»: налаживание коммуникации между девелоперами и ретейлерами с целью поиска решения по преодолению кризисного периода;

- support your locals: тренд с европейскими корнями, направленный на поддержку локальной торговли посредством покупок жителями близлежайших домов. В столице нашел выражение в поддержке заведений общепита (в т. ч. посредством доставки), небольших специализированных магазинов продуктов;

- коллаборации: различные виды партнерств, особенно в специфике интеграции среды O2O – подключения ретейлеров к маркетплейсам, партнерства с сервисами доставки и т. п.

В условиях VUCA-мира лучшее, что может предложить торговый объект своим потенциальным посетителям в долгосрочной перспективе – это даже не цена товара, а ясность и открытость во отношениях с покупателем, понимание, что клиент может влиять на процесс взаимодействия с компанией не только на кассе. Такой подход особенно актуален для торговых центров районного масштаба – community-centres.

В условиях ограниченного спроса и сниженной покупательской способности районный формат ТЦ будет далее набирать популярность как у девелоперов, так и у потребителей, тем самым создавая конкуренцию более крупным торговым центрам с устаревающей концепцией, ориентированной только на шопинг. Популярность формата обусловлена тем, что потребители в условиях экономии временного ресурса все чаще отдают предпочтение торговым объектам в локации проживания, что прямым образом влияет на экономическую привлекательность формата – более быструю окупаемость проекта небольшого ТЦ, чем крупных торговых объектов. Концепция небольшого торгового центра, ориентированная на удовлетворение потребностей аудитории пешеходной доступности, способна предложить многопрофильную комфортную среду для проведения досуга, шопинга и развлечений.