Кажется, что после начала пандемии не проходит ни дня без сообщений о новом сбое в транспортной логистике. Помимо прочих видов транспорта в цепочках поставок – самой актуальной остаётся ниша автомобильных грузоперевозок, на которые приходится основной объем доставки продуктов питания и товаров повседневного спроса. Попробуем разобраться: действительно ли существуют серьезные предпосылки для роста цен на рынке грузоперевозок в России.

Для того чтобы понять, насколько выросли ставки на перевозки и оценить тренд, мы используем данные цифровой платформы OBOZ и «Биржи грузоперевозок ATI.SU».

Платформа OBOZ производит расчет актуальной рыночной цены по любому транспортному вектору. Модуль «Онлайн-цены» производит автоматический сбор информации обо всех выполненных в системе рейсах, собирает данные из открытых источников, производит обработку с помощью различных алгоритмов, позволяющих учитывать географию, сезонность, локальные всплески цен, а также дефицит или профицит транспорта по направлениям. На основе большого количества данных система формулирует и ежедневно обновляет справедливую цену на перевозки -по более чем одному миллиону грузовых транспортных маршрутов.

Итак, на основе данных платформы OBOZ, с начала 2021 год средняя цена автомобильной дальнемагистральной грузоперевозки выросла на 23%. А на ряде ключевых направлений цены и вовсе увеличилась на 50–100%. Рост происходит под влиянием восстановления рынка после пандемии, дефицита транспорта и водителей, а также роста внутреннего спроса на товары.

Примеры роста стоимости по основным направлениям:

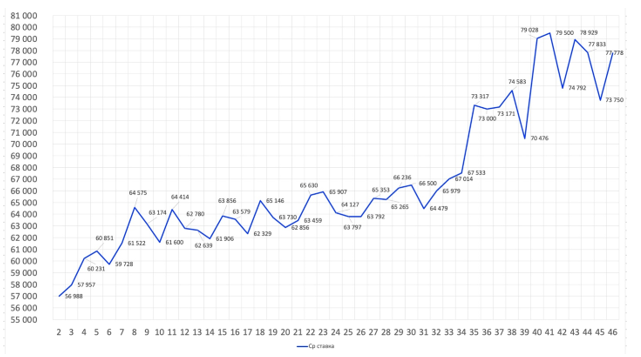

1. Данные о ставках на автомобильные грузоперевозки по направлению Москва - Санкт-Петербург (20 т, тент) за период с 01.01.2021 по 21.11.2021

- с разбивкой по неделям. Источник: цифровая платформа OBOZ

Для автоперевозок из Москвы в Санкт-Петербург ставки с начала года выросли на 23%, а в некоторые пиковые периоды рост ставок доходил до 45%.

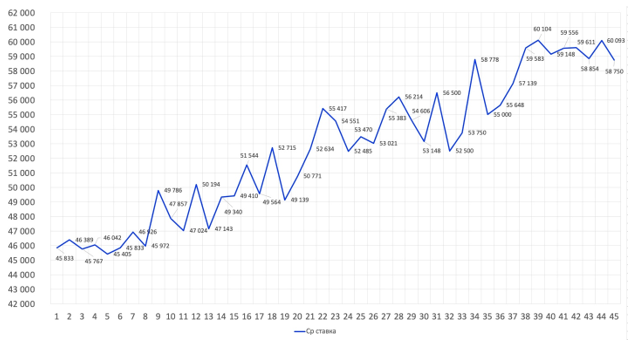

2. Данные о ставках на автомобильные грузоперевозки по направлению Москва - Краснодар (20 т, тент) за период с 01.01.2021 по 21.11.2021

- с разбивкой по неделям. Источник: цифровая платформа OBOZ

Еще более существенный рост - на 35% - показывают средние ставки по направлению Московская область - Краснодар.

3. Данные о ставках на автомобильные грузоперевозки по направлению Москва - Самара (20 т, тент) за период с 01.01.2021 по 21.11.2021

- с разбивкой по неделям. Источник: цифровая платформа OBOZ

Почти на 30%, по данным платформы OBOZ, в течение 2021 года увеличились ставки на автомобильные грузоперевозки из Московской области в Самару.

Выше приведены только несколько основных направлений, однако сходная динамика наблюдается практически по всем популярным направлениям.

Подтверждают эти тенденции и данные крупнейшей «Биржи автомобильных грузоперевозок ATI.SU». В частности, Индекс ATI.SU, показывающий динамику цен на FTL-перевозки по ста наиболее популярным направлениям внутри России, а также по рынку в целом. Индекс актуален для полностью загруженных автомобилей 20 т, 82 м³ с разными типами кузовов (открытые, закрытые и с рефрижераторами). Он рассчитывается как на основе размещенных на Бирже заявок на перевозку, так и на основе данных о реально совершенных сделках, причем последние имеют больший удельный вес из-за своей достоверности. В расчетах применяются довольно сложные математические модели, которые позволяют отбросить некачественные данные при еженедельном расчете индекса.

По данным Индекса ATI.SU, в среднем ставки на магистральные грузоперевозки к 1 декабря 2021 года выросли за 12 месяцев на 22,8%. Перевозки из Москвы в Санкт-Петербург за тот же период подорожали на 32,8%. При этом на целом ряде направлений рост превысил 40%. Например, ставки перевозки из Перми в Москву выросли за год на 47,5%.

Наиболее же существенный рост ставок произошел в перевозках с Дальнего Востока, что связано с резко выросшим импортом из Китая. И это, в свою очередь вызвало серьезный логистический кризис. По данным ATI.SU, к концу ноября перевозки из Амурской области за год в среднем подорожали на 154%, из Забайкальского края – на 114%, из Приморского края – на 97%, а из Хабаровского края – на 71%.

«Если говорить о причинах роста ставок, то в этом году главным драйвером

их роста становится именно бурное развитие онлайн-торговли, ускорившееся из-за пандемии. Сложившаяся ситуация одновременно и подстегивает спрос,

и сокращает предложение, поскольку водители переходят на городскую доставку. И это касается не только России, но и всего мира», – комментирует Святослав Вильде, основатель и директор «Биржи грузоперевозок ATI.SU».

Ставки идут вверх: в чем причина?

На протяжении многих лет мы воспринимали транспортную логистику как устойчивый механизм, который способен удерживать устойчивый уровень цен, но пандемия стала триггером, запустившим процесс пересмотра ставок.

Прежде, чем рассмотреть основные факторы, повлиявшие на рост ставок, стоит вспомнить об особенностях структуры российского рынка автоперевозок. Общий объем рынка коммерческих грузовых автоперевозок в России в денежном выражении на конец 2020 года составил около 1 трлн рублей. Большинство перевозчиков, около 80 % рынка, представлены небольшими транспортными компаниями (2-5 машин), что делает рынок очень фрагментированным. Факторы роста цен, безусловно, оказывают влияние и на крупных, и на мелких игроков, но под ударом оказываются, в первую очередь, небольшие перевозчики.

Из основных факторов роста цен можно выделить следующие:

- Нехватка водителей:

Дефицит водителей-дальнобойщиков, на самом деле, уже давно стал общемировой проблемой. По данным Международного союза автотранспорта (IRU), нехватка профессиональных водителей для большегрузов наиболее остро ощущается в Евразии, где не заполнены более 20% вакансий .

В России и без того непростая ситуация дополнилась активным развитием электронной торговли в 2020-2021 годах. Водители большегрузного транспорта переходят в сферы с более комфортными условиями труда, в частности, в городскую доставку. Также повлияло закрытие границ для водителей - мигрантов. Это несложно проиллюстрировать конкретными цифрами: по данным HeadHunter, в 2019 году в Татарстане было размещено 5900 вакансий водителей, в 2021 году потребность в дальнобойщиках практически удвоилась (10900 вакансий), а нехватка кадров привела почти к двукратному росту заработной платы.

- Дефицит транспорта:

Автопарк транспортных компаний устаревает, а доступность новых грузовиков - снижается. Дело не только в продолжающемся росте цен на новые большегрузы, стоимость которых на внутреннем рынке за 2021 год выросла на 15-18% .

Сбои в глобальных цепочках поставок привели к нарушению производственного цикла у автопроизводителей, сроки ожидания у автодилеров значительно увеличились. Если ранее время ожидания нового магистрального тягача составляло в среднем 6 месяцев, то в 2021 году оно увеличилось до 12-18 месяцев. Эксперты ожидают, что сложившаяся ситуация сохранится и в следующем году.

- Рост цен на топливо и запчасти:

В 2021 году рост цен на дизельное топливо не стал рекордным, а скорее - находился в пределах инфляции (5,5%). Тем не менее, и постепенно увеличивающаяся стоимость топлива, и возросшая стоимость запчастей для грузовых автомобилей вносят существенный вклад в рост ставок на грузоперевозки. С начала 2021 года автозапчасти в России подорожали на 10-20% - во многом за счет ослабления рубля и нехватки запчастей на складах.

Дополнительное влияние на рост ставок оказали и другие факторы. Так, суровые погодные условия в начале 2021 года усугубляли и без того непростую ситуацию с нехваткой перевозчиков. Закрытие МКАД заставило транспортные компании перестраивать устоявшиеся логистические схемы и заниматься оформлением пропусков для въезда в Москву.

Одновременно с действием вышеперечисленных факторов на рынке грузоперевозок, вырос спрос на товары на внутреннем рынке, что в свою очередь, продолжает толкать ставки вверх.

Насколько долго продлится цикл высоких цен?

Для ответа на этот вопрос стоит обратиться к трем системным факторам роста ставок, которые мы обозначили ранее, а именно:

1) дефицит водителей — это долгосрочная тенденция, которая несомненно сохранится, как минимум, в ближайшие 2–3 года;

2) нехватка транспорта: автопроизводители адаптируются к новым условиям, восстановят и оптимизируют собственные цепочки поставок, однако это потребует времени, и в ближайшие 2–3 года рынок продолжит испытывать на себе влияние этого фактора;

3) наконец, классическая группа факторов - инфляция и ее производные (рост стоимости топлива и запчастей) также будет способствовать долгосрочному тренду на рост ставок. Инфляция в России набирает обороты, и за 2021 год достигла 8,13% . Судя по прогнозам, годовая инфляция в РФ снизится до 4-4,5% в 2022 году, в дальнейшем будет находиться вблизи 4% .

«Ключевые факторы, которые определяют ценовую динамику на рынке, носят долгосрочный характер. Тем не менее, по нашим оценкам, основной потенциал роста ставок на рынке дальнемагистральных перевозок автотранспортом был реализован в 2021 году. В ближайшие год-два ставки продолжат расти, но уже умеренными темпами, на несколько процентов в год», - комментирует Максим Колчин, генеральный директор ГК ОБОЗ.

Что делать грузовладельцам в условиях постоянного роста ставок?

Менять закупочную политику в направлении большей гибкости: в частности, проводить тендерные закупки транспортных услуг с более коротким циклом

(2-3 раза в год). Это позволит правильно реагировать на конъюнктуру рынка

и учитывать сезонные колебания цен.

Активно прибегать к практике спотовых закупок транспорта. Колебания цен очень сильно зависят от многих несистемных факторов. Погода, локдауны, длинные праздники вызывают ажиотажный всплеск спроса на доставку, что ведет к временному дефициту ресурсов. В этом случае помогут спотовые закупки рейсов по гибким ценам. Осуществить спотовую закупку помогают информационные онлайн-сервисы и спотовые площадки.

Конечно же, по-прежнему, необходимо выстраивать долгосрочное сотрудничество с крупными перевозчиками, однако, на первый план выходит умение привлекать к работе небольшие транспортные компании, которые, повторимся, составляют 80% рынка. Умение работать именно с этим ресурсом позволит удерживать рост цен на перевозку под контролем. Организовать работу с мелкими перевозчиками напрямую - задача весьма сложная, поэтому эффективным способом является работа через платформы-агрегаторы, цифровые или классические экспедиторские сервисы.